Image source: The Motley Fool.

Western Digital(NASDAQ:WDC)T22022 Earnings Call 27 de janeiro de 2022, 16h30 ET

Conteúdo:

Observações Preparadas:

Operador

Boa tarde, e obrigado por aguardar. Bem-vindo à teleconferência do segundo trimestre fiscal de 2022 da Western Digital. [Instruções ao operador] Como lembrete, esta chamada está sendo gravada. Agora vamos passar a palavra ao Sr.

Pedro André. Você pode começar.

Peter Andrew - vice-presidente de relações com investidores

Obrigado e boa tarde a todos. Juntando-se a mim hoje estão David Goeckeler, diretor executivo; e Bob Eulau, diretor financeiro. Antes de começar, deixe-me lembrar a todos que a discussão de hoje contém declarações prospectivas, incluindo expectativas de portfólio de produtos, planos de negócios e desempenho, tendências e perspectivas financeiras com base nas suposições e expectativas atuais da administração e, como tal, inclui riscos e incertezas. Não assumimos nenhuma obrigação de atualizar essas declarações.

Consulte nosso relatório financeiro mais recente no Formulário 10-K arquivado na SEC para obter mais informações sobre os riscos e incertezas que podem fazer com que os resultados reais sejam materialmente diferentes. Também faremos referências a medidas financeiras não-GAAP hoje. As reconciliações entre medidas financeiras não-GAAP e GAAP comparáveis estão incluídas no comunicado à imprensa e em outros materiais que estão sendo publicados na seção de Relações com Investidores de nosso site. Com isso, passarei a palavra a David para comentários introdutórios.

David Goeckeler - CEO

Obrigado, Pedro. Boa tarde a todos e obrigado por participar da teleconferência para discutir nossos resultados do segundo trimestre do ano fiscal de 2022. Apresentamos fortes resultados no segundo trimestre fiscal, com receita de US$ 4,8 bilhões e margem bruta não-GAAP de 33,6%, ambos dentro da faixa de orientação que fornecemos no último trimestre. Além disso, reportamos ganhos não-GAAP por ação de US$ 2,30, acima de nossas expectativas.

Estou orgulhoso da equipe, pois isso marca o sétimo trimestre consecutivo de atendimento ou superação das orientações em meio a uma cadeia de suprimentos cada vez mais desafiada. Antes de examinar os resultados detalhados e as tendências de negócios, quero oferecer algumas informações importantes sobre o ano civil de 2021. Primeiro, fizemos um progresso significativo no fortalecimento de nosso portfólio de produtos. Cumprimos nossos objetivos de qualificar nossos produtos SSD corporativos em três titãs de nuvem e dois OEMs, comercializando discos rígidos assistidos por energia, bem como iniciando as remessas de discos rígidos de 20 terabytes baseados nas tecnologias OptiNAND.

Esses produtos atendem às grandes e crescentes oportunidades de armazenamento na nuvem. Em segundo lugar, a demanda por soluções de armazenamento da Western Digital nos mercados finais de nuvem, cliente e consumidor permanece consistentemente forte. Estamos otimistas com nossas perspectivas para o ano civil de 2022, pois nossos clientes continuam indicando uma demanda sólida nos mercados finais que atendemos. Compartilharei mais sobre essa demanda e outros fatores macro posteriormente.

Em terceiro lugar, continuamos a navegar em uma cadeia de suprimentos cada vez mais complexa, que está afetando tanto a capacidade de nossos clientes de enviar produtos quanto nossa capacidade de fabricar produtos. Para atender à demanda de nossos clientes finais, estamos incorrendo em custos adicionais que pesarão principalmente em nossas margens brutas de disco rígido até o primeiro semestre do ano civil de 2022. Esses problemas são de natureza transitória, afetando tanto a receita quanto a margem bruta e esperamos eles diminuam à medida que a cadeia de suprimentos se normaliza. Continuamos confiantes de que a oportunidade de crescimento e lucratividade de longo prazo à nossa frente não mudou.

Por último, recebemos um rating corporativo de grau de investimento da Fitch em dezembro, o que representa o segundo rating corporativo de grau de investimento da Western Digital. Isso representa um marco importante, pois trabalhamos arduamente nos últimos 18 meses para fortalecer nossa posição financeira, proporcionando-nos maior flexibilidade financeira no futuro. À medida que nos aproximamos de nossos níveis de endividamento, esperamos nos engajar novamente em um programa de retorno de capital no ano fiscal de 2023. Voltando aos nossos resultados, no último trimestre, a demanda permaneceu forte em nossos mercados finais e nossos clientes e as equipes da Western Digital continuam trabalhando. diligentemente para mitigar o impacto das interrupções na cadeia de suprimentos.

Em particular, a receita de nuvem para o segundo trimestre fiscal aumentou 89% em relação ao mesmo período do ano passado. Continuamos a antecipar a força na demanda de armazenamento, que é reforçada por nossa capacidade de continuar trazendo novos produtos inovadores ao mercado para atender às necessidades da economia digital. O potencial do que pode ser realizado por meio da criação de conteúdo e da capacidade de acessar informações digitais com facilidade nunca foi tão grande. Com nossa tecnologia, estamos permitindo que empresas, criadores e inovadores pensem grande e ultrapassem seus limites ainda mais.

A Western Digital construiu uma excelente posição nos grandes e crescentes mercados de armazenamento. Nossa capacidade comprovada de inovar e desenvolver um portfólio equilibrado, juntamente com nossas amplas rotas para o mercado, coloca a Western Digital em uma posição forte para capitalizar as muitas oportunidades de crescimento que temos pela frente. Vou agora recapitular nossos negócios de HDD e Flash. Em HDD, a demanda geral de produtos de mercado final em nuvem permaneceu alta, com receita aumentando 50% ano após ano, liderada por discos rígidos corporativos de capacidade.

Embora tenhamos crescido fortemente ano a ano, a capacidade dos discos rígidos corporativos diminuiu sequencialmente após dois trimestres de fortes remessas, em parte devido a alguns dos desafios da cadeia de suprimentos de nossos clientes. Como os dois clientes da Western Digital continuam enfrentando desafios na cadeia de suprimentos, enfrentaremos alguns problemas de visibilidade de curto prazo. No entanto, nossos sinais gerais de demanda continuam muito bons à medida que avançamos ao longo do ano civil e estaremos em uma posição mais forte quando esses ventos contrários diminuírem. Durante o segundo trimestre fiscal, iniciamos as remessas em volume de nossos discos rígidos CMR de 20 terabytes baseados nas tecnologias OptiNAND.

Estamos muito entusiasmados com o OptiNAND, uma tecnologia revolucionária que utiliza flash no plano de controle para aumentar ainda mais a densidade de área. Além disso, estamos vendo um aumento no interesse do cliente em adotar a tecnologia SMR e esperamos que vários titãs da nuvem implantem unidades SMR em grande volume no final deste ano. Em Flash, a receita cresceu no segundo trimestre fiscal devido à força sazonal em dispositivos móveis e consumidores. No setor móvel, as remessas de nossos produtos BiCS5 para os principais smartphones 5G aumentaram mais de 60% sequencialmente e 50% ano a ano, liderados por um forte crescimento de conteúdo.

As remessas do BiCS5 representaram mais de 40% da receita total e o cruzamento da produção do BiCS5 ocorreu durante o trimestre, conforme esperado. A rampa bem-sucedida do BiCS5 ajudou a acelerar nosso crescimento geral de remessas de bits ano a ano para 37% no trimestre. Nossa linha de produtos SSD premium WD_BLACK otimizada para a melhor experiência de jogo continua ganhando impulso, com receita aumentando cerca de 50% sequencialmente e dobrando no ano civil de 2021. Juntamente com produtos flash para consoles de jogos, a receita cresceu de zero para mais de 10% de nosso portfólio flash nos últimos dois anos.

À medida que os consumidores exigem mais formas de acessar, gerar e armazenar conteúdo, seja por meio de jogos ou do agora emergente Metaverse, nosso forte e crescente portfólio de flash será essencial para habilitar todos esses aplicativos. De acordo com a orientação que fornecemos no último trimestre, nossos negócios de SSD para clientes diminuíram sequencialmente devido a interrupções na cadeia de suprimentos em alguns de nossos clientes de PC e pressão de preços nos mercados mais transacionais. Até agora, no trimestre atual, estamos começando a ver os preços nos mercados mais transacionais se estabilizarem. Como mencionei anteriormente, nossos produtos SSD corporativos são qualificados em três titãs de nuvem e dois grandes OEMs de armazenamento, marcando um progresso significativo em comparação com um titã de nuvem há um ano.

Como você sabe, esta tem sido uma das minhas principais prioridades. Com base no sucesso inicial da expansão do BiCS5 em consoles móveis e de jogos, estamos fortalecendo ainda mais nosso portfólio de produtos à medida que avançamos até o ano civil de 2022. No cliente SSD, a base do portfólio de flash da Western Digital, lançamos e estamos expandindo o baseado em BiCS5 produtos no terceiro trimestre fiscal, com produtos SSD corporativos BiCS5 no final do ano. Para nosso flash 3D de próxima geração, iniciamos o envio comercial inicial de dispositivos flash de consumo baseados em nosso BiCS6 de 162 camadas.

Além disso, qualificamos e iniciamos o envio de receita de SSDs para clientes com base na tecnologia QLC e BiCS5 no segundo trimestre fiscal. Embora ainda no início de sua evolução, estamos começando a preparar o caminho para a adoção futura do QLC pela indústria e nosso nó BiCS6 de próxima geração desempenhará um papel importante nessa evolução. Deixe-me agora oferecer algumas observações sobre o ambiente de demanda. A transformação digital acelerada nos últimos dois anos criou um mundo mais habilitado e dependente de tecnologia do que nunca.

Prevemos que essas tendências continuarão a impulsionar o crescimento do armazenamento de dados em cada mercado final que atendemos: nuvem, cliente e consumidor. Nossos clientes continuam otimistas sobre as tendências de demanda no calendário de 2022, impulsionados pelo investimento de capital para a construção da nuvem, recuperação contínua nos gastos corporativos, crescimento em aplicativos de vídeo inteligentes, maior adoção de telefones 5G, jogos de consumo e tendências emergentes, como VR/AR dispositivos. Na nuvem, nossos clientes anunciaram um aumento de 36% ano a ano no investimento de capital para a construção da nuvem. Espera-se que isso, juntamente com um aumento nos gastos corporativos e o crescimento contínuo em aplicativos de vídeo inteligentes, impulsione o crescimento de nossos produtos flash e HDD neste crescente mercado final.

No cliente, a demanda final de PC permaneceu forte. Nossos clientes estão impulsionando uma demanda mais consistente do que nos últimos trimestres e vemos uma estabilização contínua em 2022. As previsões de remessa de unidades de PC continuam robustas e significativamente à frente dos níveis pré-pandêmicos. Além disso, prevemos um eventual retorno ao site para conduzir uma mudança de mix para PCs comerciais, que tendem a oferecer conteúdo SSD de cliente mais rico em comparação com PCs voltados para o consumidor.

No celular, os telefones 5G mais recentes dobraram o conteúdo NAND dos smartphones da geração anterior. Esperamos que o conteúdo do dispositivo móvel se beneficie com a adoção contínua do 5G e espera-se que novos aplicativos habilitados para 5G impulsionem a demanda de armazenamento em ambos os terminais na nuvem. No consumidor, o destaque desse mercado final é nossa linha de produtos SSD WD_BLACK otimizada para entusiastas de jogos. A receita mais que dobrou no ano civil de 2021.

O reconhecimento do consumidor da força e valor do WD_BLACK, juntamente com as marcas SanDisk e SanDisk Professional, impulsionou um crescimento de 34% ano a ano na capacidade média por unidade em flash de consumo. Embora a demanda do cliente final no calendário de 2022 pareça promissora, os desafios da cadeia de suprimentos estão aumentando. Isso limita nossa capacidade de fornecer componentes para atender à demanda do cliente e aumenta os custos dos componentes. Esses custos estão no topo dos elevados custos contínuos de logística e saúde e segurança do COVID.

Embora acreditemos que esses custos incrementais sejam transitórios e diminuam à medida que as condições da cadeia de suprimentos se normalizem, eles afetarão nossos resultados durante o primeiro semestre deste ano civil. Deixe-me agora passar a palavra para Bob, que discutirá nossos resultados fiscais do segundo trimestre e fornecerá uma perspectiva mais detalhada para o ano civil de 2022. Bob?

Bob Eulau - Diretor Financeiro

Obrigado, Dave, e boa tarde a todos. Como Dave mencionou, os resultados gerais do segundo trimestre fiscal foram melhores do que nossas expectativas, marcando o sétimo trimestre consecutivo em que atingimos ou superamos a orientação. A receita total do trimestre foi de US$ 4,8 bilhões, uma queda de 4% sequencialmente e um aumento de 23% ano a ano. O lucro por ação não-GAAP foi de US$ 2,30, o que excedeu o limite máximo de nossa faixa de orientação.

Observe que esse valor inclui US$ 70 milhões em custos totais relacionados ao COVID, que foi maior do que prevíamos ao entrar no trimestre. Fornecerei mais detalhes sobre esses custos em um minuto, mas estamos satisfeitos por ter apresentado resultados tão fortes diante dos problemas contínuos da cadeia de suprimentos e dos desafios relacionados ao COVID. Além desse sólido desempenho financeiro, atingimos um importante marco neste trimestre ao recebermos a classificação corporativa de grau de investimento da Fitch. Isso marca a segunda classificação corporativa de grau de investimento da empresa.

Temos o prazer de ver que nosso trabalho para construir uma base financeira mais forte está sendo reconhecido e está nos proporcionando maior flexibilidade financeira para o futuro. Além disso, fechamos uma oferta de dívida pública em dezembro passado e alteramos nosso contrato de empréstimo com credores em janeiro, trazendo o vencimento de mais de 85% de nosso saldo de dívida para 2026 e além. Para mais detalhes, consulte nossa apresentação de resultados. Voltando aos nossos mercados finais, a nuvem representou 40% da receita total em US$ 1,9 bilhão, uma queda de 14% sequencialmente e um aumento de 89% em relação ao ano anterior.

As interrupções na cadeia de suprimentos afetaram as implantações de disco rígido em nuvem em determinados clientes, o que levou a um declínio sequencial nas remessas de exabytes no segundo trimestre fiscal. No entanto, a demanda geral saudável por unidades corporativas de capacidade, juntamente com a posição de liderança da Western Digital no ponto de capacidade de 18 terabytes, levou a um aumento de mais de 50% ano a ano nas remessas de exabytes. O mercado final do cliente representou 38% da receita total, com US$ 1,9 bilhão estável sequencialmente e queda de 1% ano a ano. O aumento contínuo de telefones 5G ajudou a compensar o declínio na receita de SSD e disco rígido do cliente, permitindo que a receita total do cliente permanecesse estável.

Os discos rígidos dos clientes representam menos de 15% de nossa receita de HDD. Por fim, o consumidor representou 22% da receita em US$ 1,1 bilhão, um aumento de 9% sequencialmente e estável ano a ano. Com uma forte temporada de férias, o flash do varejo liderou o crescimento sequencial do consumidor. Em uma base ano a ano, o crescimento em flash de consumo foi compensado por um declínio em HDD de consumo.

Passando agora para a receita por segmento, relatamos uma receita instantânea de US$ 2,6 bilhões, um aumento de 5% sequencialmente e de 29% ano a ano. Em uma base combinada, os flash ASPs caíram 6% sequencialmente devido a um aumento sazonal nas remessas para celular e varejo. Em uma base comparável, os ASPs flash caíram 3% sequencialmente. As remessas de bits Flash aumentaram 13% sequencialmente e 37% ano a ano.

A receita com discos rígidos foi de US$ 2,2 bilhões, uma queda de 14% sequencialmente e um aumento de 16% ano a ano. Em uma base sequencial, as remessas totais de exabytes de discos rígidos diminuíram 14%, enquanto o preço médio por disco rígido diminuiu 5%, para US$ 97. Em uma base ano a ano, as remessas totais de exabytes de disco rígido aumentaram 27%. À medida que avançamos para custos e despesas, observe que meus comentários serão relacionados a resultados não-GAAP, salvo indicação em contrário.

A margem bruta no segundo trimestre foi de 33,6%, uma queda de 0,3 pontos percentuais sequencialmente. Conforme observado anteriormente, o impacto relacionado ao COVID foi US$ 10 milhões maior do que prevíamos em US$ 70 milhões. Nossa margem bruta instantânea foi de 36,1%, uma queda de 0,9 pontos percentuais sequencialmente. Isso incluiu um impacto relacionado ao COVID de US$ 10 milhões ou aproximadamente 0,4 pontos percentuais.

Nossa margem bruta de disco rígido foi de 30,6%, uma queda de 0,3 pontos percentuais sequencialmente. Isso incluiu um impacto relacionado ao COVID de US$ 60 milhões ou aproximadamente 2,7 pontos percentuais. As despesas operacionais de US$ 741 milhões ficaram abaixo de nossa faixa de orientação devido ao controle prudente dos custos e à redução das despesas com remuneração variável. O lucro operacional foi de US$ 882 milhões, representando uma redução de 7% em relação ao trimestre anterior e um aumento de 157% ano a ano, destacando nossa capacidade de impulsionar o crescimento lucrativo.

O lucro por ação foi de US$ 2,30, o que excedeu o limite máximo de nossa faixa de orientação. O fluxo de caixa operacional para o segundo trimestre foi de US$ 666 milhões e o fluxo de caixa livre foi de US$ 407 milhões. Apesar de um pequeno aumento no estoque devido à interrupção da cadeia de suprimentos, mantivemos uma forte geração de caixa no trimestre. Despesas de capital, que incluem a compra de bens, instalações e equipamentos e atividades relacionadas às nossas joint ventures em nossa demonstração de fluxo de caixa, com uma saída de caixa de US$ 259 milhões.

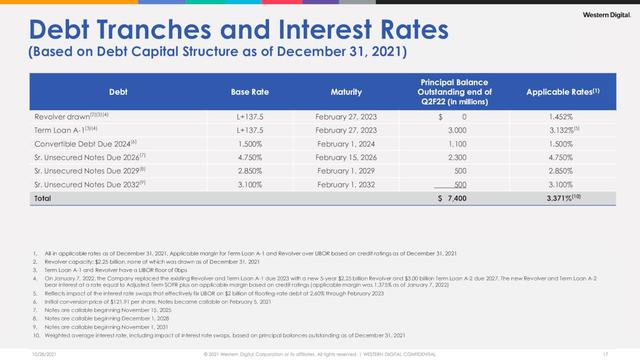

Continuamos prudentes em investir em capacidade de fabricação e esperamos que o capex bruto para o ano fiscal atual seja de cerca de US$ 3 bilhões. Agora esperamos que o capex de caixa seja de cerca de US$ 1,5 bilhão, já que gerenciamos ativamente nossos gastos gerais. Como mencionamos em nossa última teleconferência de resultados, reembolsamos integralmente nosso Empréstimo a prazo B no valor de US$ 943 milhões em outubro passado. Além disso, em dezembro passado, fechamos uma oferta pública de US$ 1 bilhão em notas seniores sem garantia e pagamos US$ 1,3 bilhão em nosso empréstimo a prazo A, elevando nossa dívida bruta pendente para US$ 7,4 bilhões no final do segundo trimestre fiscal.

Além disso, no início deste mês, firmamos um acordo com nossos credores para revisar os termos de nosso contrato de empréstimo para refletir nossas classificações de crédito melhoradas e estender o vencimento de nosso empréstimo a prazo e linha de crédito rotativo de 2023 para 2027. Nosso O EBITDA ajustado de 12 meses no final do segundo trimestre, conforme definido em nosso contrato de crédito, foi de US$ 4,8 bilhões, resultando em um índice de alavancagem bruta de 1,5 vez. Isso se compara a 3,0 vezes no terceiro trimestre fiscal de 2020, quando anunciamos o plano de focar no pagamento da dívida para obter maior flexibilidade financeira. Como lembrete, nosso contrato de crédito inclui $ 1 bilhão em acréscimo de depreciação associado aos empreendimentos flash.

Isso não está refletido em nossa demonstração de fluxo de caixa. Consulte nossa apresentação de resultados no site de Relações com Investidores para mais detalhes. Considerando os desafios transitórios da cadeia de suprimentos que discutimos anteriormente, gostaria de fornecer um pouco mais de detalhes sobre nossa visão dos negócios de discos rígidos e Flash no calendário de 2022. Em nosso segmento de discos rígidos, esperamos que a receita de discos rígidos diminua sequencialmente no terceiro trimestre fiscal.

Embora se espere que as interrupções na cadeia de suprimentos de alguns de nossos clientes permaneçam, o maior problema ultimamente tem sido nossa capacidade de fornecer componentes para atender à demanda do cliente. Esperamos que a receita volte ao crescimento sequencial no quarto trimestre fiscal. Embora se espere que o preço geral do disco rígido permaneça relativamente estável, esperamos que as margens brutas diminuam 2 a 3 pontos percentuais do segundo trimestre fiscal até o quarto trimestre fiscal devido principalmente à inflação de custos de componentes. Dentro do nosso segmento Flash, esperamos que a receita do Flash diminua de forma sequencial no terceiro trimestre fiscal impulsionado pelo ASP.

Esperamos que a receita do Flash volte a crescer na segunda metade do ano civil de 2022. Além disso, prevemos uma pressão descendente nas margens brutas para a primeira metade deste ano, à medida que as reduções de custo revertem em direção à nossa meta de longo prazo de 15%. Em relação ao nosso terceiro trimestre fiscal, nossa orientação não-GAAP é a seguinte. Esperamos que a receita fique na faixa de US$ 4,45 bilhões a US$ 4,65 bilhões, com um declínio sequencial de receita para os negócios de Flash e disco rígido.

Esperamos que a margem bruta fique entre 30% e 32%. Esperamos que as despesas operacionais fiquem entre US$ 750 milhões e US$ 770 milhões. Os juros e outras despesas devem ser de aproximadamente US$ 70 milhões. Nossa taxa de imposto deverá ser de aproximadamente 11% no terceiro trimestre e no ano fiscal.

Esperamos que o lucro por ação fique entre US$ 1,50 e US$ 1,80 no terceiro trimestre, assumindo aproximadamente 318 milhões de ações totalmente diluídas em circulação. Agora, retornarei a palavra a Dave.

David Goeckeler - CEO

Obrigado, Bob. Olhando para o futuro, continuamos otimistas sobre nossas perspectivas de negócios no ano civil de 2022, pois nossos clientes continuam indicando uma forte demanda final nos mercados de nuvem, clientes e consumidores finais. Apesar das questões transitórias que discutimos anteriormente, está mais claro do que nunca que temos a base certa para o crescimento de longo prazo e o portfólio de tecnologia certo para garantir o sucesso na expansão de nossos negócios. Nos últimos dois anos, fizemos mudanças significativas necessárias para melhorar nosso foco, aprimorar a execução e definir metas estratégicas para colocar a Western Digital em uma posição de maior força.

E estou animado por estarmos começando a ver os frutos dessas mudanças. Antes de terminar hoje, gostaria de comentar sobre a transição do CFO que anunciamos no início desta tarde. Como você deve ter visto, anunciamos que Wissam Jabre ingressará na Western Digital como diretor financeiro a partir da semana de 7 de fevereiro. Wissam foi recentemente diretor financeiro da Dialog Semiconductor.

Além de seu profundo conhecimento financeiro e de semicondutores, Wissam também possui conhecimento técnico e, principalmente, compartilha os valores de colaboração e inovação da Western Digital. Você pode ler mais sobre o histórico dele no comunicado à imprensa divulgado hoje. Gostaria de estender meus sinceros agradecimentos em nome de todo o conselho e equipe de gerenciamento a Bob por sua dedicação e trabalho árduo a serviço da Western Digital. Durante meu mandato como CEO, beneficiei-me muito de sua amizade e experiência.

Ele tem sido uma parte essencial de nossa equipe de liderança, orientando os principais aspectos de nossa estratégia. Entre muitas outras contribuições, Bob conduziu uma estratégia de alocação de capital que levou a um pagamento significativo de nossa dívida, marcado neste trimestre pela segunda classificação corporativa de grau de investimento da Western Digital. A visão de Bob também foi fundamental para nos ajudar a navegar pela incerteza da COVID e executar outras mudanças estratégicas na empresa para nos posicionar para crescimento e criação de valor. No próximo trimestre, você terá a oportunidade de ouvir Wissam.

Eu sei que ele está ansioso por isso. Com isso, Peter, vamos começar as perguntas e respostas.

Perguntas e Respostas:

Operador

Obrigado. [Instruções do operador] Nossa primeira pergunta virá de Aaron Rakers da Wells Fargo. Por favor, vá em frente.

Aaron Rakers -- Wells Fargo Securities -- Analista

Sim. Obrigado pela pergunta. Acho que quero mergulhar, obviamente, nos resultados da unidade de disco rígido. Quero dizer, pela minha matemática, parece que sua mudança de capacidade em nearline diminuiu cerca de 20% ou até 20% sequencial.

Você pode ajudar a dissecar o impacto de seus clientes de nuvem maiores com suas próprias restrições de fornecimento em relação ao comentário de sua própria disponibilidade de componentes? E, além disso, margem bruta neste próximo trimestre, eu sei que você mencionou, mas quanto custos COVID você está considerando na expectativa de margem bruta com queda de 2 a 3 pontos percentuais? Obrigado.

David Goeckeler - CEO

OK. Vou tentar. Aaron obrigado pela pergunta e obrigado por se juntar a nós, como sempre. Então eu não acho que caiu tanto quanto você disse.

Acho que somos meio adolescentes. Uma grande parte disso é que conversamos sobre isso no último trimestre, temos um cliente muito, muito grande que está passando por alguns desafios próprios. E agora temos problemas com nossa própria cadeia de suprimentos. Então, eu diria que no último trimestre, foi principalmente do lado do cliente.

E ao longo do trimestre, começou a se infiltrar em nossos próprios componentes. E à medida que avançamos para o próximo trimestre, é muito mais um problema de componente, pois o restante do mercado se normaliza ou o cliente se normaliza. Sobre os custos do COVID, você viu que eles estão subindo, e vou deixar Bob comentar isso com mais detalhes. Mas os custos de saúde, segurança e logística continuam subindo.

Vimos isso nos últimos trimestres e agora estamos vendo custos de componentes que estão quase se aproximando do mesmo nível de gastos, tanto quanto aumentam. Então pensei em dar uma ideia de como dimensioná-lo. Mas Bob, você quer --

Bob Eulau - Diretor Financeiro

Sim. Posso adicionar um pouco mais de detalhes. Acho que os custos do COVID que relatamos, que são os custos de logística e os custos na fábrica associados à manutenção da segurança de nossos funcionários, provavelmente atingiram o pico no segundo trimestre fiscal de US $ 70 milhões. Acho que vai cair um pouco no terceiro trimestre e, com sorte, continuar a cair a partir daí.

Os custos de logística, como vocês sabem, estão elevados há pelo menos seis trimestres. O que é diferente quando olhamos para o próximo trimestre ou dois são os custos dos componentes, e estamos vendo muitas pressões inflacionárias nos custos dos componentes. Achamos que são transitórios, muitas taxas de expedição, muitas despesas associadas à tentativa de obter as peças para que possamos construir e entregar os produtos. Então, acho que isso é realmente diferente, pois olhamos para o próximo trimestre ou dois.

David Goeckeler - CEO

A outra coisa, Aaron, vou encerrar dizendo, quero dizer, enquanto olhamos para o próximo trimestre, estamos esperando a sazonalidade do nosso negócio de discos rígidos. Eu diria antes - no meio do último trimestre, esperávamos fazer melhor do que isso porque vimos a demanda lá. Mas há uma quantidade significativa de demanda não atendida que simplesmente não podemos atender devido às restrições de componentes. Mas mesmo com tudo isso incluído, acreditamos que estamos de volta com um número mais sazonal.

Aaron Rakers -- Wells Fargo Securities -- Analista

OK. Obrigado.

David Goeckeler - CEO

Claro. Obrigado.

Operador

Obrigado. Nossa próxima pergunta virá de C.J. Muse com Evercore. Por favor, vá em frente.

C.J. Muse -- Evercore ISI -- Analista

Sim. Boa tarde. Obrigado por aceitar minha pergunta. Acho que para acompanhar a pergunta de Aaron, você pode falar quando espera que essas restrições não sejam mais um vento contrário? E como parte dos custos mais altos dos componentes, há um ponto no tempo em que você pode - onde os contratos podem ser renegociados e você pode aumentar esses custos mais altos de insumos em termos de preços?

David Goeckeler - CEO

Sim. Portanto, há -- em primeiro lugar, obrigado pela pergunta e obrigado por se juntar a nós novamente. Há muito o que descompactar nessa questão. Deixe-me tentar um pouco.

Portanto, as restrições do componente não são necessariamente novas. Há muito tempo que lidamos com eles. Acho que no início da pandemia a gente conseguiu qualificar fornecedores adicionais de componentes, diversificar. E então, conforme as coisas aconteciam, sempre remixávamos e fazíamos o que podíamos para obter o máximo dos componentes que podíamos obter.

Chegou ao ponto agora em que está ficando ainda mais restrito. E, francamente, um pouco mais de surpresas que os pedidos que pensávamos que iriam aparecer foram adiados ou cancelados. Então continuamos trabalhando nisso. Então, para o seu ponto, há uma série de dinâmicas sobre por que fica melhor.

Primeiro, ficamos muito próximos de nossos fornecedores e, obviamente, trabalharemos muitos trimestres no futuro. E podemos ver que, à medida que avançamos na primeira metade do ano, as coisas melhoram. Nós também -- a tecnologia avança. E, em alguns casos, apenas passamos para nós diferentes no negócio de semicondutores que têm mais disponibilidade.

Portanto, sabemos que, à medida que o portfólio muda, as coisas vão se liberar. E então, quanto mais demorado, podemos negociar contratos mais longos e olhar para o relacionamento com todos os nossos fornecedores para voltar a uma posição em que tenhamos mais previsibilidade tanto no lado da oferta quanto no lado do preço de isto.

C.J. Muse -- Evercore ISI -- Analista

Isso é muito útil. E como meu acompanhamento no lado NAND das coisas, acho que você historicamente falou sobre o mercado transacional como um indicador importante. E tão curioso, ao olhar para março, como você está pensando em preços? E eu sei que você não orienta os preços, mas curioso, há um vento contrário maior ou em uma base combinada enquanto você se senta aqui hoje e considera a combinação provável?

David Goeckeler - CEO

Eu diria que o preço é - olha, quero dizer, eu disse isso no script. O preço se estabilizou nos mercados mais transacionais. Acho que houve um pouco - acho que a narrativa na indústria, devido a algumas das paralisações que estão acontecendo, fluiria imediatamente? Nós não vimos isso. Mas vimos uma estabilização.

Também é importante notar que a maior parte do portfólio é precificada antes de entrarmos no trimestre, e isso aconteceu antes de qualquer um dos eventos das paralisações na China. Então, isso não vai aparecer por mais um quarto ou dois. Mas eu diria que estamos vendo mais estabilização. Acho que nossa visão é de que veremos preços melhores no segundo semestre, e é assim que as coisas estão acontecendo.

Dependendo do tipo de impacto de algumas das paralisações, isso pode avançar um pouco. Mas acho que principalmente os impactos do que vimos - o impacto no preço do NAND será mais favorável no segundo semestre, incluindo algumas das coisas que estamos vendo agora, mesmo nos fornecedores de ferramentas, os problemas dos componentes que os atingem. Então, estamos observando isso muito de perto. Eu diria que agora, temos um ambiente mais estável nas últimas duas, três semanas.

C.J. Muse -- Evercore ISI -- Analista

Obrigado.

David Goeckeler - CEO

Sim. Obrigado.

Operador

Obrigado. Nossa próxima pergunta virá de Joe Moore, do Morgan Stanley. Por favor, vá em frente.

Joe Moore -- Morgan Stanley -- Analista

Ótimo. Obrigado. Apenas acompanhando a questão do NAND, vocês estão passando por essa transição do BiCS5, e eu sei que parte disso meio que - como você está esperando por controladores e qualificações que você acaba nesses mercados mais transacionais. Onde você está do ponto de vista da mixagem? Isso ainda é um impacto negativo no trimestre de março? E você vê isso em algum ponto revertendo quando você começa a ganhar força em outros mercados com o BiCS5?

David Goeckeler - CEO

Sim. Olá Joe. Obrigado pela pergunta. Então, definitivamente, ao longo do ano, o mix fica melhor no BiCS5.

Começa em mercados mais transacionais. Consumidor, mudou-se para o celular, para os jogos. Neste trimestre, começaremos a aumentar o cliente e mais disso ao longo do ano. E então, na segunda metade do ano, vamos transformar o BiCS5 em SSD corporativo.

E é aí que toda a história do SSD corporativo se junta. Nós temos - este ano, passamos por todas as qualificações. Esse é o material BiCS4 agora, que está em menor quantidade. E então, à medida que aumentamos o BiCS5 ao longo do ano, o mix fica melhor à medida que avançamos ao longo do ano.

Então é um ponto muito importante e um dos motivos pelos quais quando falamos de setup para 2022, à medida que avançamos, o portfólio fica mais forte.

Joe Moore -- Morgan Stanley -- Analista

Ótimo. E então, em NAND, não sei se você mencionou porque estive em várias chamadas, mas você teve restrições de controladores SSD, bem como HDD e gerenciamento de energia, qualquer outra coisa que esteja restringindo o lado NAND do negócio ?

David Goeckeler - CEO

Sim. Eu diria que o NAND - o negócio que estamos deixando na mesa no negócio NAND é maior do que no negócio de drives. É significativo no negócio de drives, na ordem de $ 100 milhões a $ 150 milhões no terceiro trimestre lá. Mas no negócio do Flash, é basicamente o dobro disso.

Então, sim, são controladores, ICs de energia, várias partes diferentes em SSDs corporativos e também incorporados.

Joe Moore -- Morgan Stanley -- Analista

Ótimo. Obrigado.

David Goeckeler - CEO

Claro. Obrigado.

Operador

Obrigado. Nossa próxima pergunta virá de Karl Ackerman com Cowen. Por favor, vá em frente.

Karl Ackerman -- Cowen and Company -- Analista

Sim. Obrigado. Duas perguntas, se me permite. É ótimo ver o cruzamento do BiCS5 neste trimestre.

Mas você pode discutir o momento de aumentar o BiCS6? Pergunto, considerando seus planos de reduzir o capex de caixa e as expectativas de moderação nas quedas de custo de NAND. E eu tenho um acompanhamento, por favor.

David Goeckeler - CEO

Então, esperamos -- então, antes de mais nada, deixe-me falar sobre como pensamos sobre a rampa de nós diferentes. Quero dizer, a principal coisa que estamos vendo é o lado do custo disso. Portanto, os números de custo, bons novamente neste trimestre. Esperamos que isso reverta mais perto dos US $ 15 milhões que sempre falamos sobre modelagem.

Acho que está acima disso há nove trimestres consecutivos. Ainda assim, os nós estão produzindo e estamos obtendo o custo de que precisamos à medida que avançamos. Nós - o BiCS4 foi um grande nó para nós em rendimentos, rendimentos recordes. Esperamos que o BiCS5 seja -- que o BiCS5 seja o nó com maior eficiência de capital que a equipe já construiu.

E assim, neste ponto, esperamos que o BiCS6 esteja no tipo de rampa FY '23. Temos muita pista no BiCS5.

Karl Ackerman -- Cowen and Company -- Analista

Obrigado. Para meu acompanhamento, houve algumas preocupações dos investidores de que o estoque de canais está aumentando para discos rígidos não corporativos e áreas de varejo do mercado NAND. Estou curioso para saber se esse é o seu caso. Não parece assim, dadas as restrições que você está vendo de uma perspectiva de componente.

Mas se você pudesse apenas discutir o nível de visibilidade e a quantidade de inventário de canal que você vê ou a enxugamento disso, isso seria muito útil. Obrigado.

David Goeckeler - CEO

Sim. Não acho que seja algo digno de nota que esteja particularmente fora do padrão em todo o portfólio. Conversamos um pouco sobre algumas coisas no último trimestre que estão normalizadas. Portanto, não há realmente nada para chamar.

Eu não sei Bob, há algo que vem à sua mente do seu ponto de vista?

Bob Eulau - Diretor Financeiro

Não. Acho que estamos dentro dos limites normais em todas as regiões.

Karl Ackerman -- Cowen and Company -- Analista

Obrigado.

David Goeckeler - CEO

Obrigado, Karl.

Operador

Obrigado. Nossa próxima pergunta virá de Mehdi Hosseini da SIG.

Mehdi Hosseini -- Susquehanna International Group -- Analista

Sim. Obrigado por aceitar minha pergunta. Dois acompanhamentos. Quero voltar à dinâmica da cadeia de suprimentos para HDD.

E agora, isso - dois acompanhamentos aqui, agora que você está realmente impactado pela escassez de componentes, é isso - se você estivesse disposto a pagar um prêmio mais alto, seria realmente capaz de adquirir os componentes de que precisava? Isso está apenas acontecendo na cadeia de suprimentos ou apenas as peças não estão disponíveis, não importa quanto você esteja disposto a pagar? E eu tenho um acompanhamento.

David Goeckeler - CEO

Bem, acho que há um prêmio para obtê-los. E assim temos bons contratos com nossos fornecedores. Então - mas há prêmios para obter as peças. Mas, como eu disse, há apenas mais variabilidade no tempo, especialmente no fato de que os pedidos que foram feitos com muitos, muitos, muitos trimestres de antecedência, então recebemos push-outs.

Acho que sua pergunta é: não estamos pagando por eles? Eles estão disponíveis? E eu acho que é uma mistura. Quer dizer, estamos definitivamente - definitivamente temos que pagar mais para obter o que precisamos, e há algumas peças que estão atrasando e - especialmente mais tarde no ciclo de planejamento, onde é mais difícil mitigar os impactos.

Mehdi Hosseini -- Susquehanna International Group -- Analista

Obrigado. E uma continuação disso, quando eu olho para o seu trimestre de dezembro, você foi impactado por um cliente em particular, e agora é um problema da cadeia de suprimentos. Isso significa que devemos esperar uma função escalonada em sua remessa de HDD, especialmente no trimestre de setembro, ou a recuperação na recuperação dessas perdas de remessa e receita será mais gradual?

David Goeckeler - CEO

Sim. Bem, olhe, vamos falar sobre isso. Quero dizer, acho que voltamos à sazonalidade quando entramos no primeiro trimestre. Obviamente, temos um impacto de margem.

Esperamos que a receita - o terceiro trimestre seja a parte inferior da receita nesse negócio. Acho que a margem provavelmente chegará ao fundo no próximo trimestre, mas veremos algum crescimento sequencial. O que posso dizer é que, quando olhamos para o calendário Q2, calendário Q3 até o final do ano, os sinais de demanda de nossos clientes são muito fortes. Portanto, supondo que obtenhamos as peças e, como eu disse, especialmente no negócio de drives, à medida que o portfólio muda, passamos para nós diferentes que são mais livres no que diz respeito aos controladores.

Por isso temos mais confiança no segundo semestre.

Mehdi Hosseini -- Susquehanna International Group -- Analista

Entendi. Obrigado. E Bob, boa sorte em sua próxima empreitada.

Bob Eulau - Diretor Financeiro

Tudo bem. Obrigado, Mehdi.

David Goeckeler - CEO

Obrigado, Mehdi.

Operador

Obrigado. Nossa próxima pergunta virá de Toshiya Hari da Goldman Sachs. Por favor, vá em frente.

Toshiya Hari -- Goldman Sachs -- Analista

Boa tarde. Muito obrigado por responder a pergunta. Eu tenho dois também. Dave, acho que você tem se concentrado em mudar seu negócio de ACD de um tipo de negócio mais transacional para um que seja talvez um pouco mais estratégico e de longo prazo em termos de como você se envolve com seus clientes.

Algum progresso na frente do LTA nos últimos trimestres?

David Goeckeler - CEO

Sim. Acho que o negócio está definitivamente mudando. Quero dizer, conversamos sobre isso por alguns anos. E deixe-me apenas enquadrá-lo como uma espécie de onde estávamos quando entramos em 2021 e onde estamos quando entramos em 2022.

E assim, quando entramos em 22, estamos claramente - claramente temos uma forte demanda de clientes. Quero dizer, no primeiro trimestre, temos mais demanda do que podemos atender. Temos clientes que nos pedem vantagens. E recebemos bons sinais de demanda à medida que avançamos ao longo do ano.

A porcentagem LTA para o seu ponto, são acordos multitrimestre. Estou começando a dizer um pouco mais preciso. No negócio de unidades, quando entramos em 21, tínhamos - sabíamos que talvez um por cento baixo a médio de nossos exabytes passariam por acordos. E quando entramos em 22, isso é mais como um terço do portfólio.

Então, você viu uma diferença dramática - vimos uma diferença dramática no que entendemos sobre quanto nossos clientes vão receber, especialmente o maior dos grandes clientes, como será a demanda deles, com o que eles estão se comprometendo . Isso obviamente nos ajuda a planejar, nos ajuda a trabalhar na precificação. Então é uma situação muito, muito diferente. Do ponto de vista do portfólio, entramos no ano civil de 21 quando estávamos conversando sobre a comercialização de assistência energética.

Entramos em 22 não apenas tendo comercializado assistência de energia e obtido os ganhos de densidade de área com ela, mas também lançamos o OptiNAND. Voltamos com o pé da frente com 18 e aumentamos isso. Agora estamos aumentando para 20. Algo sobre o qual falamos no roteiro, que evoluiu ao longo do ano, é que estamos vendo muito mais interesse agora dos grandes clientes do SMR.

Isso é algo em que temos investido por muitos anos. Sempre pensamos que é uma boa tecnologia. O OptiNAND ajuda a fornecer uma melhor unidade SMR e melhor densidade de área. E esperamos que, até o final do ano, tenhamos vários titãs da nuvem implantando SMR em grande escala.

No lado flash do negócio, falamos sobre o BiCS5 e sobre onde estamos e como esse portfólio se fortalece ao longo do ano. E então acho que, à medida que avançamos em 22, estamos em uma situação financeira melhor do que antes. Para o -- e como falamos na teleconferência, voltando a uma política de retorno aos acionistas, pela qual todos estamos ansiosos à medida que avançamos para o ano fiscal de 23. Então, talvez um pouco mais amplo do que sua pergunta, desculpe, mas nós - LTAs no negócio de unidades se tornaram um aumento significativo na porcentagem de nossos exabytes e onde eles serão colocados ao longo do ano.

Toshiya Hari -- Goldman Sachs -- Analista

Entendi. Isso é super útil. Obrigado. E então, como meu acompanhamento, Dave, você mencionou no final de sua resposta sobre o aspecto do retorno do acionista do negócio, é o próximo ano fiscal, o que é ótimo.

Qual é o tipo de debate interno quando você pensa em dividendo versus recompra de ações? E, considerando o cenário macro em evolução e o cenário das taxas, alguma mudança em como você pensa e como aborda a alocação de capital em alto nível? Obrigado.

David Goeckeler - CEO

Sim. Acho que teremos mais a dizer sobre isso conforme nos aproximamos um pouco mais. Quer dizer, uma das coisas que vamos fazer é conversar com nossos acionistas e obter sua opinião sobre essa questão, e então teremos mais a dizer sobre isso. Portanto, não sei se é um debate interno ainda, mas estamos realmente ansiosos para chegar a esse ponto.

Passamos 18 meses pagando bem mais de US$ 2 bilhões em dívidas. Temos a capacidade - fizemos muitas mudanças em nossa execução no portfólio para gerar mais caixa e estamos ansiosos para devolver isso aos nossos acionistas.

Toshiya Hari -- Goldman Sachs -- Analista

Obrigado.

David Goeckeler - CEO

Obrigado.

Operador

Obrigado. [Instruções ao operador] Nossa próxima pergunta virá de Timothy Arcuri, do UBS. Por favor, vá em frente.

Jason Park -- UBS -- Analista

Oi. Muito obrigado. Este é Jason Park para Tim Arcuri. Então, só tenho uma pergunta.

Minha dúvida é sobre o HDD. Então, só queríamos perguntar como seus 20 terabytes estão aumentando ao longo deste ano. Como vocês sabem, seu concorrente forneceu algumas cores nesta última noite, dizendo que há 20 terabytes será uma das rampas mais rápidas de todos os tempos. Então, se vocês puderem fornecer detalhes sobre como está indo sua rampa de 18 terabytes e 20 terabytes este ano, isso seria útil.

Obrigado.

David Goeckeler - CEO

Sim. 20 é - acho que o que eu diria é que 20 terabytes estão aumentando. Não vai rampa. Está em rampa.

Quero dizer, se eu olhar para as unidades enviadas no último trimestre, já estamos com uma porcentagem de um dígito alto de unidades que estão saindo a 20 terabytes. E, como eu disse, vemos um grande interesse porque temos alguns clientes muito, muito grandes indo para o SMR. E assim você terá mais retorno para seus investimentos com os ganhos que obtém no SMR. E o OptiNAND é uma tecnologia que torna isso ainda mais eficiente.

Portanto, nos sentimos muito bem sobre onde estão 20 terabytes. Sentimo-nos bem sobre onde está a tecnologia. E achamos que será uma rampa de muito sucesso. Vou deixar por isso mesmo.

Operador

Obrigado. Nossa próxima pergunta virá de Vijay Rakesh com Mizuho. Por favor, vá em frente.

Vijay Rakesh -- Mizuho Securities -- Analista

Olá, Dave e Bob. Só uma pergunta aqui. Em seu guia flash do trimestre de março, acho que você falou sobre o preço pode ser um pouco - o preço será um pouco mais suave. Imaginando, o mix deve ser mais positivo para vocês, certo, porque o mobile provavelmente entra e você tem um mix melhor, pode ser varejo e corporativo, etc.

Então, eu queria saber por que as margens não seriam mais estáveis no flash side no trimestre de março. E também, acho que você mencionou a inflação de custos de componentes. Eu queria saber se isso são custos reais de componentes ou custos de logística, ou o que exatamente foi a inflação de custos de componentes? Obrigado.

David Goeckeler - CEO

Então, no segundo, é o custo real do componente. Como o mix de custos dos fornecedores é uma coisa diferente. Quero dizer, obviamente, os wafers estão subindo. Mas para nós, é apenas o custo do próprio componente.

Em sua pergunta sobre mix, sim, o mix fica melhor à medida que avançamos porque vamos mais para o BiCS5 e mais partes do portfólio. Acho que o que direi é o impacto do componente no portfólio -- quero dizer, um dos lugares em que o impacto do componente no flash está atingindo o portfólio é no HDD corporativo, que é --

Peter Andrew - vice-presidente de relações com investidores

SSD empresarial.

David Goeckeler - CEO

SSD empresarial. Obrigado, Pedro. SSD empresarial. De qualquer forma, o impacto do componente no portfólio é um - o impacto da escassez de componentes no portfólio também faz parte da equação.

Vijay Rakesh -- Mizuho Securities -- Analista

Entendi. Obrigado.

David Goeckeler - CEO

Obrigado.

Operador

Obrigado. Nossa próxima pergunta virá de Tom O'Malley do Barclays. Por favor, vá em frente.

Tom O'Malley -- Barclays -- Analista

Oi. Boa tarde, pessoal, e obrigado por tirar minha dúvida. Eu só tinha dois no negócio de HDD. Um, eu acho, David, você falou sobre sazonalidade ou uma marcha mais sazonal.

Você obviamente viu algumas marchas nos últimos dois anos que eu classificaria como menos sazonais. Você poderia nos lembrar como é a sazonalidade tradicionalmente nesse negócio? E o segundo é que você falou sobre as margens brutas nos próximos dois trimestres, caindo 200 pontos-base para 300 pontos-base no negócio de HDD. Você poderia nos dar alguma cor na cadência lá? Você vê uma queda acentuada em março e um achatamento em junho, ou é uma função degrau para ambos os trimestres? Obrigado.

David Goeckeler - CEO

Primeira pergunta --

Bob Eulau - Diretor Financeiro

Estava na sazonalidade.

David Goeckeler - CEO

Certo, sazonalidade, cerca de 4%, certo?

Bob Eulau - Diretor Financeiro

Para a empresa em geral, sim, geralmente uma queda de cerca de 4% no trimestre de março.

David Goeckeler - CEO

E então, Bob, você quer comentar sobre a margem bruta, como fica em --

Peter Andrew - vice-presidente de relações com investidores

HD.

David Goeckeler - CEO

Em HDD fiscal Q3, fiscal Q4?

Bob Eulau - Diretor Financeiro

Sim. Bem, como mencionei, temos dois grandes ventos contrários agora. Aquele que temos há algum tempo, que são os custos do COVID, e esperamos que tenham atingido o pico no trimestre de dezembro. Achamos que eles atingiram o pico no trimestre de dezembro em cerca de US $ 70 milhões, e cairão um pouco a partir daí.

Os custos logísticos têm sido persistentes por um bom tempo. Então, acho que realmente se trata de quando vemos mais tráfego de passageiros saindo da Ásia, o que poderá reduzir as taxas de carga. Portanto, esse é um vento contrário que continuamos a ter. E então, sobre os custos dos componentes, quero dizer, estamos realmente esperando que eles persistam até o quarto trimestre.

E esperamos que eles melhorem ao longo do ano, como Dave mencionou, à medida que alguns dos controladores entram em nós diferentes e podemos ver mais oferta disponível. Mas acho que até o quarto trimestre continuaremos a ter um desafio.

Tom O'Malley -- Barclays -- Analista

Obrigado pela cor.

Bob Eulau - Diretor Financeiro

Claro.

Operador

Obrigado. Nossa próxima pergunta virá de Jim Suva, do Citigroup. Por favor, vá em frente.

Jim Suva -- Citi -- Analista

Obrigado. Provavelmente uma pergunta para Bob, mas quando você fala sobre o pico dos custos do COVID, acho que você disse o pico do trimestre de dezembro. Eles podem sair rapidamente se a pandemia de COVID acabar na primavera e no verão e uma massa crítica de pessoas a superar? Apenas curioso sobre a rapidez com que eles podem desaparecer, ou é otimista demais para pensar que eles poderiam desaparecer, esperançosamente, tão rápido quanto as temperaturas mais altas?

Bob Eulau - Diretor Financeiro

Sim. Quero dizer, acho que - como mencionei, o verdadeiro motivo é que há muito pouco tráfego de passageiros saindo da Ásia no momento. E então há muita carga nesses voos em tempos normais. Então, obviamente, estamos vendo boas indicações.

Muitos países estão começando a se abrir e dizem que vão abrir na primavera. Aí você tem que ver a viagem do passageiro voltar e aí obviamente, você tem que negociar com as transportadoras e ver as tarifas baixarem. Então não sei se vai ser super rápido, mas acho que vai diminuir ao longo do ano.

Jim Suva -- Citi -- Analista

Ótimo. Muito obrigado.

Bob Eulau - Diretor Financeiro

Claro.

David Goeckeler - CEO

Obrigado Jim.

Operador

Obrigado. Nossa próxima pergunta virá de Steven Fox, da Fox Advisors. Por favor, vá em frente.

Steven Fox -- Fox Advisors -- Analista

Oi. Apenas um básico de mim. Eu entendo como nós diferentes no lado do controlador podem ajudar, e algumas coisas estão fora de seu controle em termos de custos de frete, como você acabou de mencionar. Mas estou apenas lutando para - com a ideia de que em alguns trimestres, você sente que alguns desses problemas da cadeia de suprimentos serão mais administráveis.

Existe mais alguma coisa que vocês estão fazendo para controlar seu próprio destino que o torna um pouco diferente em termos de perspectiva, digamos, em setembro, dezembro? E Bob, parabéns, e sempre aprecio trabalhar com você. Obrigado.

David Goeckeler - CEO

Sim. Então, acho que estamos fazendo tudo o que podemos. Quero dizer, estamos - quero dizer, sempre procuramos diversificar nossa cadeia de suprimentos, especialmente nesse tipo de ambiente. Estamos muito próximos de nossos fornecedores para entender exatamente o que eles entendem do que precisamos e entendemos o que eles podem fornecer.

Como eu disse, tem havido mais variabilidade ultimamente. Estamos redobrando nossos esforços lá para chegar perto disso. E acho que quando olhamos - planejamos muitos, muitos trimestres no futuro. E então, quando olharmos para onde estamos, se pudermos tirar as surpresas de lá, o que achamos que ficará melhor à medida que mais nós no fab começarem a se liberar, poderemos estar em uma posição melhor .

E como eu disse, existem alguns grandes problemas. Quando você avança o portfólio, muda a bomba do produto e isso fornece um conjunto diferente de componentes que você está usando. Então quando você olha esse planejamento é o que nos dá confiança no segundo tempo.

Steven Fox -- Fox Advisors -- Analista

Isso é muito útil. Muito obrigado.

Bob Eulau - Diretor Financeiro

E obrigado, Steve. Aprecie seus comentários.

Operador

Obrigado. Nossa próxima pergunta vem do Ananda Baruah da Loop Capital. Por favor, vá em frente.

Ananda Baruah -- Loop Capital -- Analista

Ei, boa tarde, pessoal, e agradeço por terem respondido a pergunta. E Bob, sim, realmente gostou de trabalhar com você também.

Bob Eulau - Diretor Financeiro

Obrigado.

Ananda Baruah -- Loop Capital -- Analista

Sim. Acho que minha pergunta é ficar com 20 terabytes. Pessoal, as restrições de componentes, elas impedem a velocidade da rampa ao longo do ano? E acredito que no passado, você falou sobre talvez atingir um tipo de crossover de 20 TB em algum momento no meio do ano e ainda é o caso? Muito obrigado.

David Goeckeler - CEO

Sim. A situação do componente é melhor no 20, quero dizer, talvez seja uma maneira melhor de dizer o que eu disse antes. Mas -- quero dizer, neste ponto, não há impedimento desse roteiro, certo, e dessa rampa. Onde estamos tendo problemas são os controladores de 18 anos, porque é onde 75% a 80% do portfólio está agora, e esse é o ponto ideal do que os clientes estão implantando.

Então, acho que à medida que avançamos no ano e entramos no 20, quero dizer que teremos coisas para liberar. Vamos nos aproximar de nossos fornecedores e também obter mais capacidade nos produtos atuais. Mas à medida que avançamos, também temos algumas outras dinâmicas que nos ajudam.

Ananda Baruah -- Loop Capital -- Analista

Isso é super útil. OK. Ótimo. Obrigado.

Operador

Obrigado. Nossa próxima pergunta virá de Srini Pajjuri da SMBC Nikko Securities. Por favor, vá em frente.

Srini Pajjuri -- SMBC Nikko Securities -- Analista

Obrigado. Apenas uma continuação de uma das perguntas anteriores, acho que o lado do custo das coisas. Obviamente, alguns dos custos são transitórios quando se trata de cadeia de suprimentos. Mas não é segredo que o preço do semicondutor, o preço do IC, aumentou, talvez de forma permanente.

Então, estou apenas curioso, Dave, enquanto você fala com seus clientes, que tipo de conversa você está tendo com seus clientes? E estou tentando entender sua capacidade de repassar alguns desses aumentos permanentes de custo à medida que avançamos nos próximos trimestres.

David Goeckeler - CEO

Sim. Portanto, trabalhamos - quero dizer, acho que isso remonta à conversa que tivemos anteriormente sobre acordos de vários trimestres. Quero dizer, temos trabalhado bastante com nossos clientes sobre como será o futuro deles e o que eles estão planejando. Isso nos dá mais segurança no processo.

E, francamente, isso ajudou a estabilizar os preços neste ambiente. Quero dizer - a primeira ordem de negócios é estar o mais próximo de nossos clientes e mitigar esses custos mantendo-se alinhado com eles. Se chegar ao ponto em que há - achamos que eles serão de longo prazo, é claro, bem, a economia da indústria terá que ser redefinida para impulsionar o investimento contínuo para impulsionar o crescimento do exabyte. Então é um pouco de como estamos pensando nisso agora.

É - nós os vemos diminuindo à medida que a cadeia de suprimentos se afrouxa e impulsionamos a tecnologia adiante. Se nosso cálculo estiver errado, examinaremos todas as outras alavancas que temos no negócio.

Srini Pajjuri -- SMBC Nikko Securities -- Analista

Entendi. E Bob, obrigado por toda sua ajuda e boa sorte.

Bob Eulau - Diretor Financeiro

Obrigado. Agradeço, Srini.

Operador

E nossa pergunta final virá de Nik Todorov da Longbow Research. Por favor, vá em frente.

Nik Todorov -- Longbow Research -- Analista

Sim. Obrigado por me apertar e obrigado por responder a pergunta. Conversamos sobre os LTAs no lado do HDD. Eu me pergunto qual é o apetite dos clientes por fazer LTAs no lado NAND, particularmente no negócio de SSD corporativo e talvez no lado do SSD do cliente, já que o fornecimento obviamente está impactando?

David Goeckeler - CEO

Eu diria - quero dizer, definitivamente os LTAs são a maneira rotineira como o mercado NAND trabalha com OEMs e qualquer pessoa que esteja comprando de forma consistente. Isso faz parte do mercado há muito tempo. Acho que estamos pegando emprestado algumas dessas ideias e passando para o negócio de drives. Mais uma vez, falei anteriormente sobre por que estou mais confiante em 22 à medida que entramos no ano e avançamos.

Do lado da NAND, a porcentagem do portfólio em LTAs também aumentou. Quero dizer, quando entramos no ano passado, acabou - já era mais da metade do portfólio. Entramos neste ano, é mais como dois terços. E perceba que temos uma grande porcentagem de nosso portfólio em mercados consumidores no canal.

Portanto, essas não são coisas em que você pensa em acordos de vários trimestres com seus clientes. Mas no mercado NAND, a maneira como os negócios são feitos é negociar a participação de diferentes produtos com os clientes e, é claro, trimestralmente, negociar o preço dentro desse envelope de participação. E sempre há a oportunidade de vantagens além desse valor de ação. E estamos vendo uma boa quantidade disso agora no negócio NAND.

Há muitos clientes que vêm até nós, clientes de PC, clientes de SSD corporativos que procuram vantagens em NAND. Então isso -- novamente, isso nos deixa otimistas. Quando falamos de fortes sinais de demanda, esse é um deles que nos dá confiança para o ano. Vamos gerenciar através dos problemas de componentes.

E nos sentimos muito bem sobre onde está o roteiro, onde está a tecnologia que sustenta isso. Sentimo-nos bem com o relacionamento com o cliente e os sinais de demanda. E, novamente, para encerrar tudo, passamos um ano e meio colocando a empresa em uma posição financeira muito mais forte. E estamos ansiosos para voltar a uma política de retorno aos acionistas.

Então - mas, novamente, para resumir sua pergunta, LTAs, muito, muito mais prevalentes no negócio NAND.

Nik Todorov -- Longbow Research -- Analista

Entendi. Obrigado.

David Goeckeler - CEO

Obrigado. Tudo bem. É isso, Pedro?

Peter Andrew - vice-presidente de relações com investidores

Sim.

David Goeckeler - CEO

Tudo bem. Obrigado. Olha, todos, nós realmente apreciamos você se juntar a nós hoje. Estaremos conversando ao longo do trimestre e esperamos nos engajar.

Muito obrigado.

Bob Eulau - Diretor Financeiro

Obrigado a todos.

Operador

[Aprovação do operador]

Duração: 62 minutos

Participantes da chamada:

Peter Andrew - vice-presidente de relações com investidores

David Goeckeler - CEO

Bob Eulau - Diretor Financeiro

Aaron Rakers -- Wells Fargo Securities -- Analista

C.J. Muse -- Evercore ISI -- Analista

Joe Moore -- Morgan Stanley -- Analista

Karl Ackerman -- Cowen and Company -- Analista

Mehdi Hosseini -- Susquehanna International Group -- Analista

Toshiya Hari -- Goldman Sachs -- Analista

Jason Park -- UBS -- Analista

Vijay Rakesh -- Mizuho Securities -- Analista

Tom O'Malley -- Barclays -- Analista

Jim Suva -- Citi -- Analista

Steven Fox -- Fox Advisors -- Analista

Ananda Baruah -- Loop Capital -- Analista

Srini Pajjuri -- SMBC Nikko Securities -- Analista

Nik Todorov -- Longbow Research -- Analista

Mais análise WDC

Todas as transcrições de chamada de ganhos