Embora os preços das acções sejam muito mais baixos, dificilmente estão em risco. Como a Reserva Federal deixou claro na semana passada, os aumentos das taxas estão a chegar, provavelmente em Março. Taxas mais elevadas são más para o tipo de existências elevadas - de crescimento múltiplo que lideraram o mercado nos últimos dois anos.

See Also

Considera-o o teu mantra: acções a preços mais baixos não são o mesmo que acções baratas. A Zoom Video Communications (Ticker: ZM) desceu quase 70% dos seus 52 - semana -, mas continua a negociar por 10 vezes as vendas esperadas para o ano em curso e mais de 30 vezes os lucros previstos. Mais barato, não barato. As acções da Shopify foram reduzidas para metade, mas continuam a ser transaccionadas a mais de 18 vezes as vendas do ano corrente e 108 vezes as receitas. Mais barato, mas não remotamente barato. Etsy (Etsy), com uma redução de 53% em relação aos seus níveis mais elevados, negoceia oito vezes as vendas e quase 50 vezes o seu rendimento. É mais barato, claro. - Barato? - Sim. - Continua a não.

Newsletter Sign-up

The Barron's Daily

Um briefing matinal sobre o que precisas de saber no dia seguinte, incluindo comentários exclusivos dos escritores do Barron e da MarketWatch.

SUBSCRIBEDurante a pandemia, empresas como Zoom e Document Sign (docu) mantiveram a economia no caminho. A Reserva Federal forneceu estímulos sem precedentes, empurrando as taxas para baixo e criando um ambiente favorável para as ações de crescimento. O sector de capital de risco respondeu através da criação de um número recorde de ofertas públicas iniciais e de empresas de aquisição com fins especiais.

Mas esses dias acabaram, diz David Readerman, que dirige a Endurance Capital, um fundo tecnológico baseado em São Francisco. Readerman diz que a apreciação das ações em 2022 exigirá um crescimento de ganhos que exceda a compressão múltipla. Avaliações, diz ele, "vai entrar com força." Ele diz que vamos saber a parte inferior das avaliações quando as aquisições de tecnologia de capitais privados aumentarem. Ele ainda não está a ver isso.

In the meantime, Readerman advises investors to look for companies returning capital to shareholders either through dividends, share buybacks, or M&A exits. Focusing on growth is problematic, he says, because “what the market will pay for growth is under serious review.”

Aqui estão algumas maneiras de jogar um novo mundo para as ações de tecnologia:

Aposta na nuvem: A melhor coisa que aconteceu à nuvem na semana passada se desdobrou na chamada de ganhos da Microsoft (MSFT). As ações inicialmente amortizaram 5% em dezembro - números trimestrais. O negócio de nuvem da empresa atingiu, mas não excedeu as expectativas, e o crescimento de 46% das receitas da nuvem Azure deixou alguns investidores desapontados. Mas na chamada, a CFO Amy Hood disse que o crescimento da Azure vai acelerar no trimestre de Março - e, sem mais nem menos, as acções inverteram o curso.

Hood restaurou a fé do mercado na nuvem. Não sei porque havia dúvidas. A tendência digital - transformação, com as empresas a mudarem as operações para a nuvem, continua rápida - e, indiscutivelmente, está apenas a começar a avançar. Pode-se ver indícios das mesmas tendências nos resultados da semana passada da Cloud - empresa de software ServiceNow (agora) e Enterprise Disk - fabricante de drives Seagate (STX). Teremos mais dados de nuvem na próxima semana quando a Amazon.com (AMZN) e Alphabet (GOOGL) relatarem os resultados, mas o padrão é claro.

A Arista Networks (Anet) e a Ciena (CIEN) são apostas directas sobre as despesas de capital na nuvem. Mas se você quer manter as coisas simples, você pode simplesmente comprar Microsoft, Amazon, e Alphabet, tudo descontado a partir de altos níveis recentes.

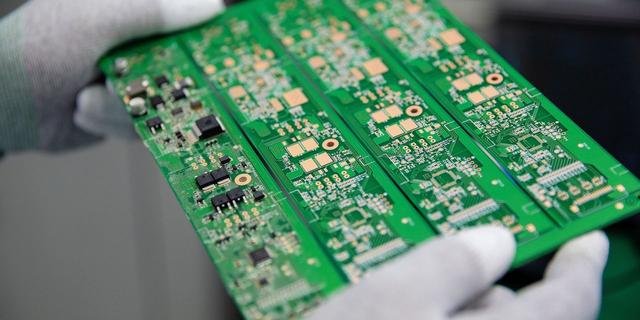

As próprias existências de chips: o facto de as fichas estarem em falta não é propriamente um segredo, e os fabricantes estão a apressar-se a construir novas capacidades. Ainda assim, os projectos levarão anos a pagar. Numa chamada da "Vida de Barron" na semana passada, Paul Meeks, gerente de portfólio da Independent Solusutions Wehealth Management, disse-me que está à espera que alguma da poeira assente nas taxas de juro, enquanto se prepara para subir nas acções dos chips. Ele gosta da Micron Technology (MU) e Qualcomm (QCOM), bem como chip - fornecedores de equipamentos como Applied Materials (Amat), ASML (ASML), e Lam Research (LRCX). Há também um forte caso de longo prazo para fabricantes de chips contratuais, notavelmente Taiwan Semiconductor (TSM) e GlobalFoundries (GFF).

Go old school: Como delineei numa história recente de Barron, a IBM (IBM) está a fazer progressos no seu plano de viragem. O recente relatório de ganhos da IBM foi a confirmação - as receitas subiram 8,6%, o melhor resultado em uma década. As acções continuam a ser uma pechincha, negociando um pouco mais de uma vez as vendas e 13 vezes os lucros estimados este ano, ao mesmo tempo que se apresenta um rendimento de dividendos de quase 5%. Entretanto, os dois principais fabricantes americanos - HPQ (HPQ) e Dell Technologies (Dell) - viram aumentar a procura durante a pandemia. Ambos estão a comprar acções de volta, e as acções deles ainda parecem baratas. Os PCs são uma tendência pandémica improvável de se inverter. A Microsoft relatou um crescimento de 25% de receita do Windows Software que vendeu para novos PCs no último trimestre.

Finalmente, um rápido seguimento: há uma semana, defendi que era demasiado tarde para vender a Netflix (NFLX), depois de as acções terem sofrido um declínio acentuado com uma perspectiva decepcionante do primeiro trimestre. Sugeri que investidores intrépidos poderiam querer começar a mordiscar. E alguém o fez: o gestor de fundos da Pershing Square, o Bill Ackman, conseguiu mil milhões de dólares em acções da Netflix na semana passada. O Ackman disse que acredita muito no CEO Reed Hastings e no futuro a longo prazo da empresa. A Netflix é um estoque tecnológico que pode agora ser barato o suficiente.

Escreva a Eric J. Savitz no Eric.savitz@Barrons.com