Introdução

Huntington Ingalls Industries (HII) is one of the stocks in my portfolio that's currently underwater. I have frequently covered the stock in the past as I believe in its massive moat and ability to generate strong free cash flow. Right now, the stock is somewhat of a disappointment as its recent dividend hike was below what I expected and because its stock price is unable to keep up with both the market and industrial stocks, in general. However, that's where the bad news ends as the company is trading at an attractive valuation, offering an acceptable yield and because this stock lets me sleep very well at night. So, I'm going to use this article to update my investment case and to show you why I am adding shares.

Decepcionante, mas não ruim

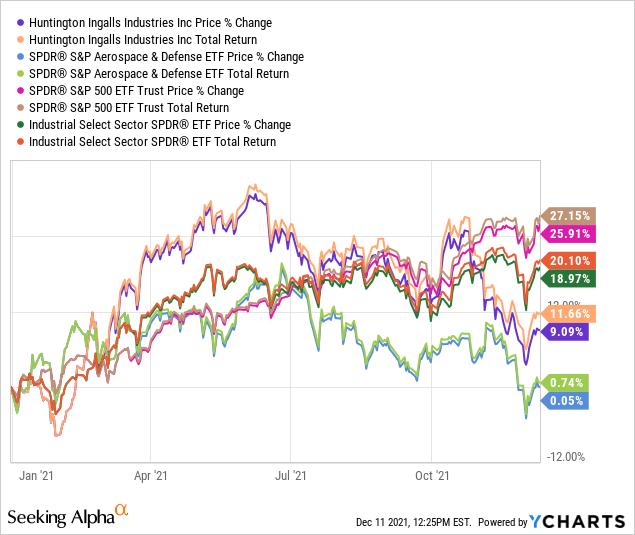

Let's start with the bad news. Since the start of the year, Huntington Ingalls has added 9.1% in capital gains. 12% including dividends (total return). This is below the Aerospace & Defense ETF (XAR) but well below the S&P 500 and Industrial ETF's (XLI) performances.

O problema é que as empresas de defesa estão em um lugar difícil no momento.Como a maioria está em um 'balde' com outros estoques aeroespaciais, eles estão um pouco sofrendo porque os investidores não querem a exposição aeroespacial em tempos em que a Covid está longe de terminar.O outro fator é que as questões da cadeia de suprimentos estão prejudicando empresas de capital e trabalho, como Huntington Ingalls e seus colegas.É por isso que a maioria mergulhou após os ganhos do 3T21, quando as empresas tiveram que chocar os investidores com alguns números muito ruins.

Por exemplo, Huntington Ingalls perdeu o 3T21 Receita Expectativas em US $ 170 milhões, o que é quase 8% pior do que o esperado.No entanto, a empresa venceu as estimativas do EPS como lucratividade e geração de fluxo de caixa livre não era um problema.

Independentemente disso, a empresa subiu dividendos em apenas 3,5% em 3 de novembro. Isso não é ótimo, dada a sua história e um sinal de que a gerência está jogando com segurança.É decepcionante, pois acho justo dizer que as pessoas tinham expectativas mais altas.

Longe de ruim, na verdade

Um dos problemas que contribuíram para os problemas da cadeia de suprimentos foi o mandato da vacina de Biden.Podemos iniciar uma discussão inteira sobre o quão ético as vacinas 'forçadas' são, mas acho que todos podem concordar que ameaçar pessoas que se recusam a serem vacinadas ao ser demitido não ajudarão as cadeias de suprimentos fracas.

Por isso, foi uma ótima notícia quando um juiz suspendeu o mandato de vacina da Casa Branca para contratados como informou a defesa.

Com isso em mente, a empresa está atualmente em um atraso no valor de US $ 50,1 bilhões.Isso é de US $ 45,3 bilhões no trimestre do ano anterior.No entanto, devido ao mandato da vacina (antes da suspensão) e às questões trabalhistas, a empresa guiou para US $ 8,2 bilhões em receita.Isso está na faixa baixa de suas perspectivas anteriores.Lembre -se de que as soluções técnicas vejam US $ 400 milhões a mais em vendas devido à aquisição da Alion.Então, isso não é orgânico.

Fonte: Huntington Ingalls 3q21 Apresentação de ganhos

Com base nesse contexto, 2020 foi decepcionante, pois as distribuições de acionistas caíram abaixo de US $ 300 milhões.Os dividendos representaram quase 2/3 das distribuições totais, pois as recompras atingem o nível mais baixo desde o spin-off de Northrop Grumman (NOC).Isso continuou em 2021, já que os três primeiros trimestres viram um valor total de recompra de US $ 94 milhões.

Fonte.Autor

As pessoas que desejam comprar crescimento de dividendos e um rendimento "bom" não precisam comprar HII.Eles vão para nomes comuns como PepsiCo (PEP) ou outros.Portanto, com volume de recompra e uma caminhada lenta de dividendos, não estou culpando as pessoas por olharem para o outro lado.

O que eu gosto é a perspectiva de longo prazo da empresa.HII domina o mercado para os maiores navios e submarinos da Marinha com sua concorrente General Dynamics (GD).Agora, mais do que nunca, é necessária uma marinha capaz, à medida que as tensões globais estão aumentando.A China tem a maior marinha do mundo, mas não a mais poderosa - mas a China não está dormindo e procurando maneiras de aumentar sua influência na Ásia.O Reino Unido, a Austrália e os EUA agora estão trabalhando juntos em novos submarinos nucleares para o país.

Não estou defendendo a guerra e não estou tentando colocar um número em futuros investimentos nos navios da HII.O que importa para mim é que as empresas que possuo são à prova de balas.Oi está ficando mais importante.

Olhando para 2022, vemos que a empresa provavelmente está fazendo US $ 550 milhões em fluxo de caixa livre.O fluxo de caixa livre é basicamente o lucro líquido ajustado para itens não monetários e despesas de capital.É o que a empresa pode distribuir aos acionistas sem precisar assumir novas dívidas.É volátil no caso da HII porque a empresa depende de vários projetos grandes - ao contrário de outras empresas como a Lockheed Martin (LMT) que têm fluxo de caixa livre 'mais suave'.Usando US $ 550 milhões em fluxo de caixa livre, estamos lidando com um rendimento de fluxo de caixa livre de 7,5% (com base em um valor de mercado de US $ 7,3 bilhões).O rendimento atual de dividendos é de 2,5%.Portanto, há muito espaço para recompras e caminhadas de dividendos no futuro.Para 2023, as expectativas são de que o HII possa fazer US $ 740 milhões em FCF.Isso é um rendimento de 10% do FCF.

Fonte: Autor

Então, com isso dito, vejamos a avaliação.

Avaliação

A Huntington Ingalls possui um valor de mercado de US $ 7,3 bilhões, aproximadamente US $ 1,2 bilhão em passivos relacionados a pensões e uma carga líquida esperada de aproximadamente US $ 2,6 bilhões no próximo ano.Isso é de US $ 1,2 bilhão no ano passado, pois inclui a aquisição da Alion.

Em termos de EBITDA, provavelmente veremos US $ 1,0 bilhão no próximo ano.Este ano, estará mais próximo de US $ 830 milhões.O pico foi em 2019 a US $ 1,2 bilhão.

Tudo isso nos dá um valor corporativo de US $ 11,1 bilhões e um múltiplo EBITDA de 11,1x.2023 O EBITDA é provavelmente US $ 1,2 bilhão novamente, o que coloca a avaliação na faixa de 9-11x.

Lembre -se de que o gráfico abaixo não inclui pensões.Eu incluí pensões.Meu múltiplo (ajustado para pensões) é 9-10x (ISH), de modo que está longe de ser supervalorizado.

The same goes for the company's yield. 2.5% is one of the highest in its short history as a stand-alone company. The same goes for the relative performance versus the S&P 500 (lower part of the graph below), which has hit lows not seen since 2013.

Escusado será dizer que sua avaliação e baixo desempenho estão tornando este um investimento mais atraente.Não estamos perseguindo um estoque quente aqui.

Leve embora

Huntington Ingalls tem uma ponderação de 3,0% em meu portfólio.Somente o Northrop Grumman é menor (também muito pequeno, mas vou chegar a isso mais tarde).A única razão pela qual o estoque é tão pequeno no meu portfólio é que eu não adicionei de maneira significativa sua exposição e porque seu desempenho foi lento - até agora.

Fonte: Autor

A razão pela qual eu quero comprar mais hii é a qualidade.A empresa tem um negócio fantástico, que é à prova de balas e da Marinha da América.A empresa é impactada negativamente por questões trabalhistas e problemas relacionados à cadeia de suprimentos.No entanto, com o mandato da vacina fora da tabela e um mau desempenho do preço das ações, estou adicionando a esse investimento.

A empresa tem muito potencial positivo para aumentar significativamente os dividendos e recompras sem precisar negligenciar melhorias no balanço.

A única coisa que não gosto é o fato de que seu rendimento é de apenas 2,5%.A Lockheed oferece um rendimento de 3,3%.No entanto, seu rendimento livre de fluxo de caixa é alto, o que torna esse rendimento muito aceitável a longo prazo.

Para encurtar a história, é uma boa opção para investidores conservadores de crescimento de dividendos.Use a fraqueza para iniciar uma posição ou adicionar a uma existente.

(Dis) concordo?Deixe-me saber nos comentários!