Par Hilary Schmidt, banquier international

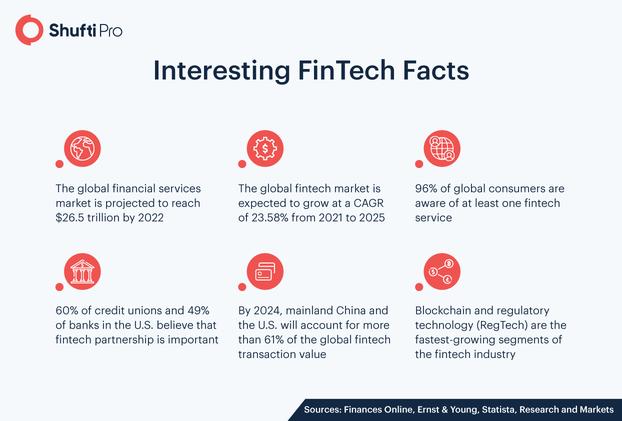

Malgré la possibilité d'une accalmie de l'activité dans l'ombre de la pandémie, 2021 est restée une année résiliente pour le secteur des technologies financières (fintech). Selon le dernier rapport « State of Fintech » de CB Insights couvrant le troisième trimestre 2021, par exemple, ce trimestre était le deuxième plus élevé jamais enregistré pour le financement fintech, en hausse de 147 % sur un an. Et à l'approche de 2022, il semblerait que cette croissance galopante soit loin d'être terminée.

Mais comment cette croissance sera-t-elle caractérisée et quels secteurs fintech spécifiques brilleront cette année ?

Les paiements mobiles et transfrontaliers en hausse

Cette année verra une nouvelle croissance des paiements mobiles et transfrontaliers. Une étude de mars 2021 de Juniper Research a révélé que le nombre d'utilisateurs uniques de portefeuilles numériques dans le monde dépasserait 4,4 milliards d'ici 2025, contre 2,6 milliards en 2020 ; les portefeuilles mobiles ont été à l'origine d'une grande partie de la croissance des paiements mobiles car ils évoluent rapidement à travers les zones géographiques et les marchés verticaux. "L'alignement croissant entre les canaux de commerce en personne et à distance conduit à une utilisation plus importante que jamais des portefeuilles mobiles, l'utilisation des portefeuilles en ligne étant limitée aux achats de grande valeur ou aux paiements de factures complexes", a noté Juniper.

En ce qui concerne les paiements transfrontaliers, il existe encore une marge de croissance considérable, dont une grande partie sera réalisée en 2022. Une part importante de la technologie prenant en charge ces systèmes de paiement reste sur les plates-formes héritées, qui seront mises à niveau ou remplacées cette année. . "Ces plates-formes ont des limites fondamentales, telles qu'une dépendance au traitement par lots, un manque de surveillance en temps réel et une faible capacité de traitement des données", a récemment déclaré la Banque d'Angleterre (BoE). « Cela crée des retards dans le règlement et piége la liquidité. Ces limitations affectent les opérations nationales, mais deviennent encore plus un obstacle à la réalisation de l'automatisation transfrontalière des paiements lorsque différentes infrastructures existantes doivent interagir les unes avec les autres.

EY (Ernst & Young) prévoit que le flux mondial total de paiements transfrontaliers augmentera d'environ 5 % du TCAC (taux de croissance annuel composé) par an et devrait dépasser 156 000 milliards de dollars cette année. EY a également noté que les transactions interentreprises (B2B) représenteraient de loin la plus grande part, qui devrait représenter 150 000 milliards de dollars cette année ; les transactions consommateur-entreprise (C2B), telles que le commerce électronique transfrontalier et les dépenses touristiques hors ligne, devraient atteindre 2,8 billions de dollars ; les transactions entre entreprises et consommateurs (B2C), qui incluent les salaires ou les paiements d'intérêts, devraient s'élever à 1 600 milliards de dollars ; et les paiements de consommateur à consommateur (C2C), ou envois de fonds, atteindront probablement 0,8 billion de dollars.

Mais alors que les applications de paiement et les monnaies numériques facilitent déjà le processus d'envoi de valeur partout dans le monde ces jours-ci, l'adoption massive des paiements en temps réel (RTP) pour les particuliers et les entreprises n'a pas été atteinte à l'échelle mondiale. Selon un rapport d'octobre 2020 de la société de conseil en technologies de l'information (TI) Levvel, les États-Unis sont restés à leurs balbutiements d'utilisation RTP grand public, avec 69% des organisations interrogées n'utilisant pas actuellement RTP et 60% seulement "modérément", "légèrement". » ou « pas du tout » familier avec le nouveau rail de paiement. Et pourtant, la même étude a montré que la plupart des organisations avaient vu les avantages de l'utilisation de RTP, 76 % des personnes interrogées estimant que cela leur apporterait des avantages concurrentiels et 66 % se considérant susceptibles d'adopter RTP d'ici la fin de 2022. Seuls 5 % ont répondu qu'ils le feraient. n'adoptera probablement jamais RTP.

Néanmoins, des progrès sont en cours. La Réserve fédérale américaine (la Fed), par exemple, devrait lancer son service FedNow dans les deux à trois prochaines années, permettant aux particuliers et aux entreprises d'envoyer des paiements instantanés via leurs comptes d'institution de dépôt. "Le service est destiné à être une plate-forme flexible et neutre qui prend en charge une grande variété de paiements instantanés", selon la Fed. "Au niveau le plus fondamental, le service fournira une compensation et un règlement interbancaires qui permettront de transférer des fonds du compte d'un expéditeur vers le compte d'un destinataire en temps quasi réel et à tout moment, n'importe quel jour de l'année."

Poursuite de la croissance attendue pour acheter maintenant, payer plus tard

L'année dernière a vu une explosion de nouvelles sociétés BNPL (acheter maintenant, payer plus tard), qui ont toutes cherché à aider les clients à finaliser leurs achats grâce à des calendriers de paiement échelonnés. Et plus récemment, cela semble avoir aidé un nombre important de clients pendant les périodes de vacances, le PDG de PayPal, Dan Schulman, déclarant à CNBC que le service BNPL de son entreprise a facilité environ 750 000 transactions le Black Friday, soit 400 % de plus que l'année précédente. "Nous avons fait plus d'un million de nouveaux utilisateurs pour la première fois en un mois", a ajouté Schulman, qui a mis son utilisation globale "bien au-dessus de 10 millions de consommateurs".

Cela dit, il est probable que le programme BNPL fasse l'objet d'un examen réglementaire plus approfondi en 2022. Le 16 décembre, le Bureau américain de protection financière des consommateurs (CFPB) a demandé à cinq des plus grandes sociétés BNPL : Affirm, Afterpay, Klarna, PayPal et Zip—pour fournir plus d'informations sur leurs pratiques commerciales, suite aux craintes que leurs clients soient potentiellement exposés à des risques financiers importants. Le régulateur a ajouté qu'il était particulièrement concentré sur l'accumulation de dettes, l'arbitrage réglementaire et la collecte de données et avait donc cherché à obtenir plus de données sur les risques et les avantages des produits BNPL. "Le consommateur reçoit le produit immédiatement mais contracte également la dette", selon le directeur du CFPB, Rohit Chopra.

En effet, une enquête réalisée en septembre par la société de financement personnel Credit Karma a révélé qu'un tiers des consommateurs américains qui avaient utilisé les services de BNPL n'avaient pas effectué au moins un de leurs paiements requis à temps, tandis que 72 % des répondants ont déclaré que leurs cotes de crédit avaient diminué. Néanmoins, sans fin en vue pour la pandémie de COVID-19, les entreprises de technologie financière continueront probablement à entrer sérieusement dans cet espace en 2022, car les clients en situation d'insécurité financière continuent de rechercher de la flexibilité pour leurs obligations de paiement.

"L'impact de la pandémie et la popularité croissante de BNPL conduiront le secteur à accumuler 680 milliards de dollars de volume de transactions dans le monde en 2025", selon un rapport de novembre d'Insider Intelligence. "Cela prévoit un taux de croissance annuel composé (TCAC) de 13,23 % par rapport aux 285 milliards de dollars que l'industrie devrait enregistrer en 2018."

L'aube des super-applications

Le changement de paradigme le plus profond que nous allons probablement connaître cette année viendra sans doute de la super-application. Ces applications offrent généralement une gamme vaste et diversifiée de produits et de services à partir d'une plate-forme unique, y compris des options pour le transport, les services de vente au détail, la livraison de nourriture, les services bancaires et le divertissement. En plus d'acheter des produits, les super-applications permettent aux clients de prendre des rendez-vous, de faire des réservations pour le dîner et même d'envoyer des colis à divers endroits.

Et tandis que WeChat, Grab et Alipay ont révolutionné le marché asiatique, les super-applications occidentales n'ont pas encore suscité le même intérêt. Mais 2022 pourrait voir une transformation majeure à cet égard, chacune d'une poignée de fintechs aux États-Unis et en Europe s'efforçant de rassembler une gamme diversifiée de services via des applications uniques.

En effet, une concurrence intrigante s'intensifie sur le marché américain, avec PayPal et Block (connu sous le nom de Square jusqu'au 10 décembre 2021), deux des plates-formes de paiement les plus populaires pour les particuliers et les entreprises, qui s'efforcent d'établir une position de leader sur le marché. positions pour leurs super-applications respectives. En février 2021, le PDG de PayPal, Dan Schulman, a reconnu les ambitions de son entreprise de créer une super-application qui offrirait "un écosystème connecté où vous pouvez rationaliser et contrôler les données et les informations entre ces applications, entre l'acte d'achat, l'acte de payer pour cela ”. Et en septembre, la première version de la super-application a été lancée, permettant aux consommateurs de gérer leurs besoins en matière de paiement, de vente au détail, d'épargne et d'investissement.

Bien que beaucoup plus petit que PayPal, Block devrait faire ses débuts très attendus en tant que super-application en 2022. Après avoir acheté le géant BNPL Afterpay (une acquisition qui devrait être finalisée ce trimestre) et obtenu un succès phénoménal grâce à son service de paiement mobile Cash App (qui a gagné en popularité aux États-Unis), Block se rapproche de plus en plus de son objectif de lancer sa super-application, un écosystème de services fintech qui permettra aux clients de Block d'effectuer une variété de tâches et de transactions sans presque jamais avoir à le faire. quitter l'application. Selon le directeur général de Morgan Stanley, James Faucette, les excellents résultats financiers de Square en novembre ont montré que l'entreprise avait "plus de temps (et d'argent) pour rêver". Et bien qu'une grande partie des revenus générés par Cash App soit susceptible d'être soumise à un futur resserrement réglementaire, Faucette a déclaré qu'il prévoyait que le calcul se poursuivrait plus loin dans le futur, donnant ainsi à Square plus de temps pour que les investisseurs « rêvent d'une éventuelle super application financière ». .

En Europe, pendant ce temps, la société de technologie financière de 33 milliards de dollars (en septembre 2021) Revolut est en passe de devenir la super-application leader du marché. Débutant sa vie en 2015 en grande partie en tant que plate-forme de banque numérique et de paiement, la société fintech basée à Londres a élargi son offre de produits pour inclure une plate-forme d'investissement compétitive qui facilite les échanges d'actions et de crypto-monnaie, l'assurance voyage, le coffre-fort d'épargne et le fractionnement des factures. Plus récemment, Revolut a commencé à proposer des réservations d'hôtels et a ouvert un corridor de transfert de fonds entre les États-Unis et le Mexique.

Haut de pageBloquerAcheter maintenant, payer plus tard (BNPL)Paiements transfrontaliersDan SchulmanMonnaies numériquesErnst & YoungFedNowFinanceTendances Fintech 2022Paiements mobilesMorgan StanleyPayPalRevolutTechnologieRéserve fédérale américaine