Renewable energy, particularly solar energy, was one of the best-performing industries in 2020 -- with the Invesco Solar exchange-traded fund (ETF) (NYSEMKT: TAN) rising over 233% that year while the energy sector fell over 36%. Since Jan. 1, 2021, however, the Invesco Solar ETF is down 31% while the energy sector is up over 66%. The energy sector is a bit of a misnomer, as it mainly contains oil and gas companies while solar companies typically fall in the technology, utility, or industrial sector.

Le retournement à 180 degrés a été rapide et brutal pour les investisseurs qui ont abandonné le pétrole et le gaz et se sont tournés vers les énergies renouvelables. Voici pourquoi le pétrole et le gaz se portent bien alors que les actions des énergies renouvelables sont en baisse, ainsi que certaines stratégies d'investissement qui méritent d'être envisagées maintenant.

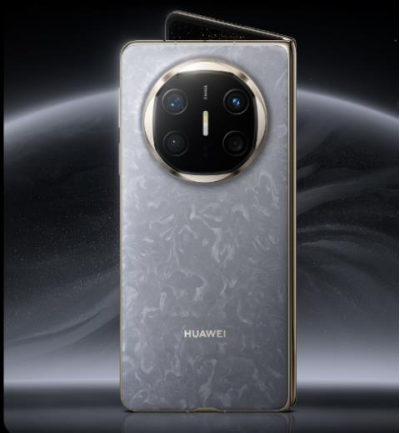

Source de l'image : Getty Images.

Pourquoi les sociétés pétrolières et gazières prospèrent

Après avoir été le secteur le moins performant en 2020 et le secteur le plus performant en 2021, l'énergie continue d'être le secteur le plus performant jusqu'à présent en 2022.

^ Données IXE par YCharts

En fait, c'est le seul secteur qui est positif pour l'année, avec les 10 autres secteurs ainsi que le S&P 500, le Nasdaq et le Dow Jones Industrial Average tous en baisse depuis le début de l'année.

Contrairement à de nombreuses industries qui réagissent à une inflation plus élevée, le pétrole et le gaz sont l'une des principales causes de l'inflation. Les prix plus élevés du pétrole et du gaz affectent les consommateurs à la pompe et par le biais des coûts des services publics. Sur le plan industriel et commercial, ils augmentent les coûts dans l'ensemble de l'industrie du transport - des sociétés de transport et de logistique aux compagnies aériennes, en passant par les sociétés de livraison de colis.

Les prix du pétrole et du gaz augmentent pour la raison exactement opposée à celle de leur baisse en 2020. En 2020, la demande s'est effondrée en raison de la pandémie, et l'industrie a été prise au dépourvu et surapprovisionnée. Après avoir réduit les coûts et ne pas avoir réinvesti pour maintenir la production, l'industrie est désormais sous-approvisionnée alors que la demande augmente à mesure que l'économie rebondit.

En plus d'une offre insuffisante pour satisfaire la demande, de nombreuses grandes et petites sociétés pétrolières et gazières ont mis en œuvre des changements stratégiques majeurs. Le changement à court et moyen terme est une transition de dépenses élevées et de croissance élevée vers des flux de trésorerie disponibles positifs et une croissance stable. Le changement à long terme consiste à accélérer les investissements dans les énergies alternatives et renouvelables et à décarboner les opérations existantes. Combinées, ces nouvelles stratégies se traduisent par des investissements moins traditionnels dans le pétrole et le gaz.

Jusqu'à présent, il semble que les entreprises n'ont pas augmenté leur production en réponse à la hausse de la demande et des prix avec le même effet que lors des booms passés. Le 18 janvier, ExxonMobil (NYSE : XOM) a annoncé son objectif de zéro émission nette de gaz à effet de serre d'ici 2050, ce qui en fait la dernière des majors pétrolières à se fixer cet objectif. Début décembre, Exxon a annoncé des émissions nettes nulles de ses opérations dans le bassin permien d'ici 2030.

Étant donné que l'industrie n'augmente pas sa production en réponse à la hausse des prix, les entreprises bénéficient de marges plus élevées car les prix restent élevés, tout en maintenant des bilans sains et en investissant dans la transition énergétique.

Pourquoi les entreprises d'énergie renouvelable sont en difficulté

Les énergies renouvelables sont désormais compétitives par rapport aux combustibles fossiles à grande échelle. Mais développer ces projets prend du temps et beaucoup d'argent.

La hausse des taux d'intérêt rend les projets de développement plus coûteux et peut réduire le rendement du capital investi. L'inflation rend les biens et services plus chers, ce qui peut comprimer les marges. L'inflation peut réduire la rentabilité même si les revenus augmentent à un bon rythme. La hausse des coûts des matières premières et les problèmes de chaîne d'approvisionnement sont un autre vent contraire qui pèse sur les marges.

Enfin, l'incertitude réglementaire est une préoccupation constante dans le domaine des énergies renouvelables. L'industrie est en quelque sorte victime de son propre succès. Depuis que l'économie s'est améliorée, nous pourrions voir moins de soutien étatique et fédéral. Le Build Back Better Plan est pro-renouvelables – mais il reste à voir s'il sera adopté.

En bref, les énergies renouvelables restent une industrie en croissance qui est vulnérable à une économie qui s'affaiblit, à une inflation élevée et à la hausse des taux d'intérêt. En plus de cela, de nombreuses actions de l'énergie solaire et éolienne ont grimpé trop haut, trop vite en 2020, ce qui leur a laissé beaucoup de place pour chuter en 2021 et 2022 compte tenu des vents contraires discutés et des problèmes de valorisation.

Que faire maintenant

Malgré des valorisations boursières plus élevées, le secteur de l'énergie reste l'un des meilleurs endroits pour trouver des actions à dividendes à haut rendement. Par exemple, le géant du pipeline Kinder Morgan (NYSE : KMI) a l'intention de porter son dividende à 1,11 $ par action et par an, ce qui représente un rendement annuel de 6,4 %. Chevron (NYSE : CVX), n'ayant jamais réduit son dividende depuis plus de 35 ans, affiche un rendement de 4,2 % et affiche toujours l'un des meilleurs bilans des majors pétrolières.

Pendant ce temps, l'industrie des énergies renouvelables regorge désormais de bons achats, car de nombreux leaders de l'industrie sont bien loin de leurs sommets. Des entreprises comme Clearway Energy, Brookfield Renewable et NextEra Energy investissent toutes dans des projets d'infrastructure d'énergie renouvelable et versent également des dividendes intéressants.

En somme, il n'est pas nécessaire d'abandonner les énergies renouvelables pour se tourner vers le pétrole et le gaz, car l'industrie se porte mieux en ce moment. Au contraire, il est préférable de prendre ce que le marché vous donne – que ce soit par le biais d'actions à rendement élevé dans le secteur pétrolier et gazier ou de leaders des énergies renouvelables en vente.

10 actions que nous aimons mieux qu'ExxonMobilLorsque notre équipe d'analystes primée a un conseil sur les actions, il peut être payant d'écouter. Après tout, la newsletter qu'ils diffusent depuis plus d'une décennie, Motley Fool Stock Advisor, a triplé le marché.*

Ils viennent de révéler ce qu'ils pensent être les dix meilleures actions que les investisseurs peuvent acheter en ce moment... et ExxonMobil n'en faisait pas partie ! C'est vrai - ils pensent que ces 10 actions sont des achats encore meilleurs.

Voir les 10 actions

* Rendements du conseiller en valeurs au 10 janvier 2022

Daniel Foelber n'a aucune position sur aucune des actions mentionnées. The Motley Fool possède et recommande Kinder Morgan. The Motley Fool a une politique de divulgation.

Les vues et opinions exprimées ici sont les vues et opinions de l'auteur et ne reflètent pas nécessairement celles de Nasdaq, Inc.