Introduction

Huntington Ingalls Industries (HII) is one of the stocks in my portfolio that's currently underwater. I have frequently covered the stock in the past as I believe in its massive moat and ability to generate strong free cash flow. Right now, the stock is somewhat of a disappointment as its recent dividend hike was below what I expected and because its stock price is unable to keep up with both the market and industrial stocks, in general. However, that's where the bad news ends as the company is trading at an attractive valuation, offering an acceptable yield and because this stock lets me sleep very well at night. So, I'm going to use this article to update my investment case and to show you why I am adding shares.

Décevant, mais pas mal

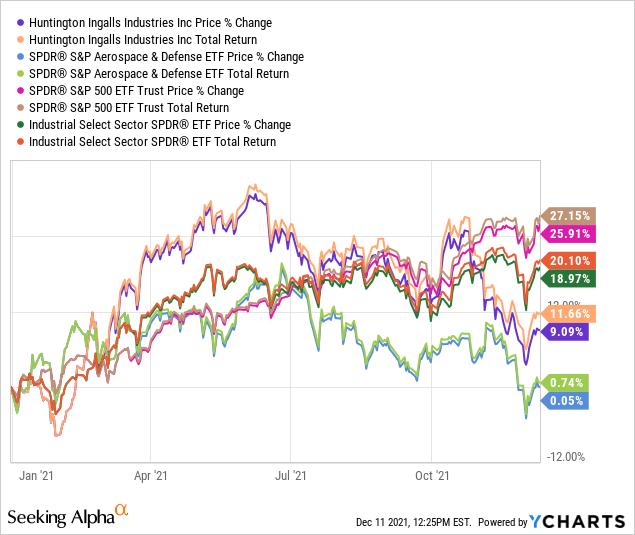

Let's start with the bad news. Since the start of the year, Huntington Ingalls has added 9.1% in capital gains. 12% including dividends (total return). This is below the Aerospace & Defense ETF (XAR) but well below the S&P 500 and Industrial ETF's (XLI) performances.

Le problème est que les sociétés de défense sont dans une situation difficile en ce moment.Comme la plupart sont dans un «seau» avec d'autres stocks aérospatiaux, ils souffrent quelque peu parce que les investisseurs ne veulent pas d'exposition aérospatiale à la période où la covide est loin d'être terminée.L'autre facteur est que les problèmes de chaîne d'approvisionnement nuisent aux entreprises à forte intensité de capital et à forte main-d'œuvre comme Huntington Ingalls et ses pairs.C'est pourquoi la plupart ont pris une grande plongée après leurs bénéfices du 3T21 lorsque les entreprises ont dû choquer les investisseurs avec de très mauvais chiffres.

Par exemple, Huntington Ingalls a raté les attentes de revenus du 3T21 de 170 millions de dollars, soit près de 8% de pire que prévu.Néanmoins, la société a battu les estimations du BPA car la rentabilité et la génération de flux de trésorerie disponibles n'étaient pas un problème.

Quoi qu'il en soit, l'entreprise n'a fait que les dividendes de 3,5% le 3 novembre.C'est décevant car je pense qu'il est juste de dire que les gens avaient des attentes plus élevées.

Loin d'être mauvais, en fait

L'un des problèmes qui ont contribué aux problèmes de la chaîne d'approvisionnement était le mandat du vaccin de Biden.Nous pouvons commencer une discussion entière sur la façon dont les vaccinations «forcées» éthiques sont éthiques, mais je pense que tout le monde peut convenir que menacer les gens qui refusent de se faire vacciner avec le licenciement n'aideront pas déjà de faibles chaînes d'approvisionnement.

Par conséquent, c'était une excellente nouvelle lorsqu'un juge a suspendu le mandat du vaccin de la Maison Blanche aux entrepreneurs, comme l'a rapporté One.

Dans cet esprit, la société est actuellement assis sur un arriéré d'une valeur de 50,1 milliards de dollars.Cela est en hausse de 45,3 milliards de dollars au trimestre de l'année précédente.Néanmoins, en raison du mandat du vaccin (avant la suspension) et des problèmes de main-d'œuvre, la société a guidé 8,2 milliards de dollars de revenus.C'est à la gamme basse de ses perspectives antérieures.Veuillez garder à l'esprit que les solutions techniques voient 400 millions de dollars de ventes de plus en raison de l'acquisition d'Alion.Donc, ce n'est pas organique.

Source: Huntington Ingalls 3Q21 Présentation des bénéfices

Sur la base de ce contexte, 2020 a été décevant, car les distributions des actionnaires sont tombées en dessous de 300 millions de dollars.Les dividendes constituaient près de 2/3 de la distribution totale, les rachats atteignant le niveau le plus bas depuis le spin-off de Northrop Grumman (NOC).Cela s'est poursuivi en 2021, les trois premiers trimestres, une valeur de rachat totale de 94 millions de dollars.

La source.Auteur

Les gens qui veulent acheter une croissance des dividendes et un «bon» rendement n'ont pas à acheter HII.Ils optent pour des noms communs comme PepsiCo (PEP) ou autres.Par conséquent, avec le volume de rachat en baisse et une randonnée en dividende lente, je ne blâme pas les gens pour avoir regardé dans l'autre sens.

Ce que j'aime, c'est les perspectives à long terme de l'entreprise.Hii domine le marché des plus grands navires et sous-marins de la Marine avec sa dynamique générale (GD).Plus que jamais, une marine compétente est nécessaire à mesure que les tensions mondiales augmentent.La Chine a la plus grande marine du monde, mais pas la plus puissante - mais la Chine ne dort pas et ne cherche pas de moyens d'augmenter son influence en Asie.Le Royaume-Uni, l'Australie et les États-Unis travaillent maintenant ensemble sur de nouveaux sous-marins nucléaires pour le pays en bas.

Je ne plai pas pour la guerre et je n'essaie pas de mettre un numéro sur les investissements futurs dans les navires de Hii.Ce qui compte pour moi, c'est que les entreprises que je possède sont des balles.Hii devient plus important.

En regardant 2022, nous voyons que l'entreprise fait probablement 550 millions de dollars en flux de trésorerie disponibles.Les flux de trésorerie disponibles sont essentiellement ajustés au revenu net pour les éléments non monétaires et les dépenses en capital.C'est ce que l'entreprise peut distribuer aux actionnaires sans avoir à prendre de nouvelles dettes.C'est volatile dans le cas de Hii car la société dépend d'un certain nombre de grands projets - contrairement à d'autres sociétés comme Lockheed Martin (LMT) qui ont des flux de trésorerie disponibles «plus lisses».En utilisant 550 millions de dollars de flux de trésorerie disponibles, nous avons affaire à un rendement de flux de trésorerie disponible de 7,5% (sur la base d'une capitalisation boursière de 7,3 milliards de dollars).Le rendement en dividende actuel est de 2,5%.Donc, il y a beaucoup de place pour les rachats et les randonnées de dividendes à l'avenir.Pour 2023, les attentes sont que HII pourrait gagner 740 millions de dollars en FCF.C'est un rendement FCF à 10%.

Source: auteur

Donc, cela dit, regardons l'évaluation.

Évaluation

Huntington Ingalls a une capitalisation boursière de 7,3 milliards de dollars, environ 1,2 milliard de dollars de passifs liés à la pension et un chargement de dette nette attendu d'environ 2,6 milliards de dollars l'année prochaine.Cela est en hausse par rapport à 1,2 milliard de dollars l'année dernière, car il inclut l'acquisition d'Alion.

En termes d'EBITDA, nous allons probablement voir 1,0 milliard de dollars l'année prochaine.Cette année, il sera plus proche de 830 millions de dollars.Le pic a eu lieu en 2019 à 1,2 milliard de dollars.

Tout cela nous donne une valeur d'entreprise de 11,1 milliards de dollars et un multiple EBITDA de 11,1x.2023 EBITDA est probablement à nouveau de 1,2 milliard de dollars, ce qui met l'évaluation dans la fourchette 9-11X.

Gardez à l'esprit que le graphique ci-dessous n'inclut pas les pensions.J'ai inclus des pensions.Mon multiple (ajusté pour les pensions) est de 9-10x (ish), donc c'est loin d'être surévalué.

The same goes for the company's yield. 2.5% is one of the highest in its short history as a stand-alone company. The same goes for the relative performance versus the S&P 500 (lower part of the graph below), which has hit lows not seen since 2013.

Inutile de dire que sa valorisation et sa sous-performance en font un investissement plus attractif.Nous ne poursuivons pas un stock chaud ici.

Emporter

Huntington Ingalls a une pondération de 3,0% dans mon portefeuille.Seul Northrop Grumman est plus petit (également trop petit, mais j'y reviendrai plus tard).La seule raison pour laquelle le stock est si petit dans mon portefeuille est que je n'ai pas ajouté de manière significative à son exposition et parce que ses performances étaient lentes - jusqu'à présent.

Source: auteur

La raison pour laquelle je veux acheter plus de hii est la qualité.L'entreprise a une entreprise fantastique, qui est à l'épreuve des balles et une pierre angulaire de la marine américaine.L'entreprise est impactée négativement par les problèmes de main-d'œuvre et les problèmes de chaîne d'approvisionnement connexes.Néanmoins, avec le mandat du vaccin hors de la table et une mauvaise performance des cours des actions, j'ajoute à cet investissement.

La société a beaucoup de potentiel à la hausse pour stimuler considérablement les dividendes et les rachats sans avoir à négliger les améliorations du bilan.

La seule chose que je n'aime pas, c'est le fait que son rendement n'est que de 2,5%.Lockheed offre un rendement de 3,3%.Cependant, son rendement en trésorerie disponible est élevé, ce qui rend ce rendement très acceptable à long terme.

Pour faire court, c'est un bon choix pour les investisseurs conservateurs de la croissance des dividendes.Utilisez une faiblesse pour initiative une position ou pour ajouter à une position existante.

(Être en désaccord?Faites-moi savoir dans les commentaires!