James Chen, CMT est un trader expert, un conseiller en investissement et un stratège du marché mondial. Il est l'auteur de livres sur l'analyse technique et le trading de devises publiés par John Wiley and Sons et a été expert invité sur CNBC, BloombergTV, Forbes et Reuters, entre autres médias financiers.

En savoir plus sur nos politiques éditorialesMise à jour le 23 septembre 2020Examiné parMargaret JamesExaminé parMargaret JamesBiographie complètePeggy James est CPA avec plus de 9 ans d'expérience en comptabilité et en finance, y compris dans les environnements d'entreprise, à but non lucratif et de finances personnelles. Elle a récemment travaillé à l'Université Duke et est propriétaire de Peggy James, CPA, PLLC, au service des petites entreprises, des organisations à but non lucratif, des entrepreneurs en solo, des indépendants et des particuliers. p>Amanda Bellucco-Chatham est rédactrice, rédactrice et vérificatrice des faits avec des années d'expérience dans la recherche sur des sujets liés aux finances personnelles. Les spécialités comprennent la planification financière générale, le développement de carrière, les prêts, la retraite, la préparation des déclarations de revenus et le crédit.En savoir plus sur nos politiques éditoriales

Qu'est-ce qu'un intermédiaire financier ?

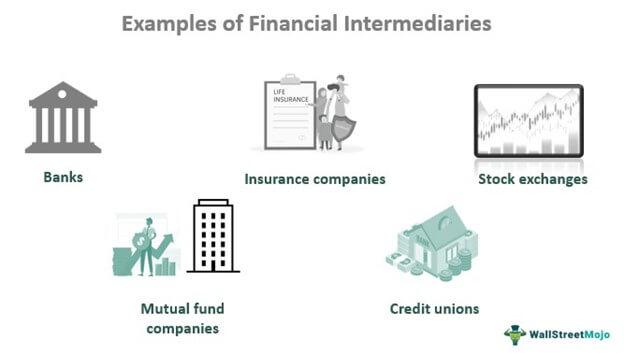

Un intermédiaire financier est une entité qui agit comme intermédiaire entre deux parties dans une transaction financière, telle qu'une banque commerciale, une banque d'investissement, un fonds commun de placement ou un fonds de pension. . Les intermédiaires financiers offrent un certain nombre d'avantages au consommateur moyen, notamment la sécurité, la liquidité et les économies d'échelle impliquées dans la banque et la gestion d'actifs. Bien que dans certains domaines, comme l'investissement, les progrès technologiques menacent d'éliminer l'intermédiaire financier, la désintermédiation est beaucoup moins menaçante dans d'autres domaines de la finance, notamment la banque et l'assurance.

Points clés

Comment fonctionne un intermédiaire financier

Un intermédiaire financier non bancaire n'accepte pas les dépôts du grand public. L'intermédiaire peut fournir des services d'affacturage, de crédit-bail, d'assurance ou d'autres services financiers. De nombreux intermédiaires participent aux bourses de valeurs mobilières et utilisent des plans à long terme pour gérer et faire croître leurs fonds. La stabilité économique globale d'un pays peut être démontrée par les activités des intermédiaires financiers et la croissance du secteur des services financiers.

Les intermédiaires financiers transfèrent des fonds des parties disposant d'un capital excédentaire vers les parties ayant besoin de fonds. Le processus crée des marchés efficaces et réduit le coût de la conduite des affaires. Par exemple, un conseiller financier se connecte avec ses clients en achetant des assurances, des actions, des obligations, des biens immobiliers et d'autres actifs.

Les banques mettent en relation les emprunteurs et les prêteurs en fournissant des capitaux provenant d'autres institutions financières et de la Réserve fédérale. Les compagnies d'assurance perçoivent les primes pour les polices et offrent des prestations de police. Un fonds de pension collecte des fonds au nom des membres et distribue les paiements aux retraités.

Types d'intermédiaires financiers

Les fonds communs de placement assurent une gestion active du capital mis en commun par les actionnaires. Le gestionnaire de fonds se connecte avec les actionnaires en achetant des actions dans des sociétés qui, selon lui, pourraient surperformer le marché. Ce faisant, le gestionnaire fournit des actifs aux actionnaires, des capitaux aux entreprises et des liquidités au marché.

Avantages des intermédiaires financiers

Grâce à un intermédiaire financier, les épargnants peuvent mettre en commun leurs fonds, ce qui leur permet de faire des investissements importants, ce qui profite à son tour à l'entité dans laquelle ils investissent. Dans le même temps, les intermédiaires financiers mutualisent les risques en répartissant les fonds sur une gamme variée d'investissements et de prêts. Les prêts profitent aux ménages et aux pays en leur permettant de dépenser plus d'argent qu'ils n'en ont actuellement.

Les intermédiaires financiers offrent également l'avantage de réduire les coûts sur plusieurs fronts. Par exemple, ils ont accès à des économies d'échelle pour évaluer de manière experte le profil de crédit des emprunteurs potentiels et conserver des dossiers et des profils de manière rentable. Enfin, ils réduisent les coûts des nombreuses transactions financières qu'un investisseur individuel devrait autrement effectuer si l'intermédiaire financier n'existait pas.

Exemple d'intermédiaire financier

En juillet 2016, la Commission européenne a adopté deux nouveaux instruments financiers pour les investissements des fonds structurels et d'investissement européens (ESI). L'objectif était de faciliter l'accès au financement des startups et des porteurs de projets d'aménagement urbain. Les prêts, les capitaux propres, les garanties et d'autres instruments financiers attirent des sources de financement publiques et privées plus importantes qui peuvent être réinvesties sur de nombreux cycles par rapport aux subventions.

L'un des instruments, une facilité de co-investissement, était de fournir un financement aux startups pour développer leurs modèles commerciaux et attirer un soutien financier supplémentaire par le biais d'un plan d'investissement collectif géré par un intermédiaire financier principal. La Commission européenne a projeté l'investissement total dans les ressources publiques et privées à environ 15 millions d'euros (environ 17,75 millions de dollars) par petite et moyenne entreprise.