Arrière plan

These articles on valuation began as an effort to analyze the reasonableness of GMO co-founder Jeremy Grantham's claim that the US stock market is now a "full-fledged epic bubble." His January Bloomberg interview has been viewed a remarkable 2.1 million times. Here's a link to his "Last Dance" article that got the whole thing started.

Mon premier article a analysé 70 actions que je gère.Le deuxième article a examiné 70 grands actions de croissance américaine et le troisième a examiné 70 actions de grande valeur.

Mon objectif est de juger par moi-même si Grantham est correctement correct et, dans l'affirmative, déterminer les implications à ma tolérance au risque.

Trois experts en investissement et le pouvoir de la diversification pour maximiser les rendements, minimiser le risque

L'appel de Grantham a servi un objectif critique: il a mis les investisseurs au défi de réfléchir de manière critique au risque et au retour à un moment d'évaluations élevées.

Dans cette veine, je veux présenter cet article sur les actions internationales (non américaines) en faisant référence à la réflexion de trois de mes sources préférées pour la sagesse d'investissement: William J. Bernstein, Bob Prince et Stan Druckenmiller.

William Bernstein

Bernstein est un neurochirurgien à la retraite qui, au cours des deux dernières décennies, a écrit plusieurs livres d'investissement exceptionnels.Mon préféré est son premier, "The Intelligent Asset Allocator".Pour ceux d'entre vous qui connaissent Benjamin Graham, vous reconnaîtrez immédiatement que le choix de Bernstein du mot "intelligent" dans le titre est une pièce de théâtre sur le classique d'investissement incontournable de Graham 1949, "The Intelligent Investor".

Le sous-titre du livre d'allocation d'actifs de Bernstein est: "Comment construire votre portefeuille pour maximiser les rendements et minimiser les risques."

Un de mes graphiques préférés dans le livre montre les rendements pour le délai de 1973-74, quand, soit dit en passant, Berkshire Hathaway de Warren Buffett, a subi un retour de -50%.Qui savait?Pendant cette période tumultueuse, les métaux précieux étaient en hausse de + 122% tandis que la petite capuchon et la jante du Pacifique ont chuté respectivement de -56% et -55%.

Une décennie après avoir écrit "The Intelligent Asset Allocator", Bernstein a écrit "Le manifeste de l'investisseur: la préparation de la prospérité, Armageddon et tout le reste".

Dans ce livre, Bernstein a cité quatre attributs associés aux grands investisseurs:

- Enjoy the "process" - As some people love gardening or some other avocation, Bernstein contends that success in investing requires a passion for the process of learning how to invest well.

- "Math horsepower" - Bernstein's a "numbers guy" who claims no one can be a successful long-term investor without a strong understanding of statistics.

- "Financial history" - Successful investors have a solid grasp of the history of financial markets.

- "Emotional discipline" - And, finally, Bernstein is a strong believer that emotions play a big role in successful investing. (By the way, investors seeking more insight about the emotional element of investing won't find a better book than Daniel Kahneman's "Thinking, Fast and Slow.")

Bien qu'il ne soit pas clair où Bernstein a obtenu ce nombre, il pense que "pas plus de 10%" de la population peut démontrer une expertise dans chacun des attributs.Il s'agit d'une déclaration tout à fait car cela signifie qu'au mieux, une seule personne en 10 000 (10% à la 4e puissance) possède les quatre attributs.La bonne nouvelle est que si vous lisez cet article, vous devez être parmi celui sur 10 000 ...

Peut-être.

Enfin, Bernstein a trois principes qui le guident comme un investisseur qui devrait nous servir tous bien à long terme:

- Don't be too greedy

- Diversify as much as possible

- "Be wary of the investment industry"

Notez le principe de la diversification.

Bob Prince

La diversification est également un thème souvent articulé par la co-CIO de Bridgewater Associates, Bob Prince.La plupart d'entre vous savent probablement que Bridgewater, fondé par Ray Dalio il y a plus de 40 ans dans son appartement de Manhattan, est sans doute le fonds spéculatif le plus réussi au monde.

Prince est un penseur puissant dont les idées sont incroyablement utiles aux investisseurs à la recherche d'alpha ou à la recherche de richesse.

Plus tôt ce mois-ci, le prince et Greg Jensen, l'autre co-CIO, ont donné un aperçu convaincant du pouvoir de la diversification à un moment de la banque centrale complexe (monétaire) et du gouvernement (budgétaire) et des actions.Prince souligne l'attrait de l'Asie, en particulier la Chine.

Mon interview récente préférée avec Prince est de juin dernier lorsqu'il a discuté des «magasins de richesse».Si vous êtes intéressé, veuillez écouter attentivement ses commentaires des marques de 14 à 17 minutes de l'interview lorsqu'il met en évidence l'inquiétude de Bridgewater selon laquelle les marchés pourraient être au bord d'une tourmente considérable.

Stanley Druckenmiller

Druckenmiller est célèbre en tant que macro-investisseur qui n'a jamais subi une année de baisse en tant qu'investisseur.Il parle plutôt modestement de cette réalisation lors de cette interview de février 2021.

Si vous avez le temps, vous voudrez écouter les 20 minutes de l'interview.Druckenmiller commence par encourager les investisseurs à "boucler" parce que Horizon Investment d'aujourd'hui est le "cocktail le plus fou" qu'il a connu depuis son début de carrière en 1978. Il suit cette déclaration avec une récitation de cinq minutes d'une fureur de statistiques macroéconomiques qui l'inquiètent.De là, il explique comment son approche de la diversification des classes d'actifs est conçue pour optimiser le rendement tout en minimisant les risques.

Tourner le microscope d'évaluation sur les actions internationales à grande capitalisation

Les investisseurs américains comme moi qui sont des actions américaines depuis longtemps depuis 10 à 12 ans ont connu une merveilleuse course.Cela dit, parfois trop d'une bonne chose peut être une mauvaise chose.Dans mon cas, mon exposition aux actions non américaines est inférieure à tout moment dans la mémoire récente.

Ayant préparé le terrain pour cette analyse avec une brève introduction aux mérites de la diversification, cette analyse transforme le microscope d'évaluation à 129 des 180 plus grands avoirs dans le FNB total des actions internationales de Vanguard 398 milliards de dollars (VXUS).

La source de toutes les données est YCHARTS à partir du 16 au 18 février.Les données utilisées pour la comparaison historique remontent à l'an 2000 ou depuis que l'entreprise est devenue publique.

Les entreprises sélectionnées pour cette analyse ont toutes une version bêta de 10 ans en février 2021. Cela signifie que chacun a échangé au moins 10 ans.Exclué de cette analyse par manque de 10 ans bêta, entre autres, se trouve Alibaba Group Holding Limited (BABA).(Baba a été couvert dans le premier article de série, cependant.)

Comme précédemment, les mesures d'évaluation sélectionnées sont:

Comparaison des rendements

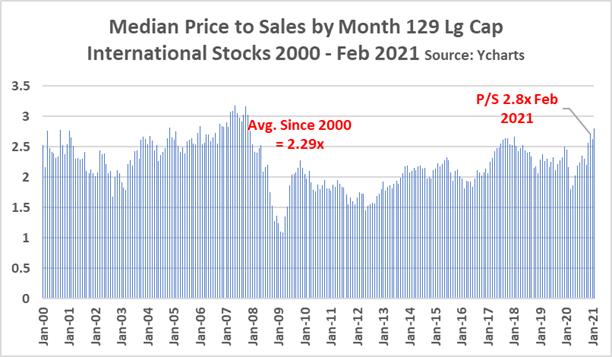

Le huissier montre le ratio médian du prix / des ventes (P / S) des 129 plus grandes entreprises du Vanguard Total International ETF au cours des 21 dernières années.Le ratio P / S médian actuel pour ces sociétés est de 2,8x.La moyenne depuis 2000 est de 2,29x.

Le graphique suivant compare les données P / S des actions internationales du graphique précédent aux ratios P / S médians des 70 plus grandes entreprises du Vanguard Growth ETF et des 70 plus grands du Vanguard Value ETF.Voici quelques faits statistiques intéressants sur le graphique ci-dessous:

Prix pour les ventes Satterplot pour 129 actions internationales

Comme pour les deux autres analyses, voici un diagramme de dispersion qui montre:

Pour rappel, le but du z-score est de nous aider à comprendre si le changement de rapport P / S pour une entreprise est statistiquement significatif.En outre, le point de dispersion compare le P / S de chaque capitaux propres à sa propre histoire P / S.

Le graphique ci-dessous révèle:

Il convient de noter que trois actions internationales sont des valeurs aberrantes telles qu'elles ne s'adaptaient pas au graphique:

Le graphique met en évidence en rouge les symboles de 20 stocks internationaux de grande capitalisation avec les ratios P / S de courant les plus élevés et / ou les scores Z P / S les plus élevés.Parmi ceux-ci figurent trois sociétés avec des capitales boursières qui les placent parmi les entreprises les plus précieuses du monde:

Un défi avec un diagramme de dispersion montrant 126 entreprises est qu'il est impossible de mettre en évidence les symboles pour les entreprises regroupées dans le quadrant gauche "Valeur" du graphique.Ce défi est relevé dans les tableaux qui suivent;Une colonne a été ajoutée pour montrer le prix le plus récent (du 16 au 18 février) aux ventes pour chaque stock international.

Un examen plus approfondi des évaluations actuelles

La prochaine étape de l'analyse se concentre sur le prix / le livre, le prix des bénéfices, le rendement du dividende, la version bêta à 10 ans et le retour sur capitaux propres.La source des données est YCharts.

Les 129 sociétés ont ensuite été divisées en six groupes sur la base du 16 au 18 février 2021, prix / ventes par rapport au P / S moyen depuis 2000 (ou depuis que la société est devenue publique).

Le codage couleur est instructif mais pas scientifique.Les codes reflètent ma vision arbitraire de l'attractivité relative du rapport et de la tendance actuels d'une entreprise.Par exemple, si une entreprise a actuellement un ratio P / S de plus de 100% au-dessus de la moyenne, il s'agit clairement d'un nombre élevé et attribué un code rose (avertissement).En revanche, si une entreprise a un dividende à rendement plus de 25% de sa moyenne historique, il s'agit d'une tendance jugée peut-être positive, et donc codé vert.

En tant que simple règle générale, les actions avec plus de rose sont considérées comme potentiellement surévaluées.Ce sont les entreprises qui contribuent le plus significativement aux évaluations élevées du marché d'aujourd'hui.Les actions avec plus de vert sont considérées comme potentiellement sous-évaluées par les investisseurs d'aujourd'hui.

Basé uniquement sur le système de couleurs a ensuite reçu des codes verts, roses et jaunes dans les colonnes de symboles pour refléter l'évaluation relative.

Divulgation complète: ne mettez pas beaucoup de crédibilité dans les désignations de couleurs car ma connaissance des entreprises internationales n'est pas assez forte pour moi d'avoir une opinion au-delà du codage couleur.

Group 1 Current Price to Sales Ratio >100% to 20 Yr. Average

Les investisseurs aiment les actions du groupe 1.

Huit sont identifiés avec la surbrillance rose dans la colonne Symbole.Surévalué?Le marché ne pense pas à juger par le fait qu'ils sont en hausse de + 62% au cours de la dernière année.Parlez des hauts sciements.

Source: Ycharts au 19 février:

Notez qu'Adidas est à la traîne du groupe par une grande marge dans un changement de prix d'un an.Cela est probablement dû au fait que son chiffre d'affaires du deuxième trimestre 2020 est tombé à 3,94 milliards de dollars contre 6,2 milliards de dollars un an plus tôt.La bonne nouvelle est que le troisième trimestre 2020 a évolué avec des revenus atteignant près de 7 milliards de dollars, le deuxième meilleur trimestre de tous les temps.

Groupe 2 Ratio actuel du prix / des ventes + 50% à 100% à 20 ans.Moyen

Le groupe 2 comprend deux des plus grandes sociétés d'ingénierie au monde, Siemens AG (OTCPK: Siegy) et ABB Ltd. (ABB).

Il comprend également Diageo Plc (NYSE: DEO)., La merveilleuse entreprise (à plus d'un) spiritueux.Dans leur présentation d'appels sur les résultats de janvier 2021, DEO a indiqué que les ventes nettes biologiques de N. en Amérique étaient en hausse de + 12%, contrairement à des baisses de -10% en Europe / Turquie, à plat en Afrique, -1% en Amérique latine / Caraïbe, et -3% d'Asie-Pacifique.Au cours du demi-année précédent, les revenus de l'Amérique du Nord étaient à peu près stables, contre-23% à -40% des autres régions du monde.Il semble que je ne suis pas le seul nord-américain qui aime Diageo.

Groupe 3 Ratio actuel du prix / des ventes + 25% à 50% à 20 ans.Moyen

Dans le groupe 3 est BHP Group Ltd. (BHP), la Mining Company Australian Diversified.Ses actions sont en hausse de + 48% au cours de la dernière année.Malgré la rupture, son rendement en dividendes est supérieur à 3%.

Les sociétés de télécommunications en dehors des États-Unis semblent intéressantes comme des magasins potentiels de valeur.Récemment, Berkshire Hathaway (BRK.A) (BRK.B) a fait un gros investissement dans Verizon Communications Inc. (VZ).

Les opportunités de télécommunications en dehors des États-Unis comprennent KDDI Corp (OTCPK: KDDIY), le deuxième plus grand opérateur sans fil du Japon.Son rapport P / S actuel par rapport à l'historique de 20 ans est en hausse de +26, ce qui est presque identique au changement pour Verizon.De plus, comme Verizon, KDDI a un dividende solide et des œufs impressionnants à deux chiffres.Enfin, la version bêta à 10 ans pour les deux sociétés de télécommunications est à peu près identique (0,40 pour KDDI et .38 pour VZ).

Voici un fait curieux sur le Royal Dutch Shell Plc (RDS.A) du groupe 3 et le SE total du groupe 4: ils ont des rapports P / S actuels de 0,88 et 1,01 par rapport à Exxon Mobil Corp (XOM) à 1,25 et ChevronCorp (CVX) à 1,90.

Notez également que Candy-Maker Nestlé S.A. (OTCPK: NSRGY) a un dividende actuel -20% en dessous de ses 20 ans d'histoire.Du côté positif, sa version bêta de 10 ans est de 0,50.

Groupe 4 Ratio actuel du prix / des ventes + 1% à 25% à 20 ans.Moyen

La grande histoire du groupe 4 est qu'elle comprend quatre des 5 banques canadiennes.Tous les cinq ont l'air intrigants.

La Banque de commerce impériale canadienne (CM) a le deuxième rendement de dividende à courant le plus bas (3,67%), ce qui semble un peu étrange car il a le ROE le plus bas (10%) des cinq banques.J'aurais pensé que la banque avec les œufs les plus bas aurait un rendement de dividende plus élevé.

Le ROE le plus élevé appartient à la Banque Royale du Canada (RY) à 15%.Mais notez que le ROE Z-Score montre un -1,47, ce qui suggère que le ROE actuel est une grande baisse de la moyenne historique.

Le groupe 4 comprend également le groupe Unilever (UL) que j'ai racheté en mai pour 48,67 $ après avoir lu cet article de recherche Alpha.La semaine dernière, j'ai acquis plus d'actions à 54,50 $ après avoir créé le graphique ci-dessous et vu la version bêta à 10 ans d'Unilever de 0,60, un ROE stellaire de 37% et des mesures d'évaluation comparatives qui semblent raisonnables.Le dividende de 3,4% est également un plus.

Groupe 5 Ratio actuel du prix / des ventes -1% à -25% à 20 ans.Moyen

Sanofi (SNY), la French Pharmaceutical Company est un autre stock que j'ai ramassé la semaine dernière après avoir créé les graphiques dans cette analyse.Notez tout le vert.

Divulgation complète: Bayerische Motorn Werke Aktiengesellschaft (OTCPK: BMWYY), alias Car-Maker BMW, n'est pas vraiment parmi les 180 meilleurs Holdings de VXUS.J'ai choisi d'inclure BMW dans l'analyse des données par désir de trouver une excuse pour acheter des actions dans une entreprise qui est difficile pour un passionné de voiture de ne pas admirer et apprécier.Je devrai faire plus de devoirs avant d'acheter des actions, ce qui comprendra une étude plus approfondie de cet article Alpha en février qui a fourni des informations utiles sur les progrès de la durabilité de l'entreprise ainsi que des statistiques comparatives avec des pairs.

Groupe 6 Ratio actuel du prix / des ventes

Les groupes 5 et 6 détiennent plusieurs sociétés britanniques qui en disent probablement long sur les performances des actions britanniques ont récemment comparé les sociétés dont le siège est ailleurs.

Mes instincts contrariés sont attirés par les entreprises britanniques, compte tenu de toutes les mauvaises nouvelles du Royaume-Uni.Voici les entreprises 5 et 6 avec des rapports P / S inférieurs à -15% des moyennes historiques:

Le groupe 6 est également une autre entreprise de télécommunications, Deutsche Telekom AG ADR (OTCQX: DTEGY) qui a un ROE décent et une version bêta de 10 ans ainsi que des évaluations qui semblent OK.Mais le dividende semble bas par rapport à ce que les autres entreprises de télécommunications du monde entier paient.

L'assureur canadien, Manurife Financial Corporation (MFC), est monté sur mon radar le mois dernier après avoir lu cet article haussier.L'écrivain a une stratégie d'options pour acquérir des actions qui semble avoir du sens.

Mises en garde

Résumant certains points soulevés dans les trois articles précédents:

De plus, les investisseurs doivent être conscients des risques uniques associés aux reçus de dépôt américains, communément appelés ADR.Voici des liens vers un article de Schwab et un article de Fidelity décrivant des risques associés à l'investissement international et des ADR spécifiquement.

En outre, les investisseurs dans les entreprises internationales doivent être attentifs au risque de double rémunération sur le revenu imposable des dividendes versés par les entreprises non américaines.Cet article offre des informations sur ce risque et comment l'éviter.

Réflexions finales, plan d'action

Ces quatre articles sur les évaluations relatives ont été une joie de rechercher.J'apprécie Jeremy Grantham me motivant à donner des coups de pied aux pneus sur mes participations actuelles.

Un inconvénient, dans le fait d'être un actionnaire d'achat et de maintien à long terme, est qu'il est très difficile pour moi de vendre des actions dans mes grands gagnants.Bien que de nombreuses lecteurs alpha soient rapidement convits que les gagnants ne devraient pas être vendus, je ne sais pas si je sacrifie la diversification nécessaire pour optimiser le retour et minimiser les risques.

Ayant maintenant fait au moins un examen superficiel des évaluations de plus de 300 stocks mondiaux de grande capitalisation, je peux dire définitivement que Grantham a des données de son côté.Les actions de croissance semblent chères.La valeur n'est pas bon marché.L'international semble plus intéressant que dans un passé récent.

En tant que «marché des actions», je suis particulièrement désireux de trouver ces actions que Bob Prince définit comme des «magasins de richesse».

Sur la base des nombres dans les graphiques et les tableaux ci-dessus, je dessine quelques observations qui nécessitent beaucoup plus de considération et d'analyse:

À la communauté alpha à la recherche: veuillez me faire part de votre point de vue sur les entreprises non américaines constituent une «réserve de richesse».