Image source: The Motley Fool.

Western Digital(NASDAQ:WDC)Q22022 Earnings Call 27.1.2022, 16.30 ET

Sisällys:

Valmistetut huomautukset:

Operaattori

Hyvää iltapäivää ja kiitos kun seisot. Tervetuloa Western Digitalin vuoden 2022 toisen vuosineljänneksen neuvottelupuheluun. [Käyttäjäohjeet] Muistaakseni tämä puhelu tallennetaan. Nyt siirrämme puhelun Mr.

Peter Andrew. Voit aloittaa.

Peter Andrew – johtaja, sijoittajasuhteet

Kiitos ja hyvää iltapäivää kaikille. Minuun liittyy tänään David Goeckeler, toimitusjohtaja; ja Bob Eulau, talousjohtaja. Ennen kuin aloitamme, haluan muistuttaa kaikkia, että tämänpäiväinen keskustelu sisältää tulevaisuuteen suuntautuvia lausuntoja, mukaan lukien tuoteportfolion odotukset, liiketoimintasuunnitelmat ja tulos, trendit ja taloudelliset näkymät perustuen johdon tämänhetkisiin oletuksiin ja odotuksiin, ja sellaisenaan se sisältää riskejä ja epävarmuustekijöitä. Emme ota velvollisuutta päivittää näitä lausuntoja.

Katso viimeisimmässä SEC:lle jätetyssä lomakkeella 10-K koskevassa taloudellisessa raportissamme lisätietoja riskeistä ja epävarmuustekijöistä, jotka voivat aiheuttaa merkittäviä eroja todellisissa tuloksissa. Teemme myös viittauksia ei-GAAP-taloudellisiin toimenpiteisiin tänään. Ei-GAAP:n ja vastaavien GAAP-taloudellisten mittareiden täsmäytykset sisältyvät lehdistötiedotteeseen ja muuhun materiaaliin, joka julkaistaan verkkosivustomme Sijoittajasuhteet-osiossa. Tämän myötä siirrän nyt puhelun Davidille alustavia huomautuksia varten.

David Goeckeler – toimitusjohtaja

Kiitos, Peter. Hyvää iltapäivää kaikille, ja kiitos osallistumisestasi keskusteluun vuoden 2022 toisen vuosineljänneksen tuloksista. Teimme vahvat tulokset tilikauden toisella vuosineljänneksellä: liikevaihto oli 4,8 miljardia dollaria ja ei-GAAP-bruttokate 33,6 %, jotka molemmat ovat viimeisellä vuosineljänneksellä antamallamme ohjealueella. Lisäksi raportoimme ei-GAAP-osakekohtaiseksi tulokseksi 2,30 dollaria, mikä ylitti odotuksemme.

Olen ylpeä tiimistä, sillä tämä on seitsemäs peräkkäinen neljännes, jolloin ohjeistus on täytetty tai ylitetty jatkuvasti haasteellisessa toimitusketjussa. Ennen kuin käyn läpi yksityiskohtaisia tuloksia ja liiketoimintatrendejä, haluan tarjota joitakin tärkeitä avaimia kalenterivuodelta 2021. Ensinnäkin olemme edistyneet merkittävästi tuotevalikoimamme vahvistamisessa. Toteutimme tavoitteemme saada yritys SSD-tuotteemme hyväksytyiksi kolmessa pilvititaanissa ja kahdessa OEM-valmistajassa, kaupallistamaan energiaavusteiset kiintolevyt sekä aloittamaan OptiNAND-teknologioihin perustuvien 20 teratavun kiintolevyjen toimitukset.

Nämä tuotteet kattavat pilven suuria ja nopeasti kasvavia tallennusmahdollisuuksia. Toiseksi Western Digital -tallennusratkaisujen kysyntä pilvi-, asiakas- ja kuluttajapäätemarkkinoilla on jatkuvasti vahvaa. Olemme optimistisia kalenterivuoden 2022 näkymiemme suhteen, sillä asiakkaamme osoittavat edelleen vakaata kysyntää palvelemillamme loppumarkkinoilla. Kerron kysynnästä ja muista makrotekijöistä myöhemmin lisää.

Kolmanneksi jatkamme navigointia yhä monimutkaisemmassa toimitusketjussa, mikä vaikuttaa sekä asiakkaidemme kykyyn toimittaa tuotteita että kykyymme rakentaa tuotteita. Vastataksemme loppuasiakkaidemme kysyntään aiheutamme lisäkustannuksia, jotka painavat ensisijaisesti kiintolevyjemme bruttokate kalenterivuoden 2022 ensimmäisellä puoliskolla. Nämä ongelmat ovat luonteeltaan ohimeneviä ja vaikuttavat sekä liikevaihtoon että bruttokateprosenttiin, ja odotamme ne laantuu toimitusketjun normalisoituessa. Uskomme edelleen, että edessämme oleva pitkän aikavälin kasvu- ja kannattavuusmahdollisuus ei ole muuttunut.

Lopuksi saimme Fitchiltä joulukuussa Investment grade -luokituksen, joka edustaa Western Digitalin toista Investment Grade -luokitusta. Tämä on tärkeä virstanpylväs, sillä olemme viimeisten 18 kuukauden aikana työskennelleet lujasti vahvistaaksemme taloudellista asemaamme, mikä tarjoaa meille lisää taloudellista joustavuutta tulevaisuudessa. Kun lähestymme tavoiteltua velkatasoamme, odotamme innolla, että pääsemme aloittamaan uudelleen pääomanpalautusohjelman tilikaudella 2023. Tuloksiimme liittyen, viimeisellä neljänneksellä kysyntä pysyi vahvana loppumarkkinoillamme, ja asiakkaamme ja Western Digital -tiimimme jatkavat työtään. ahkerasti lieventämään toimitusketjun häiriöiden vaikutuksia.

Erityisesti toisen vuosineljänneksen pilvetuotot kasvoivat 89 % viime vuoden vastaavasta ajanjaksosta. Odotamme edelleen tallennustilan kysynnän vahvistumista, mitä vahvistaa kykymme tuoda markkinoille uusia innovatiivisia tuotteita digitaalitalouden tarpeisiin. Sisällön luomisen ja digitaalisen tiedon helpon pääsyn kautta saavutettavan potentiaali ei ole koskaan ollut suurempi. Teknologiamme avulla annamme yrityksille, luojille ja innovaattoreille mahdollisuuden ajatella isommin ja viedä rajojaan entisestään.

Western Digital on rakentanut erinomaisen aseman suurilla ja kasvavilla tallennusmarkkinoilla. Todistettu kykymme innovoida ja kehittää tasapainoista portfoliota sekä laajat markkinointipolumme antavat Western Digitalille vahvan aseman hyödyntämään edessämme olevia monia kasvumahdollisuuksia. Teen nyt yhteenvedon kiintolevy- ja Flash-liiketoiminnastamme. HDD:n pilvipalvelujen loppumarkkinoiden yleinen kysyntä pysyi korkeana, ja liikevaihto kasvoi 50 % vuodessa kapasiteettiyritysten kiintolevyjen johdosta.

Vaikka olimme vahvassa nousussa edellisvuodesta, yritysten kiintolevyjen kapasiteetti laski edelliseen vuosineljännekseen verrattuna kahden vuosineljänneksen voimakkaiden toimitusten jälkeen, mikä johtui osittain asiakkaidemme toimitusketjun haasteista. Koska molemmat Western Digitalin ansaitut asiakkaat kohtaavat edelleen toimitusketjun haasteita, kohtaamme joitain lähiajan näkyvyysongelmia. Kokonaiskysyntäsignaalimme ovat kuitenkin edelleen erittäin hyvät kalenterivuoden edetessä ja olemme vahvemmassa asemassa näiden vastatuulien laantuessa. Toisen tilikauden aikana aloitimme OptiNAND-teknologioihin perustuvien 20 teratavun CMR-kiintolevyjemme volyymitoimitukset.

Olemme erittäin innoissamme OptiNANDista, vallankumouksellisesta tekniikasta, joka käyttää salamaa ohjaustasossa lisäämään entisestään aluetiheyttä. Lisäksi näemme asiakkaiden kiinnostuksen SMR-teknologian käyttöönottoa kohtaan lisääntyvän, ja odotamme useiden pilvititaanien ottavan SMR-asemia suurella volyymilla käyttöön myöhemmin tänä kalenterivuonna. Flashin liikevaihto kasvoi toisella tilikaudella mobiili- ja kuluttajamarkkinoiden kausiluonteisuuden vuoksi. Mobiilimarkkinoilla BiCS5-tuotteidemme toimitukset johtaviin 5G-älypuhelimiin kasvoivat yli 60 % edelliseen vuosineljännekseen verrattuna ja 50 % edellisvuoden vastaavaan ajankohtaan verrattuna vahvan sisällön kasvun johdosta.

BiCS5-toimitukset edustivat yli 40 % kokonaisliikevaihdosta ja BiCS5-tuotannon vaihto tapahtui neljänneksen aikana odotetusti. BiCS5:n onnistunut ramppi auttoi nopeuttamaan bittitoimitusten kokonaiskasvua vuositasolla 37 prosenttiin neljänneksellä. Parhaaseen pelikokemukseen optimoitu WD_BLACK premium SSD -tuotelinjamme jatkaa nousuaan, ja liikevaihto kasvaa noin 50 % peräkkäin ja kaksinkertaistuu kalenterivuonna 2021. Pelikonsoleille tarkoitettujen flash-tuotteiden ohella liikevaihtomme on kasvanut nollasta yli 10 prosenttiin. flash-salkku viimeisen kahden vuoden aikana.

Kun kuluttajat vaativat enemmän tapoja käyttää, luoda ja tallentaa sisältöä, joko pelaamisen tai nyt kehittyvän Metaversen kautta, vahva ja kasvava flash-valikoimamme on olennainen osa kaikkien näiden sovellusten mahdollistamista. Viime vuosineljänneksen ohjeistuksen mukaisesti asiakkaidemme SSD-liiketoimintamme laski edelliseen vuosineljännekseen johtuen toimitusketjun häiriöistä joidenkin PC-asiakkaidemme kohdalla ja hintapaineen vuoksi transaktiomarkkinoilla. Toistaiseksi kuluvan vuosineljänneksen aikana olemme alkaneet nähdä hinnoittelun tasaantuvan transaktiomarkkinoilla. Kuten aiemmin mainitsin, yrityksen SSD-tuotteemme ovat päteviä kolmeen pilvititaaniin ja kahteen suureen tallennustilavalmistajaan, mikä merkitsee merkittävää edistystä verrattuna yhteen pilvititaaniin vuosi sitten.

Kuten tiedätte, tämä on ollut yksi tärkeimmistä prioriteeteistani. BiCS5:n mobiili- ja pelikonsoleihin siirtymisen varhaisen menestyksen pohjalta vahvistamme edelleen tuotevalikoimaamme siirtyessämme kalenterivuonna 2022. Asiakkaan SSD:ssä, Western Digitalin flash-portfolion peruskalliossa, olemme lanseerannut ja lisäämme BiCS5-pohjaisia tuotteita tilikauden kolmannella neljänneksellä ja BiCS5-yritysten SSD-tuotteita myöhemmin tänä vuonna. Seuraavan sukupolven 3D-salamaamme varten aloitimme kuluttajille tarkoitettujen flash-laitteiden kaupallisen toimituksen, joka perustuu 162-kerroksiseen BiCS6:een.

Lisäksi tarkistimme ja aloitimme QLC- ja BiCS5-teknologiaan perustuvien asiakas-SSD-levyjen toimitukset tilikauden toisella neljänneksellä. Vaikka olemme vielä kehitysvaiheessa, alamme tasoittaa tietä QLC:n käyttöönotolle alalla tulevaisuudessa, ja seuraavan sukupolven BiCS6-solmullamme tulee olemaan tärkeä rooli tässä kehityksessä. Esitän nyt muutamia havaintoja kysyntäympäristöstä. Viimeisten kahden vuoden aikana kiihtynyt digitaalinen muutos on luonut maailman, joka on teknologiapohjaisempi ja teknologiariippuvaisempi kuin koskaan ennen.

Odotamme näiden trendien jatkavan tiedontallennuskasvua kaikilla palvelimillamme loppumarkkinoilla: pilvipalveluissa, asiakas- ja kuluttajamarkkinoilla. Asiakkaamme ovat edelleen optimistisia kalenterin 2022 kysyntätrendeihin liittyen pilvirakentamisen investointien, yritysten menojen jatkuvan elpymisen, älykkäiden videosovellusten kasvun, 5G-puhelimien yleistymisen, kuluttajapelaamisen ja nousevien trendien, kuten VR/AR:n, myötä. laitteet. Pilvipalveluissa asiakkaamme ovat ilmoittaneet 36 prosentin vuosittaisen lisäyksen pääomasijoituksiin pilven rakentamiseen. Tämän yhdessä yritysten kulujen kasvun ja älykkäiden videosovellusten jatkuvan kasvun kanssa odotetaan lisäävän flash- ja HDD-tuotteidemme kasvua näille kasvaville loppumarkkinoille.

Asiakaspalveluissa PC-kysyntä on pysynyt vahvana. Asiakkaamme ohjaavat kysyntää tasaisemmaksi kuin useilla viime vuosineljänneksillä, ja näemme vakaantuvan edelleen vuonna 2022. PC-yksiköiden toimitusennusteet ovat edelleen vahvoja ja huomattavasti edellä pandemiaa edeltävää tasoa. Lisäksi odotamme mahdollisen paluuta sivustolle, jotta saataisiin siirtymään kaupallisiin tietokoneisiin, jotka tarjoavat yleensä rikkaampaa asiakaskohtaista SSD-sisältöä verrattuna kuluttajille suunnattuihin tietokoneisiin.

Mobiilialalla uusimmat 5G-puhelimet ovat kaksinkertaistaneet NAND-sisällön edellisen sukupolven älypuhelimista. Odotamme mobiililaitteiden sisällön hyötyvän, koska jatkuvan 5G:n käyttöönoton ja uusien 5G-yhteensopivien sovellusten odotetaan lisäävän tallennustilan kysyntää molemmissa pilven päätepisteissä. Kuluttajamarkkinoilla näiden loppumarkkinoiden kohokohta on pelien harrastajille optimoitu WD_BLACK SSD -tuotevalikoimamme. Liikevaihto yli kaksinkertaistui kalenterivuonna 2021.

Kuluttajien tunnustus WD_BLACKin vahvuudesta ja arvosta sekä SanDisk- ja SanDisk Professional -brändeistä sai 34 %:n vuosikasvun kuluttajien flash-laitteiden keskimääräisessä yksikkökohtaisessa kapasiteetissa. Vaikka loppuasiakkaiden kysyntä kalenterissa 2022 näyttää lupaavalta, toimitusketjun haasteet kasvavat. Tämä sekä rajoittaa kykyämme hankkia komponentteja vastaamaan asiakkaiden kysyntää ja lisää komponenttikustannuksia. Nämä kustannukset ovat jatkuvasti kohonneiden logistiikka- ja terveys- ja turvallisuus COVID-kustannusten lisäksi.

Vaikka uskommekin, että nämä lisäkustannukset ovat ohimeneviä ja laskevat toimitusketjun olosuhteiden normalisoituessa, ne vaikuttavat tuloksiimme tämän kalenterivuoden ensimmäisellä puoliskolla. Haluan nyt siirtää puhelun Bobille, joka keskustelee toisen vuosineljänneksen tuloksista ja antaa yksityiskohtaisemman kalenterivuoden 2022 näkymät. Bob?

Bob Eulau – talousjohtaja

Kiitos, Dave, ja hyvää iltapäivää kaikille. Kuten Dave mainitsi, tilikauden toisen vuosineljänneksen kokonaistulos oli odotuksiamme parempi, mikä on seitsemäs peräkkäinen vuosineljännes, jolloin olemme saavuttaneet tai ylittäneet ohjeistuksen. Neljänneksen kokonaistulot olivat 4,8 miljardia dollaria, mikä on 4 % vähemmän kuin edelliseen vuosineljännekseen verrattuna ja 23 % enemmän kuin vuotta aiemmin. Ei-GAAP-osakekohtainen tulos oli 2,30 dollaria, mikä ylitti ohjealueemme huipputason.

Huomaa, että tämä luku sisältää 70 miljoonaa dollaria COVIDiin liittyviä kokonaiskustannuksia, mikä oli korkeampi kuin odotimme neljänneksen aikana. Annan lisätietoja näistä kustannuksista hetken kuluttua, mutta olemme iloisia voidessamme saavuttaa näin vahvoja tuloksia jatkuvien toimitusketjun ongelmien ja COVID-haasteiden edessä. Tämän vakaan taloudellisen tuloksen lisäksi saavutimme merkittävän virstanpylvään tällä vuosineljänneksellä, kun saimme Fitchiltä investointiluokan yritysluokituksen. Tämä on yhtiön toinen investointiluokan yritysluokitus.

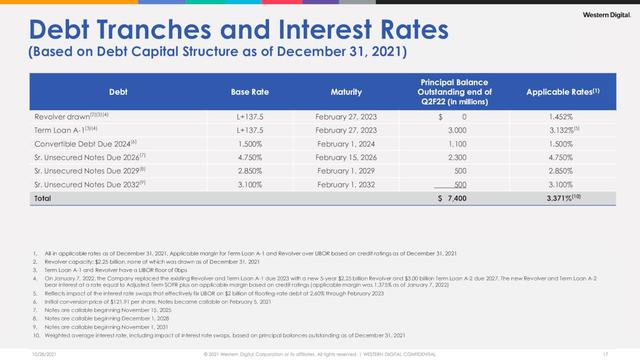

Olemme iloisia nähdessämme, että työmme vahvemman taloudellisen perustan rakentamiseksi saa tunnustusta ja tarjoaa meille enemmän taloudellista joustavuutta tulevaisuutta varten. Lisäksi päätimme julkisen velkatarjouksen viime joulukuussa ja muutimme lainasopimustamme lainanantajien kanssa tammikuussa, jolloin yli 85 % velkasaldostamme erääntyy vuoteen 2026 ja sen jälkeen. Katso lisätietoja tulosesittelystämme. Loppumarkkinoistamme voidaan todeta, että pilven osuus kokonaisliikevaihdosta oli 1,9 miljardia dollaria 40 %, mikä on 14 % vähemmän kuin edelliseen vuoteen verrattuna ja 89 % enemmän kuin vuosi sitten.

Toimitusketjun häiriöt vaikuttivat pilvikiintolevyjen käyttöönottoon tietyillä asiakkailla, mikä johti exabyte-toimitusten peräkkäiseen laskuun tilikauden toisella neljänneksellä. Kapasiteetin yritysasemien hyvä kokonaiskysyntä ja Western Digitalin johtava asema 18 teratavun kapasiteetissa lisäsivät kuitenkin yli 50 % edellisvuoteen verrattuna. Asiakaspäätteiden markkinat edustivat 38 % kokonaisliikevaihdosta 1,9 miljardilla dollarilla edelliseen vuosineljännekseen verrattuna ja 1 % vähemmän kuin vuotta aiemmin. 5G-puhelinten jatkuva nousu auttoi kompensoimaan sekä asiakkaiden SSD- että asiakkaan kiintolevytulojen laskua, mikä mahdollisti asiakkaiden kokonaistulojen pysymisen ennallaan.

Asiakkaiden kiintolevyt edustavat alle 15 % kiintolevytuloistamme. Kuluttajat edustivat 22 prosenttia liikevaihdosta 1,1 miljardilla dollarilla, mikä on 9 prosenttia enemmän kuin edelliseen vuosineljännekseen verrattuna. Vahvan lomakauden myötä vähittäiskaupan flash johti kuluttajien kasvua edelliseen vuosineljännekseen. Vuositasolla kuluttajien flash-markkinoiden kasvua kompensoi kuluttajien kiintolevyjen lasku.

Kun tarkastellaan nyt segmenttikohtaista liikevaihtoa, raportoimme 2,6 miljardin dollarin flash-tuotoiksi, mikä on 5 % enemmän kuin edelliseen vuosineljännekseen verrattuna ja 29 % enemmän kuin vuotta aiemmin. Sekoitettuna laskettuna nopeat keskimääräiset toimitushinnat laskivat 6 % edelliseen vuosineljännekseen verrattuna matkaviestin- ja vähittäiskaupan toimitusten kausittaisen kasvun vuoksi. Vertailukelpoisin perustein flash keskimääräiset hinnat laskivat 3 % edelliseen vuosineljännekseen verrattuna. Flash-bittien toimitukset kasvoivat 13 % edelliseen vuosineljännekseen ja 37 % edelliseen vuoteen verrattuna.

Kiintolevytuotot olivat 2,2 miljardia dollaria, mikä on 14 % vähemmän kuin edelliseen vuosineljännekseen verrattuna ja 16 % enemmän kuin vuotta aiemmin. Kiintolevyn kokonaistoimitukset laskivat 14 % edelliseen vuosineljännekseen verrattuna, kun taas keskihinta kiintolevyä kohden laski 5 % 97 dollariin. Edelliseen vuoteen verrattuna kiintolevyjen kokonaistoimitukset kasvoivat 27 %. Kun siirrymme kuluihin ja kuluihin, huomaa, että kommenttini liittyvät ei-GAAP-tuloksiin, ellei toisin mainita.

Toisen vuosineljänneksen bruttokate oli 33,6 %, laskua 0,3 prosenttiyksikköä edelliseen vuosineljännekseen verrattuna. Kuten aiemmin todettiin, COVIDiin liittyvä vaikutus oli 10 miljoonaa dollaria suurempi kuin odotimme, 70 miljoonaa dollaria. Flash-bruttokateprosenttimme oli 36,1 %, laskua 0,9 prosenttiyksikköä vuoden 2010 ensimmäiseen neljännekseen verrattuna. Tähän sisältyi 10 miljoonan dollarin eli noin 0,4 prosenttiyksikön COVID-vaikutus.

Kiintolevymme myyntikate oli 30,6 %, laskua 0,3 prosenttiyksikköä edelliseen vuosineljännekseen verrattuna. Tähän sisältyi 60 miljoonan dollarin COVID-vaikutus eli noin 2,7 prosenttiyksikköä. Toimintakulut, 741 miljoonaa dollaria, alittivat ohjearvomme, mikä johtui järkevästä kustannusten hallinnasta ja alhaisemmista muuttuvista korvauskuluista. Liiketulos oli 882 miljoonaa dollaria, mikä on 7 % laskua edellisestä neljänneksestä ja 157 % enemmän kuin vuotta aiemmin, mikä korostaa kykyämme ajaa kannattavaa kasvua.

Osakekohtainen tulos oli 2,30 dollaria, mikä ylitti ohjealueemme huipputason. Liiketoiminnan kassavirta toisella vuosineljänneksellä oli 666 miljoonaa dollaria ja vapaa kassavirta 407 miljoonaa dollaria. Huolimatta pienestä varastojen kasvusta toimitusketjun häiriön vuoksi, säilytimme vahvan kassavirran vuosineljänneksen aikana. Investoinnit, jotka sisältävät aineellisten käyttöomaisuushyödykkeiden hankinnan ja pikayhteisyrityksiimme liittyvän toiminnan rahavirtalaskelmassamme, ja kassavirta oli 259 miljoonaa dollaria.

Investoimme edelleen varovaisesti tuotantokapasiteettiin ja odotamme edelleen kuluvan tilikauden bruttoinvestointien olevan noin 3 miljardia dollaria. Odotamme nyt käteisvarojen olevan noin 1,5 miljardia dollaria, kun hallinnoimme aktiivisesti kokonaiskulujamme. Kuten mainitsimme edellisessä tulospuhelussamme, maksoimme kokonaan takaisin määräaikaisen lainamme B 943 miljoonan dollarin arvosta viime lokakuussa. Lisäksi viime joulukuussa päätimme 1 miljardin dollarin suuruisen julkisen tarjouksen vakuudettomista velkakirjoista ja maksoimme takaisin 1,3 miljardia dollaria määräaikaisesta lainastamme A, mikä nosti bruttovelkamme 7,4 miljardiin dollariin tilikauden toisen neljänneksen lopussa.

Tämän lisäksi teimme aiemmin tässä kuussa lainanantajamme kanssa sopimuksen lainasopimuksemme ehtojen tarkistamisesta vastaamaan parantuneita luottoluokituksiamme ja pidentämään määräaikaisen lainamme ja valmiusluottomme maturiteettia vuodesta 2023 vuoteen 2027. 12 kuukauden oikaistu käyttökate oli toisen neljänneksen lopussa luottosopimuksessamme määriteltynä 4,8 miljardia dollaria, mikä johti 1,5-kertaiseksi bruttovelkasuhteeksi. Tämä oli 3,0 kertaa vuoden 2020 kolmannella tilikaudella, jolloin julkistimme suunnitelmamme keskittyä velkojen takaisinmaksuun lisätäksemme taloudellista joustavuutta. Muistaakseni luottosopimuksemme sisältää 1 miljardin dollarin poistot, jotka liittyvät flash-hankkeisiin.

Tämä ei näy kassavirtalaskelmassamme. Katso lisätietoja sijoittajasuhteiden verkkosivustolla olevasta tulosesittelystämme. Ottaen huomioon ohimenevät toimitusketjun haasteet, joista keskustelimme aiemmin, haluaisin antaa hieman enemmän väriä näkemykseemme sekä kiintolevy- että Flash-liiketoiminnasta kalenterissa 2022. Odotamme kiintolevysegmentissämme kiintolevytulojen laskevan peräkkäin. kolmannella tilikaudella.

Vaikka toimitusketjun häiriöiden joidenkin asiakkaidemme kohdalla odotetaan jatkuvan, viime aikoina suurin ongelma on ollut kykymme hankkia komponentteja vastaamaan asiakkaiden kysyntään. Odotamme liikevaihdon palaavan edelliseen vuosineljännekseen verrattuna vuoden viimeisellä neljänneksellä. Vaikka kiintolevyjen yleisen hinnoittelun odotetaan pysyvän suhteellisen vakaana, odotamme bruttomarginaalien laskevan 2–3 prosenttiyksikköä tilikauden toisesta neljänneksestä tilikauden viimeiseen neljännekseen pääasiassa komponenttien kustannusinflaation vuoksi. Odotamme Flash-segmentissämme Flash-liikevaihdon laskevan vuoden 2012 kolmannella neljänneksellä edelliseen vuosineljännekseen verrattuna ASP:n vetämänä.

Odotamme Flash-liikevaihdon palaavan kasvuun kalenterivuoden 2022 toisella puoliskolla. Lisäksi odotamme bruttokatteisiin kohdistuvan laskupaineita tämän kalenterivuoden ensimmäisellä puoliskolla, kun kustannussäästöt palaavat kohti pitkän aikavälin tavoitettamme 15 %. Kolmannen taloudellisen vuosineljänneksen osalta ei-GAAP-ohjeemme on seuraava. Odotamme liikevaihdon olevan 4,45–4,65 miljardia dollaria, ja sekä Flash- että kiintolevyliiketoiminnan liikevaihto laskee edelliseen vuosineljännekseen verrattuna.

Odotamme myyntikatteen olevan 30–32 prosenttia. Odotamme toimintakulujen olevan 750–770 miljoonaa dollaria. Korkojen ja muiden kulujen arvioidaan olevan noin 70 miljoonaa dollaria. Veroasteemme odotetaan olevan noin 11 % kolmannella neljänneksellä ja tilikaudella.

Odotamme osakekohtaisen tuloksen olevan 1,50–1,80 dollaria kolmannella vuosineljänneksellä olettaen, että ulkona on noin 318 miljoonaa täysin laimennettua osaketta. Siirrän nyt puhelun takaisin Davelle.

David Goeckeler – toimitusjohtaja

Kiitos, Bob. Tulevaisuudessa pysymme optimistisina kalenterivuoden 2022 liiketoimintanäkymiemme suhteen, sillä asiakkaamme osoittavat edelleen vahvaa loppukysyntää pilvi-, asiakas- ja kuluttajaloppumarkkinoilla. Aiemmin keskustelemistamme ohimenevistä ongelmista huolimatta on selvempää kuin koskaan, että meillä on oikea perusta pitkän aikavälin kasvulle ja oikea teknologiaportfolio varmistaaksemme, että onnistumme skaalaamaan liiketoimintaamme. Viimeisten parin vuoden aikana olemme tehneet merkittäviä muutoksia, jotka ovat välttämättömiä parantaaksemme keskittymistämme, terävöittääksemme toteutusta ja asettaaksemme strategisia tavoitteita Western Digitalin vahvistamiseksi.

Ja olen innoissani siitä, että alamme nähdä näiden muutosten hedelmät. Ennen kuin lopetan tänään, haluaisin kommentoida aiemmin tänä iltapäivänä ilmoittamaamme talousjohtajan siirtymistä. Kuten olet ehkä nähnyt, ilmoitimme, että Wissam Jabre liittyy Western Digitalin talousjohtajaksi 7. helmikuuta alkavalla viikolla. Wissam oli viimeksi Dialog Semiconductorin talousjohtaja.

Syvän talous- ja puolijohdeosaamisensa lisäksi Wissamilla on myös teknistä asiantuntemusta, ja mikä tärkeintä, hän jakaa Western Digitalin yhteistyön ja innovaation arvot. Voit lukea lisää hänen taustastaan tänään julkaistusta lehdistötiedotteesta. Haluan esittää vilpittömät kiitokseni koko hallituksen ja johtoryhmän puolesta Bobille hänen omistautumisestaan ja kovasta työstään Western Digitalin palveluksessa. Toimitusjohtajakauteni aikana olen hyötynyt suuresti hänen ystävyydestään ja asiantuntemuksestaan.

Hän on ollut olennainen osa johtoryhmäämme ohjaten strategiamme keskeisiä näkökohtia. Monien muiden panostusten lisäksi Bob ohjasi pääoman allokointistrategiaa, joka on johtanut velkamme merkittävään takaisinmaksuun, jota leimaa tällä neljänneksellä Western Digitalin toinen investointiluokan yritysluokitus. Bobin näkemys auttoi myös meitä navigoimaan COVID-epävarmuudessa ja toteuttamaan muita strategisia muutoksia yrityksessämme, jotta voimme auttaa meitä kasvussa ja arvon luomisessa. Ensi vuosineljänneksellä sinulla on mahdollisuus kuulla Wissamista.

Tiedän, että hän odottaa sitä innolla. Tällä, Peter, aloitetaan Q&A.

Kysymykset ja vastaukset:

Operaattori

Kiitos. [Käyttöohjeet] Ensimmäinen kysymyksemme tulee Aaron Rakersilta ja Wells Fargolta. Ole hyvä mene edeltä.

Aaron Rakers – Wells Fargo Securities – analyytikko

Joo. Kiitos, että otit kysymyksen. Luulen, että haluan sukeltaa ilmeisesti kiintolevyn tuloksiin. Tarkoitan, että matematiikallani näyttää siltä, että kapasiteetin muutos lähellä linjaa on pienentynyt noin korkealla teinillä tai jopa 20 % peräkkäin.

Voitko auttaa erottelemaan suurempien pilviasiakkaidesi vaikutusta, joilla on omat toimitusrajoitteensa suhteessa kommenttiisi oman komponenttisi saatavuudesta? Ja sen lisäksi bruttomarginaali tällä seuraavalla vuosineljänneksellä, tiedän, että viittasit siihen, mutta kuinka paljon COVID-kustannuksia otat huomioon bruttokate-odotuksissa 2–3 prosenttiyksikön laskulla? Kiitos.

David Goeckeler – toimitusjohtaja

OK. Otan sen vastaan. Aaron kiitos kysymyksestä ja kiitos liittymisestä, kuten aina. Joten en usko, että se oli aivan niin alhainen kuin sanoit.

Luulen, että olemme vähän kuin teini-ikäisiä. Iso osa siitä on se, että puhuimme siitä viime vuosineljänneksellä, meillä on yksi erittäin, erittäin suuri asiakas, joka käy läpi omia haasteitaan. Ja nyt meillä on ongelmia oman toimitusketjumme kanssa. Joten sanoisin viimeisellä neljänneksellä, että se oli ensisijaisesti asiakaspuolella.

Ja kun menimme läpi vuosineljänneksen, se alkoi hiipiä omiin komponentteihimme. Ja kun siirrymme seuraavalle vuosineljännekselle, se on paljon enemmän komponenttiongelma, kun muu markkina normalisoituu tai asiakas normalisoituu. COVID-kustannusten osalta huomasit niiden nousevan, ja annan Bobin kommentoida tätä tarkemmin. Mutta terveys-, turvallisuus- ja logistiikkakustannukset jatkavat nousuaan.

Olemme nähneet tämän parin viime vuosineljänneksen aikana, ja nyt näemme komponenttien kustannuksia, jotka ovat lähes lähellä samaa kulutustasoa, kunhan nousevat. Joten ajattelin antaa sinulle jonkinlaisen käsityksen sen koon mitoittamisesta. Mutta Bob, sinä haluat...

Bob Eulau – talousjohtaja

Joo. Voin lisätä hieman yksityiskohtia. Luulen, että raportoimamme COVID-kustannukset, jotka ovat logistiikkakustannukset ja tehtaan kustannukset, jotka liittyvät työntekijöidemme turvallisuuteen, olivat luultavasti huipussaan toisella tilikaudella 70 miljoonaa dollaria. Luulen, että se laskee jonkin verran kolmannella vuosineljänneksellä ja toivottavasti jatkaa laskuaan sieltä.

Logistiikkakustannukset ovat, kuten tiedätte, nousseet nyt luultavasti ainakin kuuden vuosineljänneksen ajan. Asia, joka on erilainen, kun katsomme seuraavaa tai kahta neljännestä, ovat komponenttien kustannukset, ja näemme paljon inflaatiopaineita komponenttien kustannuksiin. Mielestämme ne ovat ohimeneviä, paljon nopeutettuja maksuja, paljon kuluja, jotka liittyvät osien saamiseen, jotta voimme rakentaa ja toimittaa tuotteet. Joten uskon, että se on todella erilaista, kun odotamme seuraavaa neljännestä tai kahta.

David Goeckeler – toimitusjohtaja

Toinen asia, Aaron, päätän sanomalla, että kun odotamme seuraavaa vuosineljännestä, odotamme kiintolevyliiketoiminnassamme kausivaihtelua. Sanoisin aiemmin -- viimeisen vuosineljänneksen puolivälissä, toivoimme onnistuvamme paremmin, koska näimme siellä kysynnän. Mutta on olemassa huomattava määrä täyttämätöntä kysyntää, jota emme vain pysty vastaamaan komponenttien rajoitusten vuoksi. Mutta kaikesta huolimatta uskomme, että olemme palanneet kausiluonteisempaan numeroon.

Aaron Rakers – Wells Fargo Securities – analyytikko

OK. Kiitos.

David Goeckeler – toimitusjohtaja

Varma. Kiitos.

Operaattori

Kiitos. Seuraava kysymyksemme tulee C.J. Muselta Evercoren kanssa. Ole hyvä mene edeltä.

C.J. Muse – Evercore ISI – analyytikko

Joo. Hyvää iltapäivää. Kiitos, että vastasit kysymykseeni. Luulen, että jatkoksi Aaronin kysymykseen, voitko puhua kanssasi, kun odotat, että nämä rajoitukset eivät enää ole vastatuulta? Ja osana korkeampia komponenttikustannuksia, onko olemassa ajankohtaa, jolloin voit - jolloin sopimukset voidaan neuvotella uudelleen ja voit nostaa korkeampia panoskustannuksia hinnoittelussasi?

David Goeckeler – toimitusjohtaja

Joo. Joten on -- ensinnäkin kiitos kysymyksestä ja kiitos liittymisestä jälleen. Siinä kysymyksessä on paljon purettavaa. Sallikaa minun tehdä siitä hieman halki.

Joten komponenttirajoitukset eivät välttämättä ole uusia. Olemme olleet tekemisissä heidän kanssaan pitkään. Luulen, että pandemian alussa pystyimme kelpuuttamaan lisää komponenttitoimittajia ja monipuolistamaan. Ja sitten kun asiat etenivät, teimme aina uudelleen miksauksen ja teimme kaikkemme saadaksemme kaiken irti mahdollisista komponenteista.

Nyt se on vain päässyt siihen pisteeseen, että se on tulossa vieläkin rajoitetummaksi. Ja suoraan sanottuna, hieman enemmän yllätyksiä, että tilaukset, joiden luulimme tulevan, joko viivästyvät tai peruuntuvat. Jatkamme siis työtä sen läpi. Joten sinun kohdallasi on useita dynamiikkaa siihen, miksi se paranee.

Ensinnäkin pysymme hyvin lähellä tavarantoimittajiamme ja työskentelemme luonnollisesti monella tapaa tulevaisuudessa. Ja voimme nähdä, kun käymme läpi vuoden ensimmäisen puoliskon, asiat paranevat. Me myös -- tekniikka menee eteenpäin. Ja joissakin tapauksissa siirrymme vain puolijohdeliiketoiminnan eri solmuihin, joissa on enemmän käytettävyyttä.

Tiedämme siis, että portfolion vaihtuessa asiat vapautuvat. Ja sitten, mitä pidempään se kestää, voimme neuvotella pidempiä sopimuksia ja tarkastella suhdetta kaikkien toimittajiemme kanssa, jotta voimme palata tilanteeseen, jossa meillä on enemmän ennustettavuutta sekä tarjonnan että hinnoittelun puolella. se.

C.J. Muse – Evercore ISI – analyytikko

Siitä on paljon apua. Ja seuraajanani NAND-puolella uskon, että olet historiallisesti puhunut transaktiomarkkinoista eräänlaisena johtavana indikaattorina. Ja niin utelias, kun katsot maaliskuuta, kuinka ajattelet hinnoittelua? Ja tiedän, ettet ohjaa hinnoittelua, mutta utelias on, onko olemassa suurempaa vastatuulta, kuten vai sekoitettuna, kun istut täällä tänään ja harkitset todennäköistä yhdistelmää?

David Goeckeler – toimitusjohtaja

Sanoisin, että hinnoittelu on -- katso, tarkoitan, sanoin sen käsikirjoituksessa. Hinnoittelu on vakiintunut transaktioisemmillä markkinoilla. Luulen, että siinä oli vähän -- Luulen, että alan kerronta, kun otetaan huomioon jotkut meneillään olevat seisokit, kulkisi se läpi välittömästi? Emme ole nähneet sitä. Mutta näimme vakautumisen.

On myös syytä huomata, että suurin osa salkusta hinnoitellaan ennen kuin siirrymme vuosineljännekselle, ja se tapahtui ennen Kiinan sulkemisia. Joten se ei tule näkyviin toiseen neljännekseen tai kahteen. Mutta sanoisin, että näemme lisää vakautta. Luulen, että näkemyksemme on ollut, että näemme paremman hinnoittelun toisella puoliskolla, ja näin se käytännössä menee.

Riippuen joidenkin seisokkien vaikutuksista, se voi hieman siirtyä eteenpäin. Mutta luulen, että pääasiassa sen vaikutukset, mitä olemme nähneet - vaikutus NAND-hinnoitteluun tulee olemaan toisella puoliskolla suotuisampi, mukaan lukien jotkut asiat, joita näemme nyt jopa työkalutoimittajissa, komponenttiongelmat iskevät heitä. Joten seuraamme sitä erittäin tarkasti. Sanoisin juuri nyt, että meillä on vakaampi ympäristö viimeisen kahden, kolmen viikon aikana.

C.J. Muse – Evercore ISI – analyytikko

Kiitos.

David Goeckeler – toimitusjohtaja

Jep. Kiitos.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Joe Moorelta Morgan Stanleyn kanssa. Ole hyvä mene edeltä.

Joe Moore - Morgan Stanley - analyytikko

Loistava. Kiitos. Juuri NAND-kysymyksen jälkeen te olette käyneet läpi tämän BiCS5-siirtymän, ja tiedän, että osassa siitä on tavallaan - kun odotat ohjaimia ja pätevyyksiä, jotka päätyvät niille transaktiomarkkinoille. Missä olet yhdistelmän näkökulmasta? Onko tällä edelleen negatiivinen vaikutus maaliskuun neljänneksellä? Ja näetkö sen jossain vaiheessa kääntyvän, kun alat saada pitoa muilla markkinoilla BiCS5:n avulla?

David Goeckeler – toimitusjohtaja

Joo. Hei, Joe. Kiitos kysymyksestä. Joten vuoden aikana yhdistelmä paranee varmasti BiCS5:ssä.

Se alkaa kaupallisemmilta markkinoilta. Kuluttajat, se on siirretty mobiiliin, se on pelaamiseen. Tällä vuosineljänneksellä alamme kasvattaa asiakkaita ja sitten lisää sitä vuoden aikana. Ja sitten vuoden toisella puoliskolla lisäämme BiCS5:n yrityksen SSD:ksi.

Ja siinä todellakin yhdistyy koko yrityksen SSD-tarina. Tänä vuonna olemme käyneet läpi kaikki pätevyydet. Se on tällä hetkellä BiCS4-materiaalia, jota on saatavilla vähemmän. Ja sitten kun lisäämme sen BiCS5:een läpi vuoden, yhdistelmä paranee koko vuoden ajan.

Joten se on todella tärkeä kohta ja yksi syistä, miksi kun puhumme vuoden 2022 asetuksista, portfolio vahvistuu eteenpäin mentäessä.

Joe Moore - Morgan Stanley - analyytikko

Loistava. Ja sitten NANDissa, en tiedä mainitsitko, koska olen ollut useissa puheluissa, mutta onko sinulla ollut rajoituksia SSD-ohjaimien, sekä kiintolevyn ja virranhallinnan, mikä tahansa muu, mikä rajoittaa liiketoimintaa NAND-puolella ?

David Goeckeler – toimitusjohtaja

Joo. Sanoisin, että NAND - liiketoiminta, jonka jätämme pöydälle NAND-liiketoiminnassa, on korkeampi kuin asemaliiketoiminnassa. Se on merkittävä vetoliiketoiminnassa, luokkaa 100–150 miljoonaa dollaria kolmannella neljänneksellä. Mutta Flash-liiketoiminnassa se on periaatteessa kaksinkertainen.

Joten kyllä, se on ohjaimia, teho-IC:itä, useita eri osia yritysten SSD-levyillä ja myös sulautettuja.

Joe Moore - Morgan Stanley - analyytikko

Loistava. Kiitos.

David Goeckeler – toimitusjohtaja

Varma. Kiitos.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Karl Ackermanilta ja Cowenilta. Ole hyvä mene edeltä.

Karl Ackerman - Cowen and Company - analyytikko

Joo. Kiitos. Kaksi kysymystä, jos saan. On hienoa nähdä BiCS5:n crossover tällä vuosineljänneksellä.

Mutta voitko keskustella BiCS6:n rampauksen ajoituksesta? Pyydän, kun otetaan huomioon suunnitelmasi vähentää kassakäyttöä ja odotuksiasi NAND-kustannusten laskusta. Ja minulla on seuranta, kiitos.

David Goeckeler – toimitusjohtaja

Joten odotamme -- joten ensinnäkin, haluan puhua siitä, kuinka ajattelemme eri solmujen lisäämistä. Tarkoitan, että tärkein asia, jota tarkastelemme, on sen kustannuspuoli. Kustannusluvut ovat siis hyvät jälleen tällä vuosineljänneksellä. Odotamme sen palaavan lähemmäksi 15 miljoonaa dollaria, joista aina puhumme mallintamisesta.

Luulen, että se on ollut sen yläpuolella nyt yhdeksän neljännestä peräkkäin. Silti solmut tuottavat, ja saamme tarvitsemamme kustannukset eteenpäin. Me -- BiCS4 oli meille loistava solmu tuotoissa, ennätystuotoissa. Odotamme BiCS5:n olevan – että BiCS5 on pääomatehokkain solmu, jonka tiimi on koskaan rakentanut.

Ja niin tässä vaiheessa odotamme BiCS6:n olevan FY '23 -ramppityypissä. Meillä on paljon kiitotie BiCS5:ssä.

Karl Ackerman - Cowen and Company - analyytikko

Arvostan sitä, että. Jatkotoimia varten sijoittajat ovat olleet huolissaan siitä, että kanavavarasto on kasvanut muiden kuin yritysten kiintolevyjen ja NAND-markkinoiden vähittäiskaupan alueilla. Olen utelias, onko näin sinun kohdallasi. Se ei näytä siltä, kun otetaan huomioon rajoitukset, joita näet komponenttien näkökulmasta.

Mutta jos voisit vain keskustella näkyvyyden tasosta ja näkemäsi kanavan mainosjakauman määrästä tai sen vähäisyydestä, se olisi erittäin hyödyllistä. Kiitos.

David Goeckeler – toimitusjohtaja

Joo. Mielestäni ei ole mitään huomionarvoista, mikä olisi erityisen poikkeavaa koko salkusta. Puhuimme hieman viimeisellä neljänneksellä normalisoituneista asioista. Joten ei todellakaan ole mitään sanottavaa.

En tiedä Bobia, tuleeko jotain mieleen sinun näkökulmastasi?

Bob Eulau – talousjohtaja

Ei. Luulen, että olemme normaaleissa rajoissa kaikilla alueilla.

Karl Ackerman - Cowen and Company - analyytikko

Kiitos.

David Goeckeler – toimitusjohtaja

Kiitos, Karl.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Mehdi Hosseinilta SIG:n kanssa.

Mehdi Hosseini - Susquehanna International Group - analyytikko

Joo. Kiitos, että vastasit kysymykseeni. Kaksi seurantaa. Haluan palata kiintolevyn toimitusketjun dynamiikkaan.

Ja nyt, tämä - kaksi seurantaa täällä, nyt, kun olet todella vaikuttanut komponenttipulaan, onko se, että jos olisit valmis maksamaan korkeamman palkkion, pystyisitkö todella hankkimaan tarvitsemasi komponentit? Onko se vain pito jatkuu toimitusketjussa vai vain osia ei ole saatavilla, riippumatta siitä, kuinka suuren palkkion olet valmis maksamaan? Ja minulla on seuranta.

David Goeckeler – toimitusjohtaja

No, mielestäni niiden hankkiminen on palkkio. Ja siksi meillä on hyvät sopimukset toimittajiemme kanssa. Joten - mutta kappaleiden hankkiminen on palkkiota. Mutta kuten sanoin, ajoituksessa on vain enemmän vaihtelua, varsinkin siinä, että tilaukset, jotka on tehty monta, monta, monta neljännestä etukäteen, saamme työntöjä.

Luulen, että kysymyksesi on, emmekö vain maksa niistä? Ovatko ne saatavilla? Ja mielestäni se on sekoitus. Tarkoitan, että olemme ehdottomasti -- meidän on ehdottomasti maksettava enemmän saadaksemme tarvitsemamme, ja jotkut osat vain viivästyvät ja -- etenkin myöhemmin suunnittelusyklissä, jossa vaikutuksia on vaikeampi lieventää.

Mehdi Hosseini - Susquehanna International Group - analyytikko

Kiitos. Ja sen jälkeen, kun katson joulukuun vuosineljännestäsi, yksi asiakas vaikutti sinuun, ja nyt se on toimitusketjun ongelma. Tarkoittaako tämä sitä, että meidän pitäisi odottaa askeltoimintoa HDD-toimituksissasi, etenkin syyskuun neljänneksellä, vai onko näiden menetysten ja tulojen palautuminen asteittaista?

David Goeckeler – toimitusjohtaja

Joo. No, katso, puhutaan siitä. Tarkoitan, että olemme palanneet kausiluonteisuuteen, kun lähdemme Q1:een. Meillä on ilmeisesti marginaalivaikutus.

Odotamme liikevaihdon - Q3 olevan tuoton alhaisin tällä alalla. Uskon, että marginaali osuu todennäköisesti pohjaan seuraavalla neljänneksellä, mutta näemme jonkin verran kasvua edelliseen vuosineljännekseen. Voin sanoa, että kun tarkastelemme kalenteria Q2, kalenteri Q3 vuoden loppuun asti, asiakkaidemme kysyntäsignaalit ovat erittäin vahvoja. Joten olettaen, että saamme osat ja kuten sanoin, erityisesti taajuusmuuttajaliiketoiminnassa, portfolion siirtyessä siirrymme eri solmuihin, jotka ovat vapaampia ohjaimien hankinnassa.

Siksi meillä on enemmän luottamusta vuoden toiseen puoliskoon.

Mehdi Hosseini - Susquehanna International Group - analyytikko

Sain sen. Kiitos. Ja Bob, onnea seuraavaan yritykseesi.

Bob Eulau – talousjohtaja

Selvä. Kiitos, Mehdi.

David Goeckeler – toimitusjohtaja

Kiitos, Mehdi.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Toshiya Harilta Goldman Sachsin kanssa. Ole hyvä mene edeltä.

Toshiya Hari – Goldman Sachs – analyytikko

Hyvää iltapäivää. Kiitos paljon, kun otit kysymyksen. Minulla on myös kaksi. Dave, olet kai keskittynyt, oletan, että olet siirtänyt ACD-liiketoimintaasi enemmän eräänlaisesta transaktioliiketoiminnasta sellaiseen, joka on ehkä hieman strategisempaa ja pidemmällä aikavälillä sen suhteen, miten kommunikoit asiakkaidesi kanssa.

Onko edistystä LTA-rintamalla parin viime vuosineljänneksen aikana?

David Goeckeler – toimitusjohtaja

Joo. Uskon, että liiketoiminta muuttuu ehdottomasti. Tarkoitan, että olemme puhuneet tästä pari vuotta. Ja haluan vain esittää sen tavallaan, missä olimme, kun astuimme vuoteen 2021, ja missä olemme, kun astumme vuoteen 2022.

Vuoteen 22 mennessä olemme selvästi -- meillä on selvästi vahva asiakkaiden kysyntä. Tarkoitan, että ensimmäisellä neljänneksellä meillä on enemmän kysyntää kuin pystymme vastaamaan. Meillä on asiakkaita, jotka pyytävät meiltä plussaa. Ja saamme hyviä kysyntäsignaaleja, kun kuljemme läpi vuoden.

LTA-prosentti sinun kohdallasi ovat usean neljänneksen sopimuksia. Alan sanoa vähän tarkemmin. Ajoliiketoiminnassa, kun astuimme vuoteen 21, meillä oli -- tiesimme, että ehkä pieni tai keskinkertainen prosentti eksatavuistamme käy läpi sopimuksia. Ja kun astumme vuoteen 22, se on enemmän kuin kolmasosa salkusta.

Olet siis nähnyt dramaattisen -- olemme nähneet dramaattisen eron siinä, mitä ymmärrämme siitä, kuinka paljon asiakkaamme ottavat, erityisesti suurimpien asiakkaiden, miltä heidän kysyntänsä tulee näyttämään, mihin he sitoutuvat. . Se tietysti auttaa meitä suunnittelemaan, mikä auttaa meitä työstämään hinnoittelua. Joten tilanne on hyvin, hyvin erilainen. Portfolion näkökulmasta kävelimme kalenterivuoteen '21, kun puhuimme energia-avustajan kaupallistamisesta.

Astumme vuoteen 22:ssa kaupallistettuamme energia-avustimen ja saaneet siitä hyötyjä aluetiheyteen, vaan olemme myös käynnistäneet OptiNANDin. Palasimme etujalkaamme 18:lla ja rampasimme sen. Nyt olemme nostamassa 20:tä. Jotain, mistä puhuimme käsikirjoituksessa, joka on kehittynyt vuoden aikana, on se, että näemme nyt paljon enemmän suurasiakkaiden kiinnostusta SMR:ää kohtaan.

Se on asia, johon olemme investoineet monta vuotta. Olemme aina luulleet, että se on hyvää tekniikkaa. OptiNAND auttaa tuottamaan paremman SMR-aseman ja paremman aluetiheyden. Ja odotamme, että vuoden loppuun mennessä meillä on useita pilvititaaneja, jotka ottavat käyttöön SMR:n mittakaavassa.

Liiketoiminnan flash-puolella puhuimme BiCS5:stä ja siitä, missä olemme siellä ja kuinka tämä portfolio vahvistuu vuoden aikana. Ja sitten ajattelen, että kun käymme läpi vuoden 22, olemme vain paremmassa taloudellisessa tilanteessa kuin olimme ennen. - ja kuten puhelussa puhuimme, palaamaan osakkeenomistajien palautuspolitiikkaan, jota odotamme kaikki innolla siirtyessämme vuodelle 23. Joten ehkä hieman laajempi kuin kysymyksesi, anteeksi, mutta me -- aseman LTA:t olemme kasvattaneet merkittävästi prosenttiosuutta eksatavuistamme ja siitä, mihin ne sijoitetaan ympäri vuoden.

Toshiya Hari – Goldman Sachs – analyytikko

Sain sen. Se on erittäin hyödyllistä. Kiitos. Ja sitten jatkotoimenani, Dave, mainitsit vastauksesi lopussa yrityksen osakkeenomistajien tuottoa koskevasta näkökulmasta, että on seuraava tilikausi, mikä on hienoa.

Millaista sisäistä keskustelua syntyy, kun ajattelet osinkoa vastaan osakkeiden takaisinostoa? Ja kun otetaan huomioon kehittyvä makro- ja eräänlainen korkojen tausta, onko mitään muutosta siinä, miten ajattelet ja miten lähestyt pääoman allokointia korkealla tasolla? Kiitos.

David Goeckeler – toimitusjohtaja

Joo. Uskon, että meillä on tästä enemmän sanottavaa, kun pääsemme hieman lähemmäs. Tarkoitan, että yksi asioista, joita aiomme tehdä, on puhua osakkeenomistajillemme ja saada heidän panoksensa tähän kysymykseen, ja sitten meillä on enemmän sanottavaa siitä. Joten en tiedä, onko tämä vielä sisäinen keskustelu, mutta odotamme todella innolla pääsevämme siihen pisteeseen.

Olemme käyttäneet nyt 18 kuukautta maksaessamme reilusti yli 2 miljardin dollarin arvosta velkaa. Meillä on kyky -- olemme tehneet paljon muutoksia salkun toteuttamiseen tuottaaksemme lisää rahaa, ja odotamme innolla saavamme sen takaisin osakkeenomistajillemme.

Toshiya Hari – Goldman Sachs – analyytikko

Kiitos.

David Goeckeler – toimitusjohtaja

Kiitos.

Operaattori

Kiitos. [Käyttöohjeet] Seuraava kysymyksemme tulee Timothy Arcurilta UBS:n kanssa. Ole hyvä mene edeltä.

Jason Park - UBS - analyytikko

Hei. Kiitos paljon. Tämä on Jason Park Tim Arcurille. Minulla on siis vain yksi kysymys.

Kysymykseni koskee kiintolevyä. Joten halusimme vain kysyä, kuinka 20 teratavusi lisääntyy tämän kalenterivuoden aikana. Kuten tiedätte, kilpailijasi antoi väriä tälle viime yönä sanoen, että 20 teratavua on yksi nopeimmista rampeista koskaan. Joten jos voisitte kertoa, miten 18 teratavun ja 20 teratavun ramppisi etenee tänä vuonna, siitä olisi apua.

Kiitos.

David Goeckeler – toimitusjohtaja

Joo. 20 on -- kai sanoisin, että 20 teratavua on nousemassa. Se ei aio ramppia. Se ramppaa.

Tarkoitan, että jos katson viimeisellä vuosineljänneksellä toimitettuja yksiköitä, meillä on jo korkea yksinumeroinen prosentti yksiköistä, jotka menevät ulos 20 teratavulla. Ja kuten sanoin, näemme suurta kiinnostusta, koska meillä on erittäin, hyvin suuria asiakkaita, jotka menevät SMR:ään. Ja niin saat enemmän vastinetta rahoillesi SMR:stä saaduilla voitoilla. Ja OptiNAND on tekniikka, joka tekee siitä entistä tehokkaampaa.

Joten meillä on todella hyvä mieli siitä, missä 20 teratavua on. Meillä on hyvä mieli siitä, missä tekniikka on. Ja uskomme, että siitä tulee erittäin onnistunut ramppi. Jätän asian tähän.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Vijay Rakeshilta Mizuhon kanssa. Ole hyvä mene edeltä.

Vijay Rakesh - Mizuho Securities - analyytikko

Hei Dave ja Bob. Tässä vain kysymys. Luulen, että maaliskuun vuosineljänneksen flash-oppaassasi puhuit siitä, että hinta saattaa olla hieman - hinnoittelusta tulee hieman pehmeämpi. Mietin, yhdistelmän pitäisi olla positiivisempi teille, eikö, koska mobiilit luultavasti tulevat käyttöön ja sinulla on parempi sekoitus, se voi olla vähittäiskauppa ja yritys jne.

Joten ihmettelin, miksi marginaalit eivät olisi vakaampia flash-puolella maaliskuun neljänneksellä. Luulen myös, että mainitsit komponenttien kustannusinflaation. Mietin, onko tämä todellisia komponenttikustannuksia vai logistiikkakustannuksia, vai mikä oli komponenttien kustannusten inflaatio? Kiitos.

David Goeckeler – toimitusjohtaja

Toisessa tapauksessa se on komponenttien todellinen hinta. Kuten toimittajien kustannusyhdistelmä on eri asia. Tarkoitan ilmeisesti, että kiekot ovat nousussa. Mutta meille se on vain itse komponentin hinta.

Miksauskysymykseesi, kyllä, sekoitus paranee eteenpäin, koska menemme enemmän BiCS5:een ja muihin portfolion osiin. Luulen, että sanon komponenttien vaikutuksen portfolioon -- tarkoitan, että yksi niistä paikoista, joissa komponenttien vaikutus flashiin osuu salkkuun, on yrityksen kiintolevylle, mikä on --

Peter Andrew – johtaja, sijoittajasuhteet

Enterprise SSD.

David Goeckeler – toimitusjohtaja

Enterprise SSD. Kiitos, Peter. Enterprise SSD. Joten joka tapauksessa komponenttien vaikutus salkkuun on -- komponenttipulan vaikutus salkkuun on myös osa yhtälöä siellä.

Vijay Rakesh - Mizuho Securities - analyytikko

Sain sen. Kiitos.

David Goeckeler – toimitusjohtaja

Kiitos.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Tom O'Malleyltä Barclaysin kanssa. Ole hyvä mene edeltä.

Tom O'Malley - Barclays - analyytikko

Hei. Hyvää iltapäivää, kaverit, ja kiitos, että vastasit kysymykseeni. Minulla oli juuri kaksi kiintolevyasioita. Yksi, mielestäni, David, olet puhunut kausiluonteisuudesta tai kausiluonteisemmasta marssista.

Olet selvästikin nähnyt viimeisen kahden vuoden aikana marsseja, jotka luokittelisin vähemmän kausiluonteisiksi. Voisitko muistuttaa meitä siitä, miltä kausiluonteisuus perinteisesti näyttää kyseisessä liiketoiminnassa? Ja sitten toinen on se, että puhuit bruttomarginaaleista kahden seuraavan vuosineljänneksen aikana, mikä laskee 200 peruspistettä 300 peruspisteeseen kiintolevyliiketoiminnassa. Voitko antaa meille mitään väriä poljinnopeudelle? Näetkö jyrkän pudotuksen maaliskuussa ja tasoittumista kesäkuussa, vai onko se askelfunktio molemmille vuosineljänneksille? Kiitos.

David Goeckeler – toimitusjohtaja

Ensimmäinen kysymys-

Bob Eulau – talousjohtaja

Oli kausiluonteisuuden varassa.

David Goeckeler – toimitusjohtaja

Aivan, kausiluonteisuus, noin 4%, eikö?

Bob Eulau – talousjohtaja

Yrityksen kokonaisuutena, kyllä, yleensä noin 4 % laskua maaliskuun neljänneksellä.

David Goeckeler – toimitusjohtaja

Ja sitten, Bob, haluatko kommentoida bruttomarginaalia, miltä se näyttää...

Peter Andrew – johtaja, sijoittajasuhteet

HDD.

David Goeckeler – toimitusjohtaja

Kiintolevyn verotuksessa Q3, verotuksessa Q4?

Bob Eulau – talousjohtaja

Joo. No, kuten mainitsin, meillä on tällä hetkellä kaksi suurta vastatuulta. Se, joka meillä on ollut jo jonkin aikaa, eli COVID-kustannukset, ja toivomme, että ne saavuttivat huippunsa joulukuun neljänneksellä. Uskomme, että ne saavuttivat huippunsa joulukuun neljänneksellä noin 70 miljoonassa dollarissa, ja se laskee jonkin verran sieltä.

Logistiikkakustannukset ovat olleet jatkuvia jo jonkin aikaa. Joten uskon, että se todella johtuu siitä, kun näemme enemmän matkustajaliikennettä Aasiasta, mikä voi saada rahtihinnat alas. Tämä on yksi vastatuuli, joka meillä on edelleen. Ja sitten komponenttikustannuksiin, tarkoitan sitä - odotamme todella niiden jatkuvan viimeisen neljänneksen ajan.

Ja odotamme niiden paranevan vuoden aikana, kuten Dave mainitsi, kun jotkut ohjaimista pääsevät eri solmuihin ja voimme nähdä enemmän tarjontaa saatavilla. Mutta uskon, että meillä on edelleen haasteita viimeisellä neljänneksellä.

Tom O'Malley - Barclays - analyytikko

Kiitos väristä.

Bob Eulau – talousjohtaja

Varma.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Jim Suvalta Citigroupin kanssa. Ole hyvä mene edeltä.

Jim Suva – Citi – analyytikko

Kiitos. Kysymys luultavasti Bobille, mutta kun puhut noista COVID-kustannusten huipuista, sanoit mielestäni joulukuun vuosineljänneksen huippunsa. Voivatko ne irrota melko nopeasti, jos COVID-pandemia päätyy kevään ja kesän ikään kuin katoamaan ja kriittinen massa ihmisiä voittamaan sen? Olen vain utelias siitä, kuinka nopeasti ne voivat mennä pois, vai onko se liian optimistista ajatella, että ne voisivat mennä pois, toivottavasti yhtä nopeasti kuin lämpimät lämpötilat tulevat?

Bob Eulau – talousjohtaja

Joo. Tarkoitan, että - kuten mainitsin, todellinen kuljettaja on se, että Aasiasta tulee tällä hetkellä hyvin vähän matkustajaliikennettä. Ja niinpä noilla lennoilla on paljon rahtia normaaleina aikoina. Joten ilmeisesti näemme hyviä merkkejä.

Monet maat alkavat avautua ja sanovat avautuvansa keväällä. Sitten sinun täytyy nähdä matkustajien palaavan takaisin ja sitten tietysti sinun on neuvoteltava liikenteenharjoittajien kanssa ja katsottava, että hinnat laskevat. Joten en tiedä, että se tulee olemaan erittäin nopea, mutta luulen, että se laskee vuoden kuluessa.

Jim Suva – Citi – analyytikko

Loistava. Kiitos paljon.

Bob Eulau – talousjohtaja

Varma.

David Goeckeler – toimitusjohtaja

Kiitos, Jim.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Steven Foxilta Fox Advisorsin kanssa. Ole hyvä mene edeltä.

Steven Fox - Fox Advisors - analyytikko

Hei. Ihan perusjuttu minulta. Ymmärrän, kuinka erilaiset ohjainpuolen solmut voivat auttaa, ja jotkut asiat eivät ole sinun hallinnassasi rahtikulujen suhteen, kuten juuri mainitsit. Mutta minä vain kamppailen - ajatuksen kanssa, että muutaman neljänneksen kuluttua tunnet, että jotkut näistä toimitusketjun ongelmista ovat paremmin hallittavissa.

Onko teillä jotain muuta hallitaksenne omaa kohtaloanne, mikä tekee siitä hieman erilaisen näkemyksenne suhteen, vaikkapa syyskuulle tai joulukuulle? Ja Bob, onnittelut, ja arvostan aina yhteistyötä kanssasi. Kiitos.

David Goeckeler – toimitusjohtaja

Joo. Joten mielestäni teemme kaikkemme. Tarkoitan, että olemme -- tarkoitan, että pyrimme aina monipuolistamaan toimitusketjuamme, erityisesti tällaisessa ympäristössä. Pysymme hyvin lähellä toimittajiamme ymmärtääksemme tarkalleen, että he ymmärtävät, mitä tarvitsemme, ja ymmärrämme, mitä he voivat tarjota.

Kuten sanoin, siinä on viime aikoina ollut enemmän vaihtelua. Kaksinkertaistamme ponnistelumme päästäksemme lähelle sitä. Ja luulen, että kun katsomme - suunnittelemme monia, monia neljänneksiä tulevaisuudessa. Ja kun katsomme missä olemme, voimme olla paremmassa asemassa, jos saamme sieltä yllätykset, joiden uskomme paranevan, kun useampi solmu alkaa vapautua. .

Ja kuten sanoin, on joitain suuria ongelmia. Kun vierität portfoliota eteenpäin, muutat tuotteen pommia, mikä antaa sinulle erilaisen joukon käyttämiäsi komponentteja. Joten kun katsot tuota suunnittelua, se antaa meille luottamusta toiselle puoliajalle.

Steven Fox - Fox Advisors - analyytikko

Se on todella hyödyllistä. Kiitos paljon.

Bob Eulau – talousjohtaja

Ja kiitos, Steve. Arvosta kommenttejasi.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Ananda Baruahilta Loop Capitalin kanssa. Ole hyvä mene edeltä.

Ananda Baruah - Loop Capital - analyytikko

Hei, hyvää iltapäivää kaverit, ja kiitos, että otitte kysymyksen. Ja Bob, kyllä, todella nautti työskentelystä kanssasi.

Bob Eulau – talousjohtaja

Kiitos.

Ananda Baruah - Loop Capital - analyytikko

Joo. Kysymykseni taitaa olla 20 teratavua. Kaverit, haittaavatko komponenttien rajoitukset rampin nopeutta läpi vuoden? Ja uskon, että menneisyydessä olit puhunut ehkä 20 TB:n risteytyksen saavuttamisesta joskus vuoden puolivälissä, ja onko näin edelleen? Kiitos paljon.

David Goeckeler – toimitusjohtaja

Joo. Komponenttitilanne on parempi 20:llä, tarkoitan, että se on ehkä parempi tapa sanoa, mitä sanoin aiemmin. Mutta -- tarkoitan siis, että tässä vaiheessa ei ole mitään estettä sille etenemissuunnitelmalle, eikö niin, ja tuolle rampille. Kohtaamme ongelmia 18-vuotiaiden ohjaimien kohdalla, koska siellä on tällä hetkellä 75–80 prosenttia portfoliosta, ja se on asiakkaiden käyttöönoton makea paikka.

Joten luulen, että kun siirrymme läpi vuoden ja siirrymme 20:een, tarkoitan, että saamme asioita vapautumaan. Tulemme lähemmäs toimittajiamme ja saamme lisää kapasiteettia myös nykyisiin tuotteisiin. Mutta kun kuljemme eteenpäin, meillä on myös muita dynamiikkaa, joka auttaa meitä.

Ananda Baruah - Loop Capital - analyytikko

Se on erittäin hyödyllistä. OK. Loistava. Kiitos.

Operaattori

Kiitos. Seuraava kysymyksemme tulee Srini Pajjurilta SMBC Nikko Securitiesin kanssa. Ole hyvä mene edeltä.

Srini Pajjuri -- SMBC Nikko Securities -- Analyytikko

Kiitos. Vain jatkoa yhdelle edellisistä kysymyksistä, luulisin asioiden kustannuspuolta. Ilmeisesti osa kustannuksista on tilapäisiä toimitusketjun osalta. Mutta ei ole mikään salaisuus, että puolijohteiden hinnoittelu, IC-hinnoittelu, on noussut, ehkä pysyvästi.

Joten olen vain utelias, Dave, kun puhut asiakkaillesi, millaisia keskusteluja sinulla on asiakkaidesi kanssa? Ja yritän ymmärtää kykyäsi selviytyä joistakin näistä pysyvistä kustannusten nousuista, kun käymme läpi muutaman seuraavan vuosineljänneksen.

David Goeckeler – toimitusjohtaja

Joo. Joten työskentelemme – tarkoitan, että tämä palaa keskusteluun, jota käymme aiemmin usean vuosineljänneksen sopimuksista. Tarkoitan, että olemme työskennelleet asiakkaidemme kanssa melko paljon sen suhteen, miltä heidän tulevaisuutensa näyttää ja mitä he suunnittelevat. Se antaa meille enemmän varmuutta prosessiin.

Ja suoraan sanottuna, se on auttanut vakauttamaan hinnoittelua tässä ympäristössä. Tarkoitan -- ensimmäinen asia on olla mahdollisimman lähellä asiakkaitamme ja vähentää näitä kustannuksia pysymällä heidän kanssaan. Jos se menee siihen pisteeseen, jossa on -- uskomme, että ne tulevat olemaan pitkällä aikavälillä, niin tietysti alan talouden on nollattava, jotta jatkuvat investoinnit ajavat eksatavun kasvua. Joten se on vähän siitä, kuinka ajattelemme sitä juuri nyt.

Se on -- näemme niiden laantuvan, kun toimitusketju löystyy ja viemme tekniikkaa eteenpäin. Jos laskelmamme on väärä, tarkastelemme kaikkia muita vipuja, joita meillä on alalla.

Srini Pajjuri -- SMBC Nikko Securities -- Analyytikko

Sain sen. Ja Bob, kiitos kaikesta avustasi ja onnea.

Bob Eulau – talousjohtaja

Kiitos. Arvostan sitä, Srini.

Operaattori

Ja viimeinen kysymyksemme tulee Nik Todorovilta Longbow Researchin kanssa. Ole hyvä mene edeltä.

Nik Todorov – Longbow Research – analyytikko

Joo. Kiitos, että puristit minua ja kiitos kysymyksen ottamisesta. Puhuimme HDD-puolen LTA:ista. Ihmettelen, mikä on asiakkaiden halu tehdä LTA:ita NAND-puolella, erityisesti yritysten SSD-liiketoiminnassa ja kenties asiakkaan SSD-puolella, koska tarjonta vaikuttaa selvästi?

David Goeckeler – toimitusjohtaja

Sanoisin -- tarkoitan, että LTA:t ovat ehdottomasti NAND-markkinoiden rutiini tapa toimia OEM-valmistajien ja kaikkien jatkuvasti ostavien kanssa. Se on siis ollut osa markkinoita jo pitkään. Luulen, että se on -- lainaamme joitain noista ideoista ja siirrymme ajoliiketoimintaan. Puhuin jälleen aiemmin siitä, miksi olen varmempi vuonna 22, kun kävelemme vuoteen ja kuljemme eteenpäin.

NAND-puolella myös LTA-salkun prosenttiosuus on noussut. Tarkoitan, kun astuimme viime vuoteen, se oli ohi - se oli jo yli puolet salkusta. Kävelemme tähän vuoteen, se on enemmän kuin kaksi kolmasosaa. Ja huomaa, että meillä on suuri osa portfoliostamme kanavan kuluttajamarkkinoilla.

Nämä eivät siis ole asioita, joissa ajattelet usean vuosineljänneksen sopimuksia asiakkaidesi kanssa. Mutta NAND-markkinoilla liiketoiminta tapahtuu vain neuvottelemalla eri tuotteiden osuus asiakkaiden kanssa ja sitten tietysti neljännesvuosittain neuvottelemalla hinta tämän osakekuoren sisällä. Ja sitten on aina mahdollisuus nousuun tämän osakemäärän lisäksi. Ja näemme melkoisen määrän sitä juuri nyt NAND-liiketoiminnassa.

Meille PC-asiakkaille tulee paljon asiakkaita, yritys-SSD-asiakkaita, jotka etsivät NAND:sta käännekohtaa. Joten se -- jälleen kerran, se tekee meistä optimistisia. Kun puhumme vahvoista kysynnän signaaleista, se on yksi niistä, joka antaa meille luottamusta vuodelle. Hoidamme komponenttiongelmat.

Ja meillä on erittäin hyvä mieli siitä, missä tiekartta on, missä on tämän taustalla oleva tekniikka. Meillä on hyvä mieli asiakassuhteista ja kysyntäsignaaleista. Ja jälleen kerran, kaiken päätteeksi käytimme puolitoista vuotta saadaksemme yrityksen paljon vahvemmalle taloudelliselle asemalle. Ja odotamme innolla, että pääsemme takaisin osakkeenomistajien palautuspolitiikkaan.

Joten -- mutta jälleen kerran, tiivistääkseni kysymyksesi, LTA:t ovat paljon, paljon yleisempiä NAND-liiketoiminnassa.

Nik Todorov – Longbow Research – analyytikko

Sain sen. Kiitos.

David Goeckeler – toimitusjohtaja

Kiitos. Selvä. Onko se siinä, Peter?

Peter Andrew – johtaja, sijoittajasuhteet

Jep.

David Goeckeler – toimitusjohtaja

Selvä. Kiitos. Katsokaa kaikki, arvostamme todella, että liityit joukkoomme tänään. Puhumme koko vuosineljänneksen ajan, ja odotamme innolla osallistumista.

Kiitos paljon.

Bob Eulau – talousjohtaja

Kiitos kaikki.

Operaattori

[Operaattorin kirjautuminen]

Kesto: 62 minuuttia

Puhelun osallistujat:

Peter Andrew – johtaja, sijoittajasuhteet

David Goeckeler – toimitusjohtaja

Bob Eulau – talousjohtaja

Aaron Rakers – Wells Fargo Securities – analyytikko

C.J. Muse – Evercore ISI – analyytikko

Joe Moore - Morgan Stanley - analyytikko

Karl Ackerman - Cowen and Company - analyytikko

Mehdi Hosseini - Susquehanna International Group - analyytikko

Toshiya Hari – Goldman Sachs – analyytikko

Jason Park - UBS - analyytikko

Vijay Rakesh - Mizuho Securities - analyytikko

Tom O'Malley - Barclays - analyytikko

Jim Suva – Citi – analyytikko

Steven Fox - Fox Advisors - analyytikko

Ananda Baruah - Loop Capital - analyytikko

Srini Pajjuri -- SMBC Nikko Securities -- Analyytikko

Nik Todorov – Longbow Research – analyytikko

Lisää WDC-analyysiä

Kaikki tulot lasketaan transkriptioista