Fuente de la imagen: The Motley Fool.

Huntington Ingalls Industries, inc (NYSE:HII) Llamada de resultados del tercer trimestre de 20215 de noviembre de 2021, 2:00 p.m. hora del Este

Contenido:

Comentarios preparados:

Operador

Ladies and gentlemen, thank you for standing by, and welcome to the Third Quarter 2021 Huntington Ingalls Industries Earnings Conference Call. [Operador Instructions]

Ahora me gustaría pasar la llamada a Dwayne Blake, Vicepresidente de Relaciones con Inversionistas. Sr. Blake, puede comenzar.

Dwayne B. Blake -- Vicepresidente Corporativo de Relaciones con Inversionistas

Gracias. Buenos días y bienvenidos a la teleconferencia sobre los resultados del tercer trimestre de 2021 de Huntington Ingalls Industries. Con nosotros hoy están Mike Petters, presidente y director ejecutivo; Chris Kastner, vicepresidente ejecutivo y director de operaciones; y Tom Stiehle, vicepresidente ejecutivo y director financiero.

Como recordatorio, las declaraciones hechas en la llamada de hoy que no son hechos históricos se consideran declaraciones prospectivas y se realizan de conformidad con las disposiciones de puerto seguro de la ley federal de valores. Los resultados reales pueden diferir. Consulte nuestras presentaciones ante la SEC para obtener una descripción de algunos de los factores que pueden causar que los resultados reales varíen materialmente de los resultados anticipados.

Además, en los comentarios de hoy, Mike, Chris y Tom se referirán a ciertas medidas no GAAP. Las conciliaciones de estas métricas con las medidas GAAP comparables se incluyen en el apéndice de nuestra presentación de ganancias que se publica en nuestro sitio web. Planeamos abordar las diapositivas de presentación publicadas durante la llamada para complementar nuestros comentarios. Acceda a nuestro sitio web en huntingtoningalls.com y haga clic en el enlace Relaciones con inversores para ver la presentación, así como nuestro comunicado de ganancias.

Dicho esto, pasaré la llamada a nuestro presidente y director ejecutivo, Mike Petters. ¿Miguel?

Mike Petters, presidente y director ejecutivo

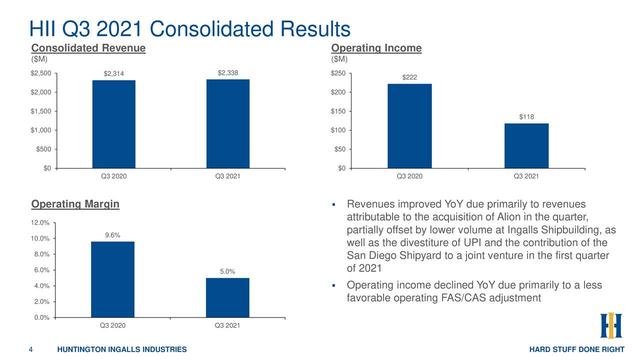

Gracias, Dwayne. Buenos días a todos, y gracias por acompañarnos en la llamada de hoy. Esta mañana, publicamos los resultados financieros del tercer trimestre de 2021 que incluyeron otro trimestre de ejecución constante del programa de construcción naval. Permítanme compartir algunos aspectos destacados del trimestre a partir de la diapositiva tres de la presentación. Las ventas de $2300 millones aumentaron un 1 % con respecto al tercer trimestre de 2020 y las utilidades por acción diluidas fueron de $3,65, una disminución con respecto a los $5,45 del tercer trimestre de 2020. Las adjudicaciones de nuevos contratos durante el trimestre fueron de aproximadamente $600 millones, lo que resultó en una cartera de pedidos de aproximadamente $50 mil millones en el tercer trimestre de 2020. final del trimestre, de los cuales se financian aproximadamente $ 24 mil millones.

Cambio a actividades en Washington. El gobierno federal comenzó el nuevo año fiscal bajo una resolución continua, que financia las operaciones del gobierno hasta el 3 de diciembre. Ahora continuamos instando al Congreso a proceder de manera expedita y seguimos siendo optimistas de que las asignaciones de defensa y los procesos de autorización se completarán en los próximos meses. A medida que los proyectos de ley avanzaron en ambas cámaras del Congreso, seguimos viendo el apoyo bipartidista a nuestros programas reflejado en las asignaciones de defensa y los proyectos de ley de autorización en la Cámara y el Senado. Nos complace que los cuatro comités de supervisión de defensa hayan mostrado un fuerte apoyo a la construcción naval para incluir la adición de un segundo destructor de la clase Arleigh Burke, que es una Marina, una de las principales prioridades de la Marina para el año fiscal 2022.

Los proyectos de ley de asignaciones también incluyen lenguaje en apoyo de un contrato de adquisición plurianual de seguimiento DDG 51 en el año fiscal '23. Entonces, mientras me preparo para cerrar, permítanme darles una actualización rápida sobre COVID-19. Continuamos trabajando con nuestros clientes para satisfacer el requisito de que los contratistas federales vacunen a su fuerza laboral contra el COVID-19 antes del 8 de diciembre de 2021. En HII, seguimos comprometidos con promover y proteger la salud y la seguridad de nuestros empleados, sus familias y sus comunidades y continuar sirviendo a nuestros clientes y los intereses vitales de seguridad nacional de nuestro país sin interrupción como un contribuyente esencial a la infraestructura crítica de la nación.

Vemos a nuestra fuerza laboral de aproximadamente 44,000 empleados como socios críticos en este esfuerzo y continuamos ayudando a nuestros empleados no vacunados a cumplir con este requisito de la manera más segura y eficiente posible. Continuaremos evaluando cómo el mandato de la vacuna y la variante delta afectan nuestra fuerza laboral, así como la disponibilidad de material de nuestra cadena de suministro y esperamos tener más para compartir durante la llamada de ganancias del cuarto trimestre en febrero. Y, por último, permítanme resumir lo que ha hecho HII desde la perspectiva de la configuración de la cartera en los últimos 20 meses. En resumen, hemos hecho exactamente lo que dijimos que haríamos durante nuestro Día del Inversor de febrero de 2020.

Primero, hemos posicionado el negocio de Soluciones Técnicas en mercados en crecimiento que respaldan los requisitos en constante evolución de nuestros clientes. Y segundo, hemos demostrado la flexibilidad financiera para buscar estas oportunidades críticas de crecimiento mientras mantenemos nuestras calificaciones crediticias de grado de inversión y continuamos devolviendo capital a los accionistas. Tras el cierre de la transacción de Alion durante el trimestre, nuestro equipo está enfocado en una integración exitosa para producir los rendimientos financieros que esperamos. También nos estamos asegurando de que nuestros programas principales de construcción naval estén logrando hitos de producción clave para generar un fuerte flujo de caja libre, lo que permitirá desapalancarse del balance mientras continúa devolviendo capital a los accionistas a través de dividendos y recompras de acciones. Creemos firmemente que estos son los pasos adecuados para generar un valor significativo y sostenible a largo plazo para nuestros accionistas, nuestros clientes y nuestros empleados.

Y ahora pasaré la llamada a Chris para algunos comentarios sobre las operaciones. ¿Cris?

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Gracias, Mike, y buenos días a todos. Estoy muy complacido de informar otro trimestre operativo sólido. Con eso, permítanme compartir algunos aspectos destacados. En Ingalls, permítanme primero proporcionar una breve actualización sobre las adjudicaciones de contratos pendientes de LHA 9, LPD 32 y 33. Todavía creemos que una adquisición conjunta de estos barcos de importancia crítica es el método de adquisición más rentable y nos complace que la La Marina y el Congreso han protegido los horarios de los barcos con un contrato para material de larga distancia en LHA nueve, junto con el apoyo continuo para LPD 32 y 33. Cambiando al estado del programa. LHA Eight Bougainville continúa logrando un rendimiento de costo y cronograma en línea con nuestras expectativas mientras avanza constantemente a través de las fases de construcción estructural y equipamiento inicial.

En el programa DDG, el equipo completó con éxito las pruebas de aceptación del destructor de misiles guiados DDG 121 Frank E. Petersen Jr. y espera entregar el barco a la Armada a fines de este año. Además, los DDG 123 y 125 continúan en camino para completar las pruebas en el mar el próximo año según lo planeado. En el programa LPD, LPD 28 Fort Lauderdale fue bautizado en agosto. Este barco sigue en camino de completar las pruebas en el mar durante el cuarto trimestre con la entrega a la Marina prevista para el primer trimestre del próximo año. En Newport News, CVN 79 Kennedy tiene aproximadamente un 84% de avance y el enfoque permanece en la finalización del compartimiento y los hitos clave de la planta de propulsión inicial.

Con respecto a la definición de la modificación del contrato de entrega monofásica, hemos llegado a un acuerdo sobre los impactos de costo y cronograma con la Marina y esperamos ejecutar la modificación del contrato a fines de este año o principios del próximo. En el programa RCOH, el CVN 73 USS George Washington continúa logrando hitos clave en la planta de propulsión y tiene aproximadamente un 92 % de avance. En CVN 78, el USS Gerald R. Ford regresó a Newport News en agosto para comenzar una disponibilidad incremental planificada luego de completar con éxito las pruebas de choque de todo el barco. En el programa VCS, el SSN 794 Montana sigue en camino para su entrega a la Marina a finales de este año.

Y el hito de flotación del SSN 796 New Jersey se ha trasladado a principios del próximo año para garantizar que logremos la secuencia de construcción óptima desde la flotación hasta la entrega, prevista para 2022. Y finalmente, en el programa de apoyo a la flota submarina, SSN 725 Helena, sigue en camino para volver a ser entregado a la Marina a finales de este año. En Technical Solutions, la transacción de Alion se cerró a mediados de agosto y el equipo anunció nuevos grupos comerciales y nombramientos ejecutivos que se alinean directamente con el enfoque estratégico que hemos articulado anteriormente. Esperamos que este equipo tan talentoso ejecute una integración exitosa de Alion y brinde soluciones de seguridad nacional incomparables a nuestros clientes mientras hace crecer el negocio y produce retornos en línea con nuestras expectativas. Los retrasos en la adjudicación de contratos en nuestro negocio no tripulado para nuevos programas críticos siguen siendo un tema pendiente. Esperamos que esto se resuelva a finales de año, pero parece que estos premios no serán probables hasta principios o mediados de 2022.

Ahora pasaré la llamada a Tom para algunos comentarios sobre las finanzas. ¿Tomás?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Gracias, Chris, y buenos días. Hoy, revisaré brevemente nuestros resultados del tercer trimestre y proporcionaré una actualización de nuestra perspectiva para 2021. Para obtener más detalles sobre los resultados del segmento, consulte el comunicado de ganancias emitido esta mañana y publicado en nuestro sitio web. Comenzando con nuestros resultados consolidados en la diapositiva cuatro de la presentación, nuestros ingresos del tercer trimestre de $2.3 mil millones aumentaron aproximadamente un 1 % en comparación con el mismo período del año pasado. Esto se debe al crecimiento de Technical Solutions impulsado por la adquisición de Alion, que se vio compensado en gran medida por una disminución de los ingresos en Ingalls, principalmente debido a menores volúmenes en los programas NSC, DDG y LHA.

Los ingresos operativos del segmento para el trimestre de $163 millones aumentaron $1 millón en comparación con el tercer trimestre de 2020. Y el margen operativo del segmento del 7 % estuvo en línea con los resultados del período del año anterior. Los ingresos operativos del trimestre de $118 millones disminuyeron $104 millones con respecto al tercer trimestre de 2020, y el margen operativo del 5 % disminuyó 455 puntos básicos. Estas disminuciones se debieron casi en su totalidad a un ajuste operativo FAS/CAS menos favorable en comparación con el período del año anterior. La tasa impositiva en el trimestre fue un 4,3 % negativo en comparación con el 1,8 % en el tercer trimestre de 2020. La disminución en la tasa impositiva se debió principalmente a créditos fiscales adicionales por investigación y desarrollo para los años fiscales 2016 a 2020 registrados en el tercer trimestre de 2021.

Las ganancias netas en el trimestre fueron de $147 millones en comparación con $222 millones en el tercer trimestre de 2020. Las ganancias diluidas por acción en el trimestre fueron de $3,65 en comparación con $5,45 en el período del año anterior. Los resultados del tercer trimestre de 2021 incluyen aproximadamente $15 millones de gastos de transacciones antes de impuestos no recurrentes relacionados con la adquisición de Alion. Excluyendo los impactos de las pensiones, las ganancias diluidas por acción en el trimestre fueron de $3,58 en comparación con $3,73 por acción en el tercer trimestre de 2020. Volviendo a la diapositiva cinco. El efectivo de las operaciones fue de $350 millones en el trimestre y los gastos de capital netos fueron de $73 millones o el 3,1 % de los ingresos, lo que resultó en un flujo de caja libre de $277 millones.

Esto se compara con el efectivo de las operaciones de $222 millones y los $62 millones de gastos de capital netos o el flujo de caja libre de $160 millones en el período del año anterior. Las contribuciones en efectivo a nuestros planes de pensión y otros beneficios posteriores al retiro fueron de $10 millones en el trimestre, principalmente relacionados con los beneficios posteriores al retiro. Durante el tercer trimestre, pagamos dividendos de $1,14 por acción o $46 millones. Nuestra Junta Directiva aprobó recientemente un aumento del 3,5% en nuestro dividendo trimestral a $1,18 por acción, y esto entrará en vigencia en el cuarto trimestre de este año. También recompramos aproximadamente 83,000 acciones durante el trimestre a un costo total de aproximadamente $17 millones.

Pasando a la diapositiva seis. Los ingresos de Ingalls en el trimestre de $ 628 millones disminuyeron $ 47 millones o 7 % con respecto al mismo período del año pasado, impulsados principalmente por menores ingresos en los programas NSE, DDG y LHA. Ingreso operativo de Ingalls de $62 millones y un margen del 9,9 % en el trimestre en comparación con un ingreso operativo de $62 millones y un margen del 9,2 % en el tercer trimestre de 2020. La mejora del margen operativo fue impulsada por un incentivo en el programa DDG y una jubilación de mayor riesgo para el programa LPD, parcialmente compensado por la jubilación de menor riesgo en el programa NSC. Volviendo a la diapositiva siete. Los ingresos de Newport News de aproximadamente $ 1.4 mil millones en el trimestre disminuyeron $ 4 millones o menos del 1% con respecto al mismo período del año pasado, impulsados por menores ingresos en servicios de apoyo nuclear naval parcialmente compensados por mayores ingresos en submarinos y portaaviones.

Los ingresos por servicios de apoyo nuclear naval disminuyeron principalmente como resultado de menores volúmenes en servicios de apoyo a flotas de submarinos y servicios de mantenimiento de instalaciones parcialmente compensados por mayores volúmenes en servicios de apoyo a flotas de portaaviones. Los ingresos por submarinos aumentaron debido a mayores volúmenes en los barcos del Bloque V del programa de submarinos de clase Virginia, y los servicios de apoyo submarino y el programa de submarinos de clase Columbia, parcialmente compensados por menores volúmenes en los barcos del Bloque IV del programa de submarinos de clase Virginia. Los ingresos de portaaviones aumentaron principalmente como resultado de mayores volúmenes en el RCOH del USS John C. Stennis CVN 74 y la construcción de Doris Miller CVN 81 y Enterprise CVN 80, parcialmente compensados por menores volúmenes en el RCOH del USS George Washington CVN 73 y la construcción de John F. Kennedy CVN 79.

Los ingresos operativos de Newport News de $88 millones y un margen del 6,5 % en el trimestre se comparan con los ingresos operativos de $79 millones y un margen del 5,8 % en el tercer trimestre de 2020. La mejora se debió principalmente a un retiro de mayor riesgo en el RCOH del USS George Los barcos Washington CVN 73 y Block IV del programa VCS, parcialmente compensados por el retiro de menor riesgo en los servicios de apoyo nuclear naval. Ahora a Soluciones Técnicas en la diapositiva ocho de la presentación. Los ingresos de Soluciones Técnicas de $394 millones en el trimestre aumentaron un 23 % con respecto al mismo período del año pasado, principalmente debido a los ingresos atribuibles a la adquisición de Alion a mediados de agosto, parcialmente compensados por la venta de nuestro negocio de petróleo y gas y la contribución de San Astillero Diego a una empresa conjunta en el primer trimestre de este año.

La adquisición de Alion se cerró el 19 de agosto y los resultados del tercer trimestre incluyeron aproximadamente $163 millones de ingresos atribuibles a Alion. Los ingresos operativos de Technical Solutions de $13 millones y el margen operativo del 3,3 % en el trimestre se comparan con los ingresos operativos de $21 millones y el margen operativo del 6,6 % en el tercer trimestre de 2020. Estas disminuciones se debieron principalmente a la inclusión de aproximadamente $8 millones de La amortización intangible de la compra relacionada con Alion, así como un menor rendimiento en Defensa y Soluciones Federales, la venta de nuestro negocio de petróleo y gas y la contribución del astillero de San Diego a una empresa conjunta que mencioné anteriormente.

Los resultados del tercer trimestre de 2021 incluyen aproximadamente $4 millones de ingresos operativos atribuibles a Alion. El EBITDA de Soluciones Técnicas del tercer trimestre fue de aproximadamente $30.3 millones o un margen EBITDA de 7.7%. Pasando a la diapositiva nueve de la presentación. Hemos actualizado nuestra perspectiva para los beneficios de pensión y posteriores a la jubilación para 2021 y 2022. Para 2022, ahora se proyecta que FAS sea un beneficio en lugar de un gasto, principalmente debido a los mayores rendimientos de los activos. En consecuencia, el ajuste de FAS/CAS ha aumentado con respecto a la perspectiva anterior y ahora se proyecta en un total de $52 millones en 2022. Recuerde que las cifras relacionadas con las pensiones están sujetas a los criterios de desempeño y medición de fin de año.

Proporcionaremos una actualización multianual de las estimaciones de pensiones en nuestra llamada de ganancias del cuarto trimestre en febrero. Finalmente, en la diapositiva 10, una perspectiva de las perspectivas para el resto del año tanto para la construcción naval como para las soluciones técnicas, incluido Alion. Con respecto a la construcción naval, ahora esperamos que los ingresos de 2021 sean de aproximadamente $ 8.2 mil millones en el extremo inferior, pero dentro de nuestro rango de orientación inicial. Los ingresos de la construcción naval del tercer trimestre se vieron afectados modestamente por la oportunidad material, que puede persistir en el corto plazo. Además, continuamos navegando a través de un mercado laboral desafiante, así como el impacto potencial del mandato de la vacuna COVID-19. Por todo ello, creemos que lo mejor es ser prudentes y moderar las expectativas a corto plazo.

Seguimos esperando que el margen operativo de la construcción naval termine el año en el rango de 7,5% a 8%. Esperamos que el margen operativo de construcción naval del cuarto trimestre sea más o menos consistente con los resultados del tercer trimestre, ya que pudimos reconocer algunos eventos clave de retiro en el tercer trimestre, incluida la finalización de las pruebas en el mar para DDG 121. En cuanto a Soluciones técnicas, he señaló que la adquisición de Alion se cerró a mediados de agosto y nuestras expectativas actualizadas para 2021 ahora incluyen Alion desde la fecha de adquisición, incluida la amortización intangible de compra incremental que afecta la expectativa de margen operativo de nuestro segmento.

Volviendo al flujo de caja libre. Ahora esperamos que el flujo de caja libre de 2021 sea de entre $300 millones y $350 millones, ya que el reembolso de los pagos progresivos acelerados que inicialmente se esperaba en 2021 ahora se ha trasladado a 2022. Además, en la diapositiva 10, proporcionamos una perspectiva actualizada para un número de otros elementos discretos para ayudar con su modelado. Con respecto a nuestros objetivos a más largo plazo, seguimos creyendo que la CAGR del 3 % para los ingresos por construcción naval es adecuada. Además, nos sentimos cómodos con nuestro objetivo de flujo de efectivo libre de $3200 millones desde 2020 hasta 2024. Planeamos brindar una visión más detallada de 2022 en nuestra llamada del cuarto trimestre en febrero.

Now I'll turn the call back over to Dwayne for Q&A.

Dwayne B. Blake -- Vicepresidente Corporativo de Relaciones con Inversionistas

Thanks, Tom. [Operador Instructions]

Operador, I'll turn it over to you to manage the Q&A.

Preguntas y respuestas:

Operador

[Operador Instructions] Our first question comes from Myles Walton with UBS.

Myles Walton -- UBS -- Analista

Gracias, buenos días. Buenos días Miles. Esperaba poder comenzar con la perspectiva de ingresos de la construcción naval y tal vez menos específica a la perspectiva de ingresos, más específica a lo que está viendo en la fuerza laboral.

Y pasar al extremo inferior de este rango, ¿es eso anticipar cosas que aún no ha visto en relación con el mandato de COVID y lo que podría hacer con la asistencia y la fuerza laboral? ¿O es más lo que viste en el tercer cuarto, si entiendes a dónde quiero llegar?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Hola, buenos días Miles. es tom Voy a empezar con ese. Entonces, desde una perspectiva de perspectiva, sí, llegamos al extremo inferior del rango. Como recordarán, les dimos $8,200 millones y $8,400 millones a principios de año. A medida que vemos cómo se desarrolló el trimestre en este momento, lo que queda frente a nosotros en este momento. Ahora movemos la expectativa de ingresos de construcción naval a $ 8.2 mil millones.

Un par de puntos sobre eso ahora mismo. Somos un poco escasos de material, específicamente en Ingalls. Si mira desde la perspectiva de Newport News, los ingresos netos se mantuvieron estables. Obviamente, miraré hacia atrás desde la perspectiva de TSD. Pero cuando hablamos de construcción naval, el material se quedó atrás de aproximadamente $ 40 millones en el trimestre. Y mientras miramos hacia el cuarto trimestre, eso podría persistir.

No vemos presiones laborales significativas en este momento que vayan a afectar nuestros ingresos. Tenemos un discurso de apertura en este momento con el DEO y el mandato y cómo eso está cambiando una situación muy dinámica allí, además de vigilar nuestra cadena de suministro para ver cómo fluye el material aquí. Pero es solo el momento justo ahora que vemos el panorama. Y como dije, todavía está en el rango que les dimos a principios de año.

Myles Walton -- UBS -- Analista

Bueno. Bueno. ¿Y cuál es el porcentaje de la fuerza laboral que actualmente está vacunada? Y si hubo invasiones, ¿está cubierto en sus contratos porque es un nuevo requisito que se les impone?

Mike Petters, presidente y director ejecutivo

Bien. Myles, este es Mike. En este momento, estamos, diría, alrededor del 75%. Hemos visto un aumento tremendo en los últimos 30 días en las personas que reciben la vacuna. Creo que las noticias de última hora en este momento, parece que las órdenes ejecutivas se trasladaron a enero y están hablando de tener su oportunidad para enero, no completamente durante la cuarentena.

Así que vamos a tener que interpretar cómo se desarrolla todo eso. Estamos trabajando muy de cerca con nuestros clientes sobre cómo implementar la orden ejecutiva. Quiero decir que la orden ejecutiva es, hemos estado, hemos estado, desde el punto de vista de la política, nos hemos alineado directamente con lo que presentó la Casa Blanca. Pero como usted, como insinuó, la orden ejecutiva no es contractual.

Y entonces, trabajando con nuestros clientes en todos nuestros contratos para descubrir la mejor manera de implementar esas órdenes ejecutivas, lo que estamos haciendo, y lo estamos haciendo en todos los ámbitos. Así que seguimos avanzando. Nuestra ambición es vacunar a la mayor cantidad posible de nuestros empleados porque estamos comprometidos con un lugar de trabajo seguro y creemos que esa es la mejor manera de hacerlo.

Operador

Nuestra próxima pregunta proviene de Doug Harned con Bernstein.

Doug Harned -- Bernstein -- Analista

Buenos dias gracias. En este momento, está en la transición de la clase Virginia del Bloque IV al Bloque V. ¿Podría comentar cómo se ve el Bloque V en términos de la cantidad de contenido que tiene? ¿Y cómo describiría cualquier riesgo en la transición en relación con el que tuvo cuando se mudó al Bloque IV?

Mike Petters, presidente y director ejecutivo

Bueno, yo empezaré y luego dejaré que Chris se encargue. La transición: cuando iniciamos el Bloque IV, el contrato tomó bastante tiempo para negociar ese contrato. Y nosotros, y como resultado, hubo algunas adquisiciones de materiales tardías que nos ayudaron a tener un comienzo difícil en relación con ese programa, así como con el aumento de la producción.

Así que teníamos muchas cosas en movimiento, muchas partes en movimiento al comienzo del Bloque IV. No tenemos ninguno de esos socios moviéndose al comienzo del Bloque V. Entonces, la transición para nosotros se está moviendo básicamente sin problemas del Bloque IV al Bloque V. Muy entusiasmados con eso y bastante optimistas acerca de adónde irá ir.

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Sí. No, creo que es correcto. Y cuando piensa en VCS y Block IV, volver a una cadencia en la que estamos flotando un barco al año y entregando un barco al año y luego transicionando esa fuerza laboral directamente al Block V tiene mucho sentido. Así que tenemos grandes esperanzas de rendimiento en el Bloque V debido a las lecciones que estamos aprendiendo a través del Bloque IV cuando llegas a una cadencia de dos por año.

Doug Harned -- Bernstein -- Analista

Y luego también en submarinos, usted comentó esta vez que sus ingresos por servicios se redujeron un poco. ¿Puede comentar dónde se encuentran los tres barcos de la clase Los Ángeles en su proceso? ¿Y cómo ve la tendencia de los ingresos por servicios en Newport News durante los próximos dos años aquí?

Operador

Seguro. Entonces Helena lo hará, este es Chris, Doug. Helena dará a luz este año. Columbus está en proceso y avanzando en el ciclo de su contrato y luego Boise está realmente en su período de inicio rápido. Así que vamos a entrar en un lugar aquí.

Y creo que en la comunicación con nuestro cliente, donde tiene mucho sentido tener un flujo constante de trabajo e ingresos, probablemente no será tan alto como lo ha sido en el futuro, y necesitamos crear ese plan con nuestro cliente. Pero ese es el estado de los tres que están ahora en Newport News. Y como dije, estamos trabajando con un cliente para asegurarnos de tener una cadencia constante de actividad de reparación en el futuro. Nuestra siguiente pregunta proviene de Seth Seifman de JPMorgan.

Seth Seifman -- JPMorgan -- Analista

Hola, gracias por responder buenos días. Quería empezar. Creo que mencionó un poco antes que estaba buscando finalizar el acuerdo de entrega monofásico para el portaaviones con la Armada a fines de este año o principios del primer trimestre. Supongo que puede decirnos, ¿hay algún tipo de margen o impacto en efectivo en el que deba pensar una vez que esté finalizado?

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Sí. Sí, Seth, este es Chris. Definiremos que, si no este año, a principios del próximo, no prevemos un impacto significativo en el margen, en la caja. Es obviamente un aumento en la línea superior para ese barco, pero también extiende los eventos de retiro de riesgo por un par de años debido al extenso programa de prueba. Así que nada significativo de... o material de un margen de ventas o impacto en efectivo en este punto.

Seth Seifman -- JPMorgan -- Analista

Bueno. Bueno. Y luego, quiero decir, parece que es principalmente un problema de tiempo, pero solo quería preguntar sobre el aumento de la guía de flujo de efectivo este año. ¿Deberíamos pensar en eso aumentando su tipo de expectativa de 5 años? ¿O tiene que ver principalmente con el momento en que esos pagos parciales regresan al gobierno?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Seth, sí, es Tom aquí. Sí, los pagos progresivos es el predominio del cambio que tenemos ahora. Obviamente, otro trimestre con retiro de riesgo, y tenemos real. hasta el tercer trimestre, tenemos una línea de visión para el final del año.

Pero predominantemente, el cambio que hubo debido a los pagos progresivos no se mantendrá en el marco de tiempo de 2022. Tenga en cuenta también que al final del año, tenemos que devolver la mitad de la nómina con los impuestos que no pagamos en 2020. Eso está integrado en los números. Así que es el momento. Y dentro de los 3200 millones de dólares, todavía se mantiene.

Operador

Nuestra próxima pregunta proviene de Ron Epstein de Bank of America.

Ron Epstein -- Banco de América -- Analista

Sí, buenos días. Me preguntaba si podría darnos un poco más de información, tal vez siguiendo la pregunta de Myles sobre lo que está pasando en su cadena de suministro. ¿Dónde estás viendo escasez de material? ¿Y solo está siendo impulsado por retrasos en el transporte o qué es?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Seguro. Sí, es Tom aquí. Me quedo con ese. Así que hemos tenido esta conversación en las últimas dos llamadas y la estamos observando atentamente. Regularmente me comunico con las oficinas de la cadena de suministro que tenemos en cada uno de los patios, algunas de las cuales están exactamente donde están ahora. Como hemos dado en el pasado, debido a la naturaleza de nuestros contratos a largo plazo, los pedidos de materiales a largo plazo comienzan antes de la construcción de estos contratos.

Y luego, obviamente, con el atraso que tenemos que gastar en el contrato, y tenemos una línea de visión del trabajo que se realizará en los patios. Una cantidad significativa de esos requisitos ya se han pedido y los estamos administrando agresivamente para asegurarnos de que el material fluya y llegue a las fechas de necesidad en el patio.

La preponderancia del material está llegando a tiempo y cubriendo las necesidades contractuales que tenemos dentro del patio. Les diría que recientemente, los últimos tres a seis meses, como tenemos pedidos al contado, lo que estamos viendo es un poco de volatilidad en los precios y las fechas de validez se están reduciendo un poco en cosas que tenemos que detectar. .

Pero desde una perspectiva de ejecución de los contratos existentes que tenemos, no vemos un impacto significativo en este momento. Obviamente, estamos viendo cómo el mandato DEO impacta la cadena de suministro. Y las presiones que escuchamos nuestro segundo y tercer nivel que dependen de las materias primas. Así que cableado de cobre, cosas de esa naturaleza. Pero nuevamente, mientras están aquí hoy, la cadena de suministro que necesitamos debido a cómo hemos contratado ese trabajo por adelantado nos obliga a mantener el cronograma en este momento.

Ron Epstein -- Banco de América -- Analista

Bueno. Entiendo. Entiendo. Está bien. Y luego, en el negocio de Servicios Técnicos, si abrimos un poco la apertura y pensamos en cuando salgamos dentro de dos, tres o cuatro años, ¿dónde ven el margen en ese negocio, verdad?

Quiero decir, presumiblemente, va a ser mucho mejor de lo que es hoy. Y solo tengo curiosidad, quiero decir, si nos puede dar, sé que no está dando orientación hacia adelante, es algo que la mayoría de las empresas no hacen. Así que no estoy pidiendo eso. Pero solo si puede poner un pequeño marco sobre cómo deberíamos pensar sobre el margen en ese negocio a medida que pensamos a más largo plazo.

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Sí. Entonces, debido a cómo juntamos esa división con las adquisiciones, la compra de intangibles y cosas de esa naturaleza, si notó que hemos estado guiando y conduciendo hacia una relación EBITDA contra el desempeño y donde vemos. Se dio cuenta del anuncio que tuvimos en el marco de tiempo de julio y luego con el cierre de Alion en agosto, lo guiamos sobre cómo eso iba a causar un impulso allí.

Desde la perspectiva de RCOH, estábamos en 4% a 5%. Marcamos desde una perspectiva de EBITDA para estar en el rango de 8% a 10% para 2024. Tanto la guía inicial que les dimos en el marco de tiempo de julio de Alion respaldaron eso. Mientras estamos sentados hoy después del cierre en agosto, y ahora que hemos cerrado el trimestre con Alion en nuestras finanzas, están flotando en el extremo inferior del rango en este momento.

Esas son buenas noticias porque eso es más del 50% de esa cartera. Y creo que en el futuro, a medida que vemos que esos intangibles de compra se queman en los próximos tres, cuatro, cinco años, obviamente, eso será una mejora. Le diría que el PI está integrado en el ROS, aunque el ROS incluso para este trimestre en TSD es del 2,6%, con $8 millones de intangibles comprados. Cuando implementa eso, es un trimestre de ROS del 5,3 % y el EBITDA está en el 7,7 % en este momento. Esa es la perspectiva de un nuevo término y cómo lo veo evolucionando en los próximos años.

Operador

Nuestra próxima pregunta proviene de George Shapiro con Shapiro Research.

George Shapiro -- Investigación de Shapiro-George Shapiro-Investigación de Shapiro -- Analista

Supongo que mencionó que el margen en la construcción naval en el cuarto trimestre será similar al del tercer trimestre porque algunos artículos se trasladaron al tercer trimestre. ¿Puede enumerar lo que pasó al tercer trimestre? Y pensé que habías mencionado que algunos podrían haber pasado al Q1 más o menos el próximo año. Entonces, ¿qué esperamos en el segundo trimestre, en el cuarto trimestre para los incentivos en comparación con lo que habíamos pensado antes?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Jorge, soy Tom. Sí, me quedo con eso. Entonces solo un par de partes móviles allí. Nos guiamos en la Q2 para que la Q3 fuera ligera y la Q4 sería un poco más pesada que eso. Hemos sacado un par de incentivos, Newport News en RCOH ciento setenta y tres a la izquierda, así como en Ingalls, llevar a DDG ciento veintiuno a juicios fue una evaluación y un evento de retiro de riesgo. Entonces, solo un par de partes móviles allí desde Q3 a Q4.

Pero todavía estamos en el carril del 7,5 %, 8 % de ROS que les dimos para la construcción naval a fin de año. No mencioné nada que se mudara el próximo año en mis comentarios. Tenemos LPD veintiocho mudándose o permaneciendo bajo contrato a principios de 2022.

George Shapiro -- Investigación de Shapiro-George Shapiro-Investigación de Shapiro -- Analista

Bueno. Y luego solo uno separado, probablemente más para Mike. Noté que Newport News, obtuvo como el contrato sindical que afecta al 50% de los trabajadores en noviembre aquí ahora. Entonces, ¿podría darnos su opinión sobre el estado allí? Quiero decir, es -- supongo que es más en las noticias dado el contrato que todos hemos visto al final del año.

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Jorge, voy a empezar. Este es Chris. Estamos en proceso con Newport News Union trabajando a través de ese contrato. Tenemos muy buena relación con ellos. Y espero que podamos llegar a un acuerdo razonable sobre un contrato. Sé que Mike dirigió Newport News durante un tiempo. Así que probablemente lo haya hecho durante mucho tiempo, de hecho, probablemente tenga mejores comentarios al respecto. Pero estamos trabajando con ellos todos los días para tratar de llegar a una resolución.

Mike Petters, presidente y director ejecutivo

Nos enorgullecemos de tener relaciones muy constructivas con nuestros socios laborales, y no creo que esto sea diferente a eso.

Operador

Nuestra siguiente pregunta proviene de Richard Safran de Seaport Research.

Richard Safran -- Seaport Research -- Analista

Gracias buenos días a todos. Entonces, en la nueva clase de cruceros destructores de la Marina, el barco no parece estar programado para ascender hasta muy tarde en la década. Corríjame si me equivoco, pero creo que eso representa un pequeño deslizamiento hacia la derecha en términos de cronograma. ¿Podría discutir una línea de tiempo para la competencia? Y siguiendo con sus comentarios de apertura, me pregunto cómo cree que la estrategia de la Armada con el nuevo barco ahora impacta con el nuevo vuelo de los DDG 51. Dado que el nuevo barco no llegará ahora hasta dentro de diez años, creo que eso realmente refuerza la idea de un nuevo vuelo de DDG, pero esa es mi opinión. Me preguntaba qué piensas de eso.

Mike Petters, presidente y director ejecutivo

es mike No creo que estés muy lejos de ahí, solo en general. Creo que los principios generales son que es realmente difícil precisar la ruta de desarrollo y el cronograma para un nuevo programa como este, tan temprano en el proceso. Están tratando de averiguar cómo financian el diseño, cómo financian el proyecto, ¿cuándo lo van a tener? ¿Cuáles van a ser los requisitos? Eso es algo bastante dinámico. Y tratar de precisar eso con precisión es un desafío. Y nuestra opinión general es que realmente no desea detener la producción de una línea hasta que esté listo para pasar a un producto de diseño maduro en el futuro.

Entonces, a medida que ese producto madure, interactuará. El trabajo de construcción que se está llevando a cabo, en los DDG hoy, los barcos del Vuelo III, vaya, ciertamente defenderemos y creeremos que el mejor curso prudente a seguir será continuar construyendo los Vuelo III hasta que el diseño madure y usted. estoy listo para entrar en producción en eso. Y si resulta que son veinte algo más, entonces son veinte algo más y entonces estaremos listos. En lo que respecta a la competencia por eso, eso simplemente se establecerá.

A medida que ese programa madure, obtendremos más visibilidad sobre la competencia, cuándo podría ser, cómo sería y ese tipo de cosas. Sin embargo, creo que sería un error que hubiera algún tipo de reducción en el programa de destructores, anticipando algún tipo de camino de maduración. Recorrimos ese camino en un par de programas durante mi carrera. Lo hemos hecho con los submarinos. Hicimos eso en realidad con los DDG y tratamos de hacer la transición a los 1,000 y luego hacer la transición de regreso.

Así que teníamos una brecha en el programa de destructores. Nuestra industria está llena de personas que han visto que las brechas en la producción se han convertido en tremendos problemas para reiniciar la producción. Así que mantengamos la línea de producción en movimiento. Y cuando la línea de producción... cuando decidieran apagar la transición, la haremos.

Richard Safran -- Seaport Research -- Analista

Bueno. Y más en general, pensé que podrías hablar un poco sobre iniciativas de eficiencia. Hace un tiempo, tuvimos cosas como la transformación digital, pero pensé que podría hablar sobre los esfuerzos para reducir los costos. Y en su respuesta, tal vez podría hablar sobre cuánto podría contribuir eso a la mejora de los márgenes y el objetivo de llegar eventualmente a márgenes del 9 %.

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Sí. Ricardo, este es Chris. Sí, no hablaré sobre la contribución a la tasa de margen y cuando esperamos llegar al 9%, hablaremos mucho más sobre eso en la teleconferencia de fin de año. Pero las inversiones de capital que hemos hecho y las inversiones en tecnología que hemos hecho tanto en Ingalls como en Newport News van muy bien.

En la forma más simple en que Ingalls hace todo el trabajo encubierto, realmente impulsa la eficiencia si alguna vez ha estado en Mississippi en agosto. Y luego, los productos de construcción naval digital se están volviendo más maduros y ayudan a la fabricación de CVN Eighty y la clase Columbia. Estamos muy animados por las inversiones en tecnología y las inversiones de capital que hemos realizado y esperamos seguir reduciendo los costos de nuestros productos.

Operador

Nuestra próxima pregunta proviene de Pete Skibitski con Alembic Global

Pete Skibitski -- Alembic Global -- Analista

Hola buenos días chicos. Solo una continuación de la pregunta de Seth sobre el Kennedy. Chris, creo que dijiste que obtendrás la definición del contrato que tal vez moverá un poco los registros de riesgo hacia la derecha. Solo quiero asegurarme de estar en línea con... creo que he estado asumiendo que las oportunidades de jubilación de Kennedy... las oportunidades de jubilación de riesgo serán en 2022, 2023. ¿Sigue siendo así? O se han desplazado a la derecha en 2024 o 2025. Solo quiero nivelar eso.

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

No, no, 2023 y 2024 tienen mucho sentido. Estamos realmente en volumen cuando se trata de Seventy nine en este momento, obteniendo dos compartimentos y paquetes de trabajo, comenzando pruebas localizadas pero es un marco de tiempo de 2023, 2024.

Pete Skibitski -- Alembic Global -- Analista

Bueno. Excelente. Soy consciente de que. Y tal vez uno para ti, Mike. Siempre me gusta preguntar, si queda alguna esperanza, con NSC Twelve, parece que todos los comités han informado. No estaba seguro de si alguien se quedó en algún idioma o financiación con respecto a eso.

Mike Petters, presidente y director ejecutivo

Bueno, creo que estás leyendo bien. Estamos. tenemos una gran línea de productos allí, y estamos muy entusiasmados con lo que hemos hecho. Pero en este momento, hay. en la competencia por los recursos, no le está yendo muy bien. Así que probablemente lo dejaremos así.

Pete Skibitski -- Alembic Global -- Analista

Sí, la guardia costera siempre parece quedarse corta. Lo sé. Es muy malo.

Operador

Nuestra próxima pregunta viene de David Strauss con Barclays

David Strauss -- Barclays -- Analista

gracias buenos dias Quería preguntar por Alion. Creo que cuando anunciaste el acuerdo, hablaste de 1600 millones de dólares en ingresos anuales. Con base en lo que hizo en el trimestre y cuando está solicitando el fin de año, ¿parece que está funcionando muy por debajo de eso? O espera un gran crecimiento en 2022. ¿Puede comentar eso?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Claro que sí. Es Tom aquí. Entonces, para el trimestre, creo que en mis comentarios, verá $ 163 millones en el tercer trimestre desde la perspectiva de Alion. Lo agotas durante otro trimestre, para el cuarto trimestre esa es la tasa de ejecución, un poco más de $ 300 millones allí. Entonces, colectivamente, son alrededor de $ 450 millones.

Sobre una base anualizada, eso es como $ 1.4 mil millones y cambio, ¿verdad? Y luego, para llegar a los $160 millones, la tasa de crecimiento es un poco superior al 11,5 %, 12 %. Así que esa es la matemática. En este momento, seguimos manteniendo la orientación que brindamos en el marco de tiempo de julio.

Estamos revisando nuestros planes anuales en esta época del año en este momento y el borrador [Indescifrable], y estamos trabajando nosotros mismos a través de la Junta de Administración Ejecutiva. Todavía mantenemos esas proyecciones de $1.6 mil millones en ingresos y los $135 millones de EBITDA ajustado.

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

David, este es Chris. También agregaría que la integración del front-end de ese negocio ha ido muy bien en el desarrollo y captura de negocios. Tenemos una cartera total de $60 mil millones en la que estamos trabajando y priorizando una cantidad de competencia importante durante los próximos 12 a 18 meses y un book-to-bill en un punto ocho en el trimestre. Así que todos los indicios son positivos para ese negocio.

David Strauss -- Barclays -- Analista

Bueno. Como seguimiento, quería preguntar sobre... Tom, el perfil de flujo de caja libre a largo plazo. Obviamente, te quedas con los 3.200 millones de dólares. Creo que anteriormente dijiste que 2022, 2023, 2024, ese período de tiempo sería bastante. el flujo de caja libre durante ese período sería bastante calificable en esos años. ¿Sigue siendo esa la vista? ¿O va a aumentar durante ese período?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Sí. Entonces, como dijimos, los $ 3.2 mil millones siguen siendo buenos, ¿verdad? Tenemos $757 millones detrás de nosotros. Les he dado la perspectiva para este año, eso es alrededor de $1.1 mil millones y eso deja $2.1 mil millones al final de los últimos tres años. Entonces, las matemáticas directas serían alrededor de $ 700 millones. Tenemos el próximo año, como mencioné, tenemos que devolver el pago de FICA, eso es $66 millones.

Tenemos el pago del progreso que debe devolverse en alrededor de $ 160 millones. Así que puedes hacer algunos cálculos matemáticos sobre eso, pero hay una rampa para ello. Entonces, entre esos dos pagos y solo una pequeña rampa, quiero decir que solo puede modelar esos tres años, pero aún creemos que es cómodo y apropiado guiar a $ 3.2 mil millones durante estos cinco años.

Operador

[Operador Instructions] Our next question comes from Noah Poponak with Goldman Sachs.

Noah Poponak, Goldman Sachs, analista

Hola, buenos días a todos. Tom, solo con estos elementos fuera del curso normal del negocio, la cadena de suministro, la logística, la mano de obra material, y luego también combinándolos con... ¿cómo se compara el crecimiento? ¿Deberíamos estar pensando en que el próximo año la tasa de crecimiento de la construcción naval estará bastante cargada en el back-end en comparación con la primera mitad? Y luego, simplemente siguiendo esa discusión de Alion allí, ¿ves? Hemos visto esos vientos en contra en todo el hardware. Y fuera del hardware, ¿está viendo algunos de esos mismos desafíos fuera del negocio en Alion o no tanto?

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Seguro. Entonces, para la primera parte, desde la perspectiva de la construcción naval, destaqué un poco antes, no toqué la parte del atraso de la perspectiva, ¿verdad? Entonces, a diferencia de, digamos, requerir nuevos premios o financiamiento, tenemos una línea de visión del trabajo que tenemos internamente. Así que lo miro desde la perspectiva de la construcción naval, aún así el 3% CAGR es bueno. Les diría que aunque parece que estamos en el mismo punto que estuvimos los tres primeros trimestres de este año en comparación con el año pasado, el año pasado fue un año excepcional, 2019 a -- 2018 a 2019 con un crecimiento del 6% y luego de 2019 a 2020 fue otro crecimiento del 6%.

E incluso específicamente, el cuarto trimestre del año pasado tuvo un crecimiento del 19 % con respecto al trimestre anterior. Entonces, algo de material, como resalté, en realidad, Chris resaltó, pasó al final del cuarto trimestre de 2020 e hizo que ese año pareciera grande, lo que ahora hace que 2021 parezca plano. Así que no estoy preocupado en este momento porque tenemos el retraso. Tenemos el trabajo. Tenemos la fuerza laboral en este momento. Estamos viendo material, como dije, y estamos viendo el impacto del mandato [DEO] en nuestra fuerza laboral. Pero no, no me preocupa cómo se está moviendo 2021 desde una perspectiva de ingresos.

Y creo que en el futuro es bastante lineal en 2022 para la construcción naval. En relación con su pregunta de Alion, no veo, obviamente, sus contratos son diferentes, más orientados al servicio. Estamos emocionados con ellos a bordo. Andy ha puesto en juego a su equipo de liderazgo. Como Chris mencionó anteriormente, las evaluaciones iniciales que teníamos antes de la compra y ahora para cerrar, hemos tenido una buena tasa de ejecución de seis semanas en el aspecto financiero que se ve debajo del capó allí. Así que nos sentimos cómodos con lo que tienen delante, los artículos que están ofertando y cómo están ejecutando los contratos existentes.

Estamos evaluando las sinergias de ingresos entre Alion para mejorar, el DFS y el MDIS y viceversa. Así que me siento cómodo con eso en el futuro. No veo hoy de nuevo, el mandato DEO impactando significativamente nuestras expectativas de ingresos desde la perspectiva de Alion. Hemos destacado desde una perspectiva TSD. Estamos ansiosos por ver cómo se produce la financiación y cómo avanza el crecimiento en evolución de la cartera no tripulada, por lo que es una observación para nosotros.

Operador

No estoy mostrando más preguntas en este momento. Ahora me gustaría devolverle la llamada al Sr. Petters con algunos comentarios finales.

Mike Petters, presidente y director ejecutivo

Bueno, gracias, y quiero agradecerles a todos por acompañarnos en la llamada de hoy. Antes de terminar, quería transmitirles que Dwayne Blake me ha informado que desea retirarse.

Dwayne B. Blake -- Vicepresidente Corporativo de Relaciones con Inversionistas

Tú hiciste esa petición, Mike, así que...

Mike Petters, presidente y director ejecutivo

Sí, ya lo he rechazado un par de veces. Pero Dwayne y su familia han sido parte de nuestra familia aquí durante treinta y siete años. Su apoyo personal para todos nosotros aquí en Huntington, a lo largo de su carrera, pero especialmente en su último puesto aquí, ha sido extraordinario. Entonces llamas hoy para acosar a Dwayne sobre la presentación o la llamada, solo recuerda, ahora tiene poco tiempo.

Y entonces podría tener algo de influencia en esa llamada. Entonces, con eso, le deseamos lo mejor a Dwayne y su familia, y les deseamos todo lo mejor a medida que avanzan en el próximo capítulo de sus vidas. Y con eso, apreciamos su interés en HII, y agradecemos su compromiso continuo y sus comentarios. Muchas gracias.

Operador

[Operador Closing Remarks]

Duración: 49 minutos

Participantes de la llamada:

Dwayne B. Blake -- Vicepresidente Corporativo de Relaciones con Inversionistas

Mike Petters, presidente y director ejecutivo

Christopher D. Kastner, vicepresidente ejecutivo y director de operaciones

Thomas E. Stiehle, vicepresidente ejecutivo y director financiero

Myles Walton -- UBS -- Analista

Doug Harned -- Bernstein -- Analista

Seth Seifman -- JPMorgan -- Analista

Ron Epstein -- Banco de América -- Analista

George Shapiro -- Investigación de Shapiro-George Shapiro-Investigación de Shapiro -- Analista

Richard Safran -- Seaport Research -- Analista

Pete Skibitski -- Alembic Global -- Analista

David Strauss -- Barclays -- Analista

Noah Poponak, Goldman Sachs, analista

Más análisis HII

Todas las transcripciones de llamadas de ganancias