Fondo

These articles on valuation began as an effort to analyze the reasonableness of GMO co-founder Jeremy Grantham's claim that the US stock market is now a "full-fledged epic bubble." His January Bloomberg interview has been viewed a remarkable 2.1 million times. Here's a link to his "Last Dance" article that got the whole thing started.

Mi primer artículo analizó 70 acciones que administro.El segundo artículo examinó 70 acciones de gran crecimiento de los EE. UU. Y el tercero consideró 70 acciones de gran valor.

Mi objetivo es juzgar por mí mismo si Grantham es direccionalmente correcto y, de ser así, determinar las implicaciones para mi tolerancia al riesgo.

Tres expertos en inversión y el poder de la diversificación para maximizar los rendimientos, minimizar el riesgo

La llamada de Grantham ha tenido un propósito crítico: ha desafiado a los inversores a pensar críticamente sobre el riesgo y el regreso en un momento de valoraciones elevadas.

En ese sentido, quiero presentar este artículo sobre acciones internacionales (no estadounidenses) haciendo referencia al pensamiento de tres de mis fuentes favoritas para la sabiduría de inversión: William J. Bernstein, Bob príncipe y Stan Druckenmiller.

William Bernstein

Bernstein es un neurocirujano retirado que en las últimas dos décadas ha escrito varios libros de inversión sobresalientes.Mi favorito es el primero, "El asignador de activos inteligente".Para aquellos de ustedes familiarizados con Benjamin Graham, reconocerán de inmediato que la elección de Bernstein de la palabra "inteligente" en el título es una obra de teatro en el clásico de inversión de 1949 de Graham, "El inversor inteligente".

El subtítulo del libro de asignación de activos de Bernstein es: "Cómo construir su cartera para maximizar los rendimientos y minimizar el riesgo".

Una de mis listas favoritas en los programas de libros regresa para el plazo de 1973-74, cuando, por cierto, Berkshire Hathaway de Warren Buffett, sufrió un retorno de -50%.¿Quien sabe?Durante este tiempo tumultuoso, los metales preciosos aumentaron +122%, mientras que el límite pequeño de EE. UU. Y el borde del Pacífico cayeron respectivamente -56% y -55%.

Una década después de escribir "El asignador de activos inteligente", Bernstein escribió "el manifiesto del inversor: prepararse para la prosperidad, el armedón y todo lo demás".

En este libro, Bernstein citó cuatro atributos asociados con grandes inversores:

- Enjoy the "process" - As some people love gardening or some other avocation, Bernstein contends that success in investing requires a passion for the process of learning how to invest well.

- "Math horsepower" - Bernstein's a "numbers guy" who claims no one can be a successful long-term investor without a strong understanding of statistics.

- "Financial history" - Successful investors have a solid grasp of the history of financial markets.

- "Emotional discipline" - And, finally, Bernstein is a strong believer that emotions play a big role in successful investing. (By the way, investors seeking more insight about the emotional element of investing won't find a better book than Daniel Kahneman's "Thinking, Fast and Slow.")

Aunque no está claro dónde Bernstein obtuvo este número, él cree que "no más del 10%" de la población puede demostrar experiencia en cada uno de los atributos.Esta es una gran declaración, ya que significa que, en el mejor de los casos, solo una persona en 10,000 (10% para el 4to poder) posee los cuatro atributos.La buena noticia es que si está leyendo este artículo, debe estar entre el de 10,000 ...

Quizás.

Finalmente, Bernstein tiene tres principios que lo guían como inversor que debería servirnos a todos a largo plazo:

- Don't be too greedy

- Diversify as much as possible

- "Be wary of the investment industry"

Tenga en cuenta el principio de diversificación.

Bob príncipe

La diversificación también es un tema a menudo articulado por el co-CIO de Bridgewater Associates, Bob príncipe.La mayoría de ustedes probablemente sepan que Bridgewater, fundado por Ray Dalio hace más de 40 años en su apartamento de Manhattan, es posiblemente el fondo de cobertura más exitoso del mundo.

Prince es un poderoso pensador cuyas ideas son increíblemente útiles para los inversores que buscan alfa o que buscan preservar la riqueza.

A principios de este mes, Prince y Greg Jensen, el otro co-cio, dieron una visión general convincente del poder de la diversificación en un momento de políticas y acciones del banco central complejo (monetario) y gubernamental (fiscal).Príncipe enfatiza el atractivo de Asia, especialmente China.

Mi entrevista reciente favorita con Prince es de junio pasado cuando discutió "Storeholds of Wealth".Si está interesado, escuche atentamente sus comentarios de las marcas de 14 a 17 minutos de la entrevista cuando resalta la preocupación de Bridgewater de que los mercados pueden estar al borde de una agitación considerable.

Stanley Druckenmiller

Druckenmiller es famoso como un macro inversor que nunca ha sufrido un año caída como inversor.Habla bastante modestamente sobre este logro en esta entrevista de febrero de 2021.

Si tiene tiempo, querrá escuchar los 20 minutos de la entrevista.Druckenmiller comienza alentando a los inversores a "abrocharse" porque el horizonte de inversión actual es el "cóctel más salvaje" que ha experimentado desde que comenzó su carrera en 1978. Sigue esa declaración con una recitación de cinco minutos de una furia de estadísticas macroeconómicas que lo preocupan.A partir de ahí, analiza cómo su enfoque de la diversificación de clases de activos está diseñado para optimizar el rendimiento y minimizar el riesgo.

Girar el microscopio de valoración en acciones internacionales de gran capitalización

Los inversores estadounidenses como yo que han sido largas acciones de EE. UU. Durante los últimos 10-12 años han disfrutado de una carrera maravillosa.Dicho esto, a veces demasiado de algo bueno puede ser algo malo.En mi caso, mi exposición a acciones no estadounidenses es menor que cualquier momento en la memoria reciente.

Después de haber establecido el escenario para este análisis con una breve introducción a los méritos de la diversificación, este análisis convierte el microscopio de valoración en 129 de 180 mayores tenencias en el ETF internacional total de $ 398 mil millones Vanguard Total International Stock (VXUS).

La fuente de todos los datos es YCharts a partir del 16 al 18 de febrero.Los datos utilizados para la comparación histórica se remontan al año 2000 o desde que la compañía se hizo pública.

Las empresas seleccionadas para este análisis tienen una versión beta de 10 años a febrero de 2021. Esto significa que cada una ha negociado al menos por 10 años.Excluido de este análisis por falta de beta a 10 años, entre otros, está Alibaba Group Holding Limited (BABA).(Baba estaba cubierto en el primer artículo de serie, sin embargo).

Como antes, las métricas de valoración seleccionadas son:

Comparación de devoluciones

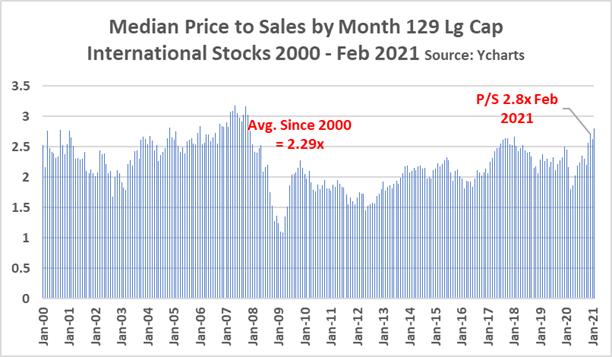

La carrera de ejecución muestra la relación de precio mediana a ventas (P/S) de las 129 compañías más grandes en el ETF internacional total de Vanguard durante los últimos más de 21 años.La relación mediana actual de P/S para estas compañías es de 2.8x.El promedio desde 2000 es 2.29x.

El siguiente cuadro compara los datos de P/S de las acciones internacionales desde el gráfico anterior con las proporciones medianas de P/S de las 70 compañías más grandes en el Vanguard Growth ETF y el 70 más grande en el Vanguard Value ETF.Aquí hay algunos hechos estadísticos interesantes sobre el cuadro a continuación:

PRECIO A VENTAS ESCUPA PARA 129 acciones internacionales

Al igual que con los otros dos análisis, aquí hay un diagrama de dispersión que muestra:

Como recordatorio, el propósito de la puntuación Z es ayudarnos a comprender si el cambio en la relación P/S para una empresa es estadísticamente significativo.Además, el diagrama de dispersión compara el P/S de cada equidad con su propia historia de P/S.

El cuadro a continuación revela:

Cabe señalar que tres acciones internacionales son tales valores atípicos que no "encajaban" en la tabla:

La tabla resalta en rojo los símbolos de 20 existencias internacionales de límite grande con las relaciones P/S actuales más altas y/o puntajes P/S más altos.Entre estas se encuentran tres compañías con capitalización de mercado que las colocan entre las empresas más valiosas del mundo:

Un desafío con un diagrama de dispersión que muestra a 126 compañías es que es imposible resaltar los símbolos para las empresas agrupadas en el cuadrante izquierdo de "valor" de la tabla.Este desafío se aborda en las tablas que siguen;Se ha agregado una columna para mostrar el precio más actual (del 16 al 18 de febrero) a las ventas para cada acción internacional.

Un examen más detallado de las valoraciones actuales

El siguiente paso en el análisis se centra en el precio/libro, el precio de las ganancias, el rendimiento de dividendos, la versión beta de 10 años y el retorno de la equidad.La fuente de los datos es YCharts.

Las 129 compañías se dividieron en seis grupos basados en el 16 al 18 de febrero de 2021, precio/ventas en comparación con los P/S promedio desde 2000 (o desde que la compañía se hizo pública).

La codificación de colores es instructiva pero no científica.Los códigos reflejan mi visión arbitraria del atractivo relativo de la relación y tendencia actuales de una empresa.Por ejemplo, si una empresa actualmente tiene una relación P/S más del 100% por encima del promedio, este es claramente un número alto y se le asigna un código rosa (advertencia).Por el contrario, si una empresa tiene un rendimiento de dividendo más del 25% de su promedio histórico, esta es una tendencia que se considera posiblemente positiva y, por lo tanto, codifica verde.

Como regla general simple, las acciones con más rosa se consideran potencialmente sobrevaloradas.Estas son las empresas que contribuyen más significativamente a las altas valoraciones del mercado actual.Las acciones con más verde se consideran potencialmente infravaloradas por los inversores de hoy.

Basado solo en el sistema de color se dieron los códigos verdes, rosados y amarillos en las columnas de símbolos para reflejar una valoración relativa.

Divulgación completa: no ponga mucha credibilidad en las designaciones de color, ya que mi conocimiento de las compañías internacionales no es lo suficientemente fuerte como para que tenga una opinión más allá de la codificación de color.

Group 1 Current Price to Sales Ratio >100% to 20 Yr. Average

Los inversores aman las acciones del Grupo 1.

Se identifican ocho con resaltado rosa en la columna de símbolos.¿Valorizado demasiado?El mercado no piensa tan juzgando por el hecho de que han aumentado +62% durante el año pasado.Habla sobre los altos y los altos.

Fuente: Ycharts a partir del 19 de febrero:

Tenga en cuenta que Adidas retrasa al grupo por un gran margen en un cambio de precio de un año.Esto probablemente se deba a que sus ingresos del segundo trimestre de 2020 cayeron a $ 3.94 mil millones de $ 6.2 mil millones al año anterior.La buena noticia es que el tercer trimestre 2020 rugió con ingresos alcanzando casi $ 7 mil millones, el segundo mejor trimestre de la historia.

Group 2 Precio actual / ventas +50% a 100% a 20 años.Promedio

El Grupo 2 incluye dos de las mejores compañías de ingeniería del mundo, Siemens AG (OTCPK: Siegy) y ABB Ltd. (ABB).

También incluye a Diageo PLC (NYSE: DEO)., La maravillosa (en más de un sentido) compañía de espíritus.En su presentación de llamadas de ganancias en enero de 2021, DEO informó que las ventas netas orgánicas de América del Norte aumentaron un +12% en contraste con la disminución del -10% en Europa/Turquía, plano en África, -1% en América Latina/Caribe, y -3% Asia Pacífico.En el medio año anterior, los ingresos de América del Norte fueron casi plano año tras año en comparación con el -23% a -40% de disminución en otras regiones del mundo.Parece que no soy el único norteamericano al que le gusta Diageo.

Grupo 3 Precio actual a la relación de precio a ventas +25% a 50% a 20 años.Promedio

En el Grupo 3 está BHP Group Ltd. (BHP), la compañía minera diversificada australiana.Sus acciones subieron +48% durante el año pasado.A pesar del período previo, su rendimiento de dividendos supera el 3%.

Las compañías de telecomunicaciones fuera de los EE. UU. Parecen interesantes como posibles adhesivos de valor.Recientemente, Berkshire Hathaway (BRK.A) (BRK.B) realizó una gran inversión en Verizon Communications Inc. (VZ).

Las oportunidades de telecomunicaciones fuera de los Estados Unidos incluyen KDDI Corp (OTCPK: KDDIY), el segundo operador inalámbrico más grande de Japón.Su relación P/S actual en comparación con la historia de 20 años ha aumentado +26, que es casi idéntica al cambio para Verizon.Además, al igual que Verizon, KDDI tiene un dividendo sólido e impresionante ROE de dos dígitos.Finalmente, la versión beta de 10 años para las dos compañías de telecomunicaciones es casi idéntica (.40 para KDDI y .38 para VZ).

Aquí hay un hecho curioso sobre el Royal Dutch Shell Plc (RDS.A) del Grupo 3 y Total SE (TOT) del Grupo 4: tienen relaciones P/S actuales de .88 y 1.01 respectivamente en comparación con Exxon Mobil Corp (XOM) en 1.25 y ChevronCorp (CVX) a 1.90.

También tenga en cuenta que el fabricante de dulces Nestle S.A. (OTCPK: NSRGY) tiene un dividendo actual -20% por debajo de sus 20 años de historia.En el lado positivo, su beta de 10 años es .50.

Grupo 4 Precio actual de precio a ventas +1% a 25% a 20 años.Promedio

La gran historia en el Grupo 4 es que incluye cuatro de los Big 5 Canadian Banks.Los cinco parecen intrigantes.

El Canadian Imperial Bank of Commerce (CM) tiene el segundo rendimiento de dividendos actual más bajo (3.67%) que parece un poco extraño ya que tiene el ROE más bajo (10%) de los cinco bancos.Hubiera pensado que el banco con el ROE más bajo tendría un mayor rendimiento de dividendos.

El ROE más alto pertenece a Royal Bank of Canada (RY) al 15%.Pero tenga en cuenta que la puntuación Z ROE muestra un -1.47, lo que sugiere que el ROE actual es una gran caída del promedio histórico.

El Grupo 4 también incluye el Grupo Unilever (UL) que compré en mayo por $ 48.67 después de leer este artículo Alfa.La semana pasada adquirí más acciones a $ 54.50 después de crear el cuadro a continuación y ver la versión beta de 10 años de Unilever de .60, ROE estelar del 37%y métricas de valoración comparativa que parecen razonables.El dividendo del 3.4% también es una ventaja.

Group 5 Precio actual a relación de ventas -1% a -25% a 20 años.Promedio

Otra acción que recogí la semana pasada después de crear las listas en este análisis es Sanofi (SNY), la compañía farmacéutica francesa.Tenga en cuenta todo el verde.

Divulgación completa: Bayerische Motoren Werke Aktiengesellschaft (OTCPK: BMWYY), también conocido como fabricante de automóviles BMW, no se encuentra realmente entre las 180 principales tenencias de VXUS.Elegí incluir a BMW en el análisis de datos por deseo de encontrar una excusa para comprar acciones en una compañía que sea difícil para un entusiasta de los automóviles no admirar y disfrutar.Tendré que hacer más tareas antes de comprar acciones que incluirán más estudios de este artículo Alpha de búsqueda de febrero que proporcionó algunas ideas útiles sobre el progreso de sostenibilidad de la compañía, así como estadísticas comparativas con sus compañeros.

Group 6 Ratio actual de precio a ventas

Los grupos 5 y 6 tienen varias empresas del Reino Unido, lo que probablemente habla mucho sobre el desempeño de las acciones del Reino Unido comparó recientemente a las compañías con sede en otros lugares.

Mis instintos contrarios se sienten atraídos por las empresas británicas que se dan todas las malas noticias en el Reino Unido.Aquí están el Grupo 5 y 6 empresas con relaciones P/S inferiores a -15% de los promedios históricos:

También en el Grupo 6 está otra firma de telecomunicaciones, Deutsche Telekom AG ADR (OTCQX: DTEGY) que tiene una ROE decente y una versión beta de 10 años, así como valoraciones que se ven bien.Pero el dividendo parece bajo en comparación con lo que otras empresas de telecomunicaciones en todo el mundo pagan.

La aseguradora canadiense, Manulife Financial Corporation (MFC), obtuvo mi radar el mes pasado después de leer este artículo alcista.El escritor tiene una estrategia de opciones para adquirir acciones que parecen tener sentido.

Advertencias

Resumiendo algunos puntos hechos en los tres artículos anteriores:

Además, los inversores deben conocer los riesgos únicos asociados con los recibos de depósito estadounidenses, comúnmente denominados ADR.Aquí hay enlaces a un artículo de Schwab y un artículo de fidelidad que describe específicamente los riesgos asociados con la inversión internacional y las ADR.

Además, los inversores en empresas internacionales deben estar alertas sobre el riesgo de pagar dos veces sobre los ingresos imponibles de los dividendos pagados por empresas no estadounidenses.Este artículo ofrece información sobre este riesgo y cómo evitarlo.

Pensamientos finales, plan de acción

Estos cuatro artículos sobre valoraciones relativas han sido un placer para la investigación.Aprecio que Jeremy Grantham me motive a patear los neumáticos en mis propiedades actuales.

Un inconveniente, por el camino de ser un accionista de compra y retención a largo plazo, es que es muy difícil para mí vender acciones en mis grandes ganadores.Si bien muchos lectores alfa que buscan se mantienen rápidamente a la creencia de que los ganadores no deben venderse, no estoy tan seguro de si sacrifico la diversificación necesaria para optimizar el retorno y minimizar el riesgo.

Después de haber realizado al menos un examen superficial de las valoraciones de más de 300 acciones globales de gran capitalización, puedo afirmar definitivamente que Grantham tiene datos de su lado.Las acciones de crecimiento se ven caras.El valor no es barato.Internacional se ve más interesante que en el pasado reciente.

Como un "mercado de acciones", estoy especialmente interesado en encontrar las acciones que Bob príncipe define como "adhesivos de riqueza".

Según los números en los gráficos y tablas anteriores, dibujo algunas observaciones que requieren mucha más consideración y análisis:

A la comunidad Alfa de búsqueda: hágame saber sus puntos de vista sobre qué empresas no estadounidenses constituyen como "almacenamiento de riqueza".