Round Rock, Texas, 20 de diciembre de 2021 / PRNewswire / - Dell Technologies Inc. (NYSE: Dell) anuncia los términos de precios de las ofertas de licitación de efectivo anunciadas anteriormente (colectivamente, las "ofertas") de Dell Inc. , su subsidiaria de propiedad absoluta ("Dell"). Dell espera aceptar la compra de $ 1,200,000,000 en un monto principal agregado del 8.350% Senior Notes vence 2046 y $ 500,350,000 en el monto principal agregado de los Notas Senior de 8.100% debido a 2036 que se presentaban válidamente y no se retiraron de manera válida en o antes de la fecha límite temprana a la que se hace referencia a continuación a continuación a continuación (excluyendo los intereses acumulados y no remunerados, pero sin incluir, la fecha de liquidación aplicable y excluyendo tarifas y gastos relacionados con las ofertas) de los titulares registrados (colectivamente, los "tenedores") de los mismos. Los términos en los que se realizarán dicha compra, incluido el límite de licitación modificado previamente anunciado de $ 1,200.0 millones en un monto principal agregado con respecto a las notas senior de 8.350% vencidas 2046 (el "límite de licitación enmendado") y el monto máximo de licitación modificado previamente anunciado previamente anunciado. de $ 2,850.0 millones (la "cantidad máxima de licitación modificada") y el orden de prioridad (los "niveles de prioridad de aceptación") que se establecen en la tabla a continuación, se describen en la oferta de compra con fecha del 6 de diciembre de 2021, como se modifican o suplementan (la "Oferta de Compra").

La "Contraprestación total" para cada serie por monto de capital de $1,000 de los títulos de deuda identificados en la siguiente tabla (denominados colectivamente como los "Valores" y cada uno denominado como una "serie" de Títulos) válidamente ofrecidos y aceptados para La compra de conformidad con las Ofertas se determinó por referencia al diferencial fijo aplicable sobre el rendimiento al vencimiento basado en el precio del lado de la oferta del Título del Tesoro de EE. UU. aplicable, en cada caso como se establece en la tabla a continuación, y es pagadero a los Valores que ofrecieron válidamente y no retiraron válidamente sus Valores a las 5:00 p. m., hora de la ciudad de Nueva York, o antes, el 17 de diciembre de 2021 (la "Fecha límite de oferta anticipada") y cuyos Valores son aceptados para la compra por Dell. Los rendimientos de referencia (determinados de conformidad con la oferta de compra) enumerados en la tabla fueron determinados a las 10:00 a. m., hora de la ciudad de Nueva York, hoy, 20 de diciembre de 2021, por los gerentes de los distribuidores que se identifican a continuación. La Contraprestación Total para cada serie de Valores incluye una prima de oferta anticipada de $50,00 por cada $1,000 de monto principal de Valores válidamente ofrecidos y no retirados válidamente por dichos Titulares y aceptados para su compra por Dell.

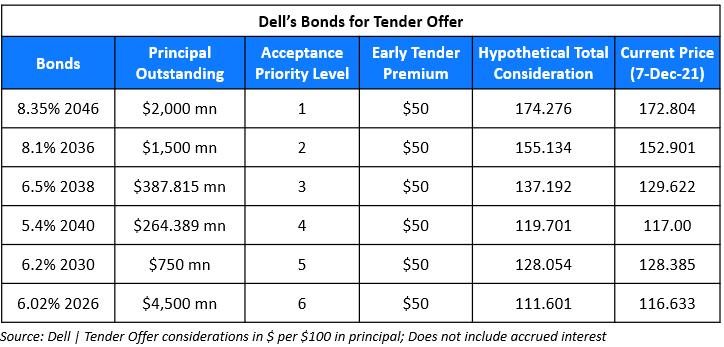

La siguiente tabla establece cierta información sobre los Valores y las Ofertas:

Título de seguridad | Emisor(es) | Números CUSIP | Límite de licitación modificado(1) (en millones) | Nivel de prioridad de aceptación | ReferenciaU.S.TreasurySecurity | Rendimiento de referencia | Margen fijo(puntos base) | TotalConsideración(2)(3) | Importe principal total entregado(4) | Importe total de capital esperado para ser aceptado para la compra |

Bonos senior de 8,350 % con vencimiento en 2046* | Dell International L.L.C y EMC Corporation | 24703TAK2 144A: 25272KAR4 Registro S: U2526DAF6 | $1,200.0 | 1 | 2,000 % UST con vencimiento el 15 de agosto de 2051 | 1,850 % | +190 | $1,724.97 | $1,594,768,000 | $1,200,000,000 |

Bonos senior de 8,100 % con vencimiento en 2036* | Dell International L.L.C y EMC Corporation | 24703TAJ5 144A: 25272KAN3 Registro S: U2526DAE9 | N/A | 2 | 1,375 % UST con vencimiento el 15 de noviembre de 2031 | 1.400% | +175 | $1,558.98 | $1,089,875,000 | $500,350,000 |

Bonos senior de 6,500 % con vencimiento en 2038 | Dell Inc. | 24702RAF8 | N/A | 3 |

N/A | N/A | N/A | N/A | N/A | N/A(5) |

Bonos senior de 5,400 % con vencimiento en 2040 | Dell Inc. | 24702RAM3 | N/A | 4 | N/A | N/A | N/A | N/A | N/A | N/A(5) |

Bonos senior de 6,200 % con vencimiento en 2030* | Dell International L.L.C y EMC Corporation | 24703TAH9 144A: 24703DBD2 Registro S: U24724AP8 | N/A | 5 | N/A | N/A | N/A | N/A | N/A | N/A(5) |

Bonos senior de 6,020 % con vencimiento en 2026* | Dell International L.L.C y EMC Corporation | 24703TAD8 144A: 25272KAK9 Registro S: U2526DAD1 | N/A | 6 | N/A | N/A | N/A | N/A | N/A | N/A(5) |

| < p>(1) | El Límite de Oferta Modificado representa el monto principal agregado máximo de dicha serie de Valores que se comprarán. La Compañía se reserva el derecho, pero no tiene la obligación, de aumentar, disminuir o eliminar el Límite Modificado Límite de licitación sin extender la Fecha límite de licitación anticipada o la Fecha límite de retiro (como se define a continuación), sujeto a la ley aplicable. |

(2) | Incluye la Prima de Oferta Anticipada. |

(3) | Por $1,000 de monto principal de los Valores que se ofrecen y se aceptan para la compra. |

(4) | En la fecha límite de licitación anticipada. |

(5) | El precio de compra agregado requerido para aceptar todos los Valores en los Niveles de Prioridad de Aceptación 1 y 2 que se ofrecieron válidamente y no se retiraron válidamente antes de la Fecha Límite de Oferta Anticipada excede el Monto Máximo de Oferta Modificado. Por lo tanto, Dell no espera aceptar para la compra ninguna oferta de valores en los niveles de prioridad de aceptación 3 a 6. |

* | Denota una serie de Valores para los cuales la Contraprestación Total se determina teniendo en cuenta la fecha de rescate a la par, en lugar de la fecha de vencimiento, de dichos Valores de acuerdo con la práctica estándar del mercado. |

Todos los pagos por Valores adquiridos en relación con el Plazo de Oferta Anticipada también incluirán los intereses devengados y no pagados sobre el monto principal de los Valores adquiridos, desde el último interés fecha de pago aplicable a la serie correspondiente de Valores hasta, pero sin incluir, la fecha de liquidación anticipada, que se espera que ocurra el 21 de diciembre de 2021.

Como se describe en la Oferta de Compra, los Valores ofertados válidamente y no retirados válidamente en o antes de la Fecha Límite de Oferta Anticipada se aceptarán para su compra con prioridad sobre otros Valores ofertados válidamente después de la Fecha Límite de Oferta Anticipada, incluso si dichos Valores ofertados válidamente después la Fecha Límite de Oferta Anticipada tienen un Nivel de Prioridad de Aceptación más alto que los Valores ofertados válidamente en la Fecha Límite de Oferta Anticipada o antes. Aunque las Ofertas están programadas para vencer a las 11:59 p. m., hora de la ciudad de Nueva York, el 4 de enero de 2022, debido a que el precio de compra agregado requerido para aceptar todos los Valores ofertados válidamente y no retirados válidamente antes de la Fecha límite de oferta anticipada excede la oferta máxima modificada Dell no espera aceptar para la compra ninguna oferta de valores después de la fecha límite de oferta anticipada. Todos los Valores ofrecidos después de la Fecha Límite de Oferta Anticipada se acreditarán de inmediato en la cuenta del Tenedor de dichos Valores mantenida en The Depository Trust Company y de otro modo se devolverán de acuerdo con la Oferta de Compra.

De acuerdo con los términos de las Ofertas, la fecha límite de retiro fue a las 5:00 p. m., hora de la ciudad de Nueva York, el 17 de diciembre de 2021 (la "Fecha límite de retiro"). Como resultado, los Valores ofrecidos no pueden retirarse, excepto en ciertas circunstancias limitadas en las que la ley exige derechos de retiro adicionales (según lo determine Dell).

Dell se reserva el derecho absoluto, pero no está obligado, sujeto a la ley aplicable, a: (i) renunciar a todas y cada una de las condiciones de las Ofertas; (ii) extender o terminar las Ofertas; (iii) (a) aumentar o disminuir el Monto Máximo de Oferta Modificado o (b) aumentar, disminuir o eliminar el Límite de Oferta Modificado sin extender la Fecha Límite de Oferta Anticipada o la Fecha Límite de Retiro; o (iv) de otro modo modificar las Ofertas en cualquier aspecto.

Barclays Capital Inc. y BofA Securities, Inc. actúan como gerentes de intermediarios para las Ofertas (juntos, los "Gerentes de intermediarios"). El agente de información y agente de licitación para las Ofertas es Global Bondholder Services Corporation (el "Agente de licitación"). Las copias de la Oferta de compra y los materiales relacionados con la oferta están disponibles comunicándose con el Agente de licitación por teléfono al (866) 924-2200 (llamada gratuita) o (212) 430–3774 (bancos y corredores), por correo electrónico a [email protected], o en https://gbsc-usa.com/registration/dell/. Las preguntas relacionadas con las Ofertas deben dirigirse a los Grupos de gestión de responsabilidad de Barclays Capital Inc. en (800) 438-3242 (llamada gratuita) o BofA Securities, Inc., al (888) 292-0070 (llamada gratuita) o (980) 387-3907 (cobro revertido).

Este comunicado de prensa tiene únicamente fines informativos y no constituye una oferta de compra ni la solicitud de una oferta de venta con respecto a ningún valor. La solicitud de ofertas para vender los Valores solo se realiza de conformidad con los términos de la Oferta de compra. La oferta no se realiza en ninguna jurisdicción en la que la realización o aceptación de la misma no cumpla con las leyes de valores, cielo azul u otras leyes de dicha jurisdicción. Ninguno de Dell, sus afiliados y sus respectivas juntas directivas, los Gerentes de Concesionarios, el agente de información y licitación o el fideicomisario de cualquier serie de Valores está haciendo ninguna recomendación sobre si los tenedores deben o no ofrecer sus Valores en relación con las Ofertas. y ni Dell ni ninguna otra persona ha autorizado a ninguna persona a realizar tal recomendación.

Acerca de las tecnologías de Dell

Dell Technologies (NYSE:DELL) ayuda a organizaciones e individuos a construir su futuro digital y transformar la forma en que trabajan, viven y juegan. La empresa ofrece a los clientes la cartera de servicios y tecnología más amplia e innovadora de la industria para la era de los datos.

Copyright © 2021 Dell Inc. o sus subsidiarias. Todos los derechos reservados. Dell Technologies, Dell, EMC y Dell EMC son marcas comerciales de Dell Inc. o sus subsidiarias. Otras marcas comerciales pueden ser marcas comerciales de sus respectivos propietarios.

Nota especial sobre declaraciones prospectivas:

Las declaraciones en este comunicado de prensa que se relacionan con resultados y eventos futuros son declaraciones a futuro dentro del significado de la Sección 21E de la Ley de Bolsa de Valores de 1934 y la Sección 27A de la Ley de Valores de 1933 y se basan en la información actual de Dell Technologies. Expectativas. En algunos casos, puede identificar estas declaraciones con palabras prospectivas como "anticipar", "creer", "confianza", "podría", "estimar", "esperar", "guía", "pretender", "puede , "objetivo", "perspectiva", "plan", "proyecto", "posible"; "potencial", "debería", "voluntad" y "sería", o palabras o expresiones similares que se refieren a eventos o resultados futuros.

Los resultados o eventos de Dell Technologies en períodos futuros podrían diferir materialmente de los expresados o implícitos en estas declaraciones prospectivas debido a riesgos, incertidumbres y otros factores que incluyen, entre otros, los siguientes: riesgos e incertidumbres en relación con nuestra escisión de VMware, Inc., incluidos los posibles efectos de la transacción en nuestro negocio; los efectos de la pandemia de COVID-19; presiones competitivas; la dependencia de Dell Technologies de proveedores externos para productos y componentes, incluida la dependencia de proveedores de fuente única o fuente limitada; la capacidad de Dell Technologies para lograr precios favorables de sus proveedores; condiciones económicas globales adversas e inestabilidad en los mercados financieros; la ejecución de Dell Technologies de sus estrategias de crecimiento, negocios y adquisiciones; el éxito de las medidas de rentabilidad de Dell Technologies; la capacidad de Dell Technologies para administrar transiciones de soluciones y productos y servicios de manera eficaz; la capacidad de Dell Technologies para ofrecer productos, software y servicios de alta calidad; ataques cibernéticos u otros incidentes de seguridad de datos; las operaciones en el extranjero y la capacidad de Dell Technologies para generar ingresos netos sustanciales fuera de los EE. UU.; mezcla de productos, servicios, clientes y ventas geográficas de Dell Technologies, y tendencias de ventas estacionales; el desempeño de los socios del canal de ventas de Dell Technologies; acceso a los mercados de capital por parte de Dell Technologies o sus clientes; deterioro material del valor de la plusvalía o activos intangibles; condiciones económicas débiles y el efecto de la regulación adicional en las actividades de servicios financieros de Dell Technologies; riesgos de incumplimiento de la contraparte; la pérdida por parte de Dell Technologies de cualquier contrato de servicios y soluciones ISO y su capacidad para ejecutar dichos contratos a sus costos estimados; pérdida por parte de Dell Technologies de contratos gubernamentales; la capacidad de Dell Technologies para desarrollar y proteger su propiedad intelectual patentada u obtener licencias de propiedad intelectual desarrollada por otros en términos comercialmente razonables y competitivos; interrupciones en la infraestructura de Dell Technologies; la capacidad de Dell Technologies para cubrir eficazmente su exposición a las fluctuaciones en los tipos de cambio y las tasas de interés; expiración de moratorias fiscales o estructuras de tasas impositivas favorables, o resultados desfavorables en auditorías fiscales y otros asuntos de cumplimiento tributario; deterioro de las inversiones de cartera; resultados desfavorables de procesos judiciales; requisitos de cumplimiento de leyes ambientales y de seguridad cambiantes u otras leyes; el efecto de las hostilidades armadas, el terrorismo, los desastres naturales y los problemas de salud pública; la dependencia de Dell Technologies de los servicios de Michael Dell y empleados clave; y el nivel de endeudamiento de Dell Technologies. Esta lista de riesgos, incertidumbres y otros factores no está completa. Dell Technologies analiza algunos de estos asuntos con más detalle, así como ciertos factores de riesgo que podrían afectar el negocio, la situación financiera, los resultados de las operaciones y las perspectivas de Dell Technologies, en sus informes presentados ante la SEC, incluido el informe anual de Dell Technologies en el Formulario 10-K para el año fiscal finalizado el 29 de enero de 2021, informes trimestrales en el Formulario 10-Q e informes actuales en el Formulario 8-K. Estas presentaciones están disponibles para su revisión a través del sitio web de la SEC en www.sec.gov. Cualquiera o todas las declaraciones a futuro que haga Dell Technologies pueden resultar incorrectas y pueden verse afectadas por suposiciones inexactas que Dell Technologies podría hacer o por riesgos conocidos o desconocidos. , incertidumbres y otros factores, incluidos los identificados en este comunicado de prensa. En consecuencia, no debe depositar una confianza indebida en las declaraciones prospectivas realizadas en este comunicado de prensa, que se refieren únicamente a su fecha. Dell Technologies no se compromete a actualizar, y renuncia expresamente a cualquier obligación de actualizar, sus declaraciones prospectivas, ya sea como resultado de circunstancias o eventos que surjan después de la fecha en que se realizaron, nueva información u otros.

Para obtener información adicional sobre estos y otros factores que podrían causar que los resultados reales de Dell Technologies difieran materialmente de los establecidos en este documento, consulte las presentaciones de Dell Technologies ante la Comisión de Bolsa y Valores, incluido su informe anual más reciente en el Formulario 10. -K y posteriores informes en los formularios 10-Q y 8-K. Se advierte a los inversores que no depositen una confianza indebida en dichas declaraciones prospectivas, que se refieren únicamente a la fecha en que se realizan. No asumimos ninguna obligación de actualizar ninguna declaración prospectiva, ya sea como resultado de nueva información, eventos futuros u otros.

FUENTE Dell Technologies