Image source: The Motley Fool.

Call Western Digital (NASDAQ:WDC) Q22022 Earnings Call 27. ledna 2022, 16:30 ET

Obsah:

Připravené poznámky:

Operátor

Dobré odpoledne a děkuji, že stojíte. Vítejte u konferenčního hovoru společnosti Western Digital za druhé fiskální čtvrtletí 2022. [Pokyny operátora] Připomínáme, že tento hovor se nahrává. Nyní předáme hovor Mr.

Petr Ondřej. Můžete začít.

Peter Andrew – viceprezident pro vztahy s investory

Děkuji a dobré odpoledne všem. Dnes se ke mně připojuje David Goeckeler, generální ředitel; a Bob Eulau, finanční ředitel. Než začneme, dovolte mi všem připomenout, že dnešní diskuse obsahuje výhledová prohlášení, včetně očekávání produktového portfolia, obchodních plánů a výkonnosti, trendů a finančního výhledu na základě současných předpokladů a očekávání managementu, a jako taková zahrnuje rizika a nejistoty. Nepřebíráme žádnou povinnost aktualizovat tato prohlášení.

Další informace o rizicích a nejistotách, které by mohly způsobit, že se skutečné výsledky budou podstatně lišit, naleznete v naší nejnovější finanční zprávě na formuláři 10-K podaném u SEC. Dnes také uvedeme odkazy na non-GAAP finanční ukazatele. Odsouhlasení mezi non-GAAP a srovnatelnými GAAP finančními opatřeními je zahrnuto v tiskové zprávě a dalších materiálech, které jsou zveřejněny v sekci Investor Relations na našich webových stránkách. S tím nyní předám hovor Davidovi k úvodnímu slovu.

David Goeckeler - generální ředitel

Děkuji, Petere. Dobré odpoledne všem a děkujeme, že jste se připojili k výzvě k projednání našich výsledků za fiskální rok 2022 za druhé čtvrtletí. Za druhé fiskální čtvrtletí jsme dosáhli dobrých výsledků s příjmy ve výši 4,8 miliardy USD a hrubou marží 33,6 % bez GAAP, přičemž oba tyto hodnoty jsou v rozmezí, které jsme poskytli v minulém čtvrtletí. Kromě toho jsme vykázali non-GAAP zisk na akcii ve výši 2,30 USD, což předčilo naše očekávání.

Jsem hrdý na tým, protože jde o sedmé po sobě jdoucí čtvrtletí, kdy jsme se setkali nebo překonali poradenství uprostřed neustále narůstajícího problému dodavatelského řetězce. Než se podívám na podrobné výsledky a obchodní trendy, chtěl bych nabídnout několik důležitých klíčových poznatků z kalendářního roku 2021. Zaprvé jsme výrazně pokročili v posilování našeho produktového portfolia. Splnili jsme naše cíle kvalifikovat naše podnikové produkty SSD u tří cloudových titánů a dvou OEM, komercializovat energeticky podporované pevné disky a také zahájit dodávky 20terabajtových pevných disků založených na technologiích OptiNAND.

Tyto produkty se zabývají velkými a rychle rostoucími možnostmi úložiště v rámci cloudu. Zadruhé, poptávka po úložných řešeních Western Digital napříč cloudovými, klientskými a spotřebitelskými koncovými trhy zůstává trvale silná. Jsme optimističtí ohledně našeho výhledu na kalendářní rok 2022, protože naši zákazníci nadále ukazují solidní poptávku na koncových trzích, které obsluhujeme. O této poptávce a dalších makro faktorech se podělím později.

Za třetí, pokračujeme ve stále složitějším dodavatelském řetězci, což ovlivňuje jak schopnost našich zákazníků dodávat produkty, tak i naši schopnost produkty vyrábět. Abychom uspokojili poptávku našich koncových zákazníků, vznikají nám dodatečné náklady, které budou mít v první polovině kalendářního roku 2022 vliv především na hrubou marži našich pevných disků. Tyto problémy jsou přechodné povahy, ovlivňují příjmy i hrubou marži a očekáváme aby odezněly s normalizací dodavatelského řetězce. Jsme přesvědčeni, že příležitost k dlouhodobému růstu a ziskovosti, která před námi stojí, se nezměnila.

Nakonec jsme v prosinci od Fitch obdrželi podnikový rating investičního stupně, který představuje druhý investiční stupeň společnosti Western Digital. To je důležitý milník, protože jsme posledních 18 měsíců tvrdě pracovali na posílení naší finanční pozice a zajistili nám tak větší finanční flexibilitu v budoucnu. Jak se blížíme k cílovým úrovním zadlužení, těšíme se, že se ve fiskálním roce 2023 znovu zapojíme do programu kapitálové návratnosti. Pokud jde o naše výsledky, v minulém čtvrtletí zůstala poptávka na našich koncových trzích silná a naši zákazníci a týmy Western Digital pokračují v práci důsledně zmírňovat dopad narušení dodavatelského řetězce.

Zejména tržby z cloudu za druhé fiskální čtvrtletí vzrostly o 89 % oproti stejnému období loňského roku. Nadále očekáváme silnou poptávku po úložištích, která je podpořena naší schopností i nadále přinášet na trh inovativní nové produkty, které splňují potřeby digitální ekonomiky. Potenciál toho, čeho lze dosáhnout prostřednictvím vytváření obsahu a možnosti snadného přístupu k digitálním informacím, nebyl nikdy větší. Díky naší technologii umožňujeme podnikům, tvůrcům a inovátorům myslet ve větší míře a posouvat své limity ještě dále.

Western Digital si vybudoval skvělou pozici na velkých a rostoucích trzích úložiště. Naše prokázaná schopnost inovovat a rozvíjet vyvážené portfolio, spolu s našimi širokými cestami na trh, staví Western Digital do silné pozice, aby využila mnoho příležitostí k růstu, které před námi stojí. Nyní zrekapituluji naše podnikání v oblasti HDD a Flash. U pevných disků zůstala celková poptávka po cloudových koncových produktech vysoká, přičemž tržby vzrostly meziročně o 50 % v čele s kapacitními podnikovými pevnými disky.

Přestože jsme meziročně výrazně rostli, kapacita podnikových pevných disků se po dvou čtvrtletích silných dodávek postupně snižovala, částečně kvůli některým problémům dodavatelského řetězce našich zákazníků. Vzhledem k tomu, že oba vydělaní zákazníci společnosti Western Digital i nadále čelí problémům s dodavatelským řetězcem, zažijeme v blízké budoucnosti určité problémy s viditelností. Nicméně naše celkové signály poptávky jsou i nadále velmi dobré, jak postupujeme kalendářním rokem, a jakmile tyto protivětry odezní, budeme v silnější pozici. Během druhého fiskálního čtvrtletí jsme zahájili hromadné dodávky našich 20terabajtových pevných disků CMR založených na technologiích OptiNAND.

Jsme velmi nadšení z OptiNAND, revoluční technologie, která využívá blesk v řídicí rovině k dalšímu zvýšení plošné hustoty. Kromě toho zaznamenáváme nárůst zájmu zákazníků o přijetí technologie SMR a očekáváme, že několik cloudových titánů nasadí disky SMR ve velkém množství později v tomto kalendářním roce. V případě Flash tržby ve druhém fiskálním čtvrtletí vzrostly díky sezónní síle v oblasti mobilních a spotřebitelských služeb. V rámci mobilních zařízení se dodávky našich produktů BiCS5 do předních smartphonů 5G zvýšily postupně o více než 60 % a meziročně o 50 %, vedené silným růstem obsahu.

Dodávky BiCS5 představovaly více než 40 % celkových příjmů a podle očekávání došlo během čtvrtletí k přechodu výroby BiCS5. Úspěšný nárůst BiCS5 pomohl urychlit náš celkový meziroční růst dodávek bitů na 37 % ve čtvrtletí. Naše prémiová produktová řada SSD WD_BLACK optimalizovaná pro nejlepší herní zážitek stále nabírá na síle, přičemž tržby se postupně zvyšují o 50 % a v kalendářním roce 2021 se zdvojnásobily. Spolu s flashovými produkty pro herní konzole vzrostly tržby z nuly na více než 10 % našich flash portfolia za poslední dva roky.

Protože spotřebitelé požadují více způsobů přístupu, generování a ukládání obsahu, ať už prostřednictvím her nebo nyní vznikajícího Metaverse, naše silné a rostoucí portfolio flash bude nedílnou součástí pro umožnění všech těchto aplikací. V souladu s pokyny, které jsme poskytli v minulém čtvrtletí, naše klientské segmenty SSD postupně klesaly kvůli narušení dodavatelského řetězce u některých našich zákazníků s PC a cenovému tlaku na více transakčních trzích. Zatím v aktuálním čtvrtletí začínáme být svědky stabilizace cen na transakčnějších trzích. Jak jsem již zmínil dříve, naše podnikové produkty SSD jsou kvalifikovány pro tři cloudové titány a dva hlavní OEM úložiště, což znamená významný pokrok ve srovnání s jedním cloudovým titánem před rokem.

Jak víte, byla to jedna z mých hlavních priorit. V návaznosti na brzký úspěch rozšíření BiCS5 do mobilních a herních konzolí dále posilujeme naše produktové portfolio s přechodem přes kalendářní rok 2022. V klientském SSD, základním kameni flashového portfolia Western Digital, jsme spustili a rozšiřujeme založené na BiCS5 produktů ve fiskálním třetím čtvrtletí, s produkty BiCS5 Enterprise SSD později v tomto roce. Pro naši novou generaci 3D flash jsme zahájili první komerční dodávky spotřebitelských flash zařízení založených na našem 162vrstvém BiCS6.

Kromě toho jsme ve druhém fiskálním čtvrtletí kvalifikovali a zahájili výnosové dodávky klientských SSD disků založených na technologiích QLC a BiCS5. Zatímco jsme stále na začátku svého vývoje, začínáme dláždit cestu pro budoucí přijetí QLC v tomto odvětví a náš uzel BiCS6 nové generace bude v tomto vývoji hrát důležitou roli. Dovolte mi nyní nabídnout několik postřehů k prostředí poptávky. Zrychlená digitální transformace v posledních dvou letech vytvořila svět, který více podporuje technologie a je závislý na technologiích než kdykoli předtím.

Očekáváme, že tyto trendy budou i nadále pohánět růst datových úložišť na všech koncových trzích, na kterých působíme: cloud, klient a spotřebitel. Naši zákazníci zůstávají optimističtí, pokud jde o trendy poptávky v kalendáři 2022, tažené kapitálovými investicemi do budování cloudu, pokračujícím oživením podnikových výdajů, růstem chytrých video aplikací, zvýšeným přijetím 5G telefonů, spotřebitelskými hrami a novými trendy, jako je VR/AR. zařízení. V oblasti cloudu naši zákazníci oznámili meziroční nárůst kapitálových investic do budování cloudu o 36 %. Očekává se, že toto spolu s nárůstem podnikových výdajů a pokračujícím růstem chytrých video aplikací podnítí růst našich flashových a HDD produktů na tento rostoucí koncový trh.

Poptávka po PC klientech zůstala silná. Naši zákazníci pohánějí konzistentnější poptávku než v posledních několika čtvrtletích a v roce 2022 vidíme pokračující stabilizaci. Předpovědi dodávek PC jednotek jsou i nadále robustní a výrazně předstihují úroveň před pandemií. Kromě toho očekáváme případný návrat na stránky, abychom podpořili smíšený posun směrem ke komerčním počítačům, které mají tendenci nabízet bohatší obsah klientských SSD oproti počítačům orientovaným na spotřebitele.

Pokud jde o mobilní zařízení, nejnovější 5G telefony zdvojnásobily obsah NAND ze smartphonů předchozí generace. Očekáváme, že obsah mobilních zařízení bude těžit, protože se očekává, že pokračující přijetí 5G a nové aplikace s podporou 5G povedou k růstu poptávky po úložištích v obou koncových bodech v cloudu. Pro spotřebitele je vrcholem tohoto koncového trhu naše řada produktů WD_BLACK SSD optimalizovaná pro herní nadšence. Tržby se v kalendářním roce 2021 více než zdvojnásobily.

Spotřebitelské uznání síly a hodnoty WD_BLACK spolu se značkami SanDisk a SanDisk Professional způsobilo 34% meziroční nárůst průměrné kapacity na jednotku spotřebitelského flash disku. Zatímco poptávka koncových zákazníků v kalendáři 2022 vypadá slibně, problémy s dodavatelským řetězcem přibývají. To omezuje naši schopnost dodávat komponenty tak, aby vyhovovaly poptávce zákazníků, a zároveň zvyšuje náklady na komponenty. Tyto náklady jsou navýšeny o pokračující zvýšené náklady na logistiku a ochranu zdraví a bezpečnost COVID.

I když věříme, že tyto přírůstkové náklady jsou přechodné a budou klesat, až se podmínky dodavatelského řetězce normalizují, ovlivní naše výsledky v první polovině tohoto kalendářního roku. Dovolte mi nyní předat hovor Bobovi, který prodiskutuje naše fiskální výsledky za druhé čtvrtletí a poskytne podrobnější výhled na kalendářní rok 2022. Bobe?

Bob Eulau - finanční ředitel

Díky, Dave, a dobré odpoledne všem. Jak Dave zmínil, celkové výsledky za druhé fiskální čtvrtletí byly lepší, než jsme očekávali, což představuje sedmé čtvrtletí v řadě, kdy jsme splnili nebo překonali očekávání. Celkové tržby za čtvrtletí činily 4,8 miliardy USD, což je meziroční pokles o 4 % a meziroční nárůst o 23 %. Non-GAAP zisk na akcii činil 2,30 USD, což překročilo horní hranici našeho orientačního rozpětí.

Vezměte prosím na vědomí, že tato částka zahrnuje celkové náklady související s COVID ve výši 70 milionů USD, což bylo vyšší, než jsme předpokládali v tomto čtvrtletí. Další podrobnosti o těchto nákladech poskytnu za minutu, ale jsme rádi, že jsme dosáhli tak silných výsledků tváří v tvář přetrvávajícím problémům dodavatelského řetězce a výzvám souvisejícím s COVID. Kromě tohoto solidního finančního výkonu jsme v tomto čtvrtletí dosáhli významného milníku v získání podnikového ratingu investičního stupně od Fitch. Jedná se o podnikový rating druhého investičního stupně společnosti.

Jsme rádi, že naše práce na vybudování silnější finanční základny je uznávána a poskytuje nám větší finanční flexibilitu do budoucna. Loni v prosinci jsme navíc uzavřeli nabídku veřejného dluhu a v lednu jsme upravili naši smlouvu o půjčce s věřiteli, čímž se splatnost více než 85 % našeho zůstatku dluhu dostala do roku 2026 a dále. Další podrobnosti naleznete v naší prezentaci příjmů. Pokud jde o naše koncové trhy, cloud představoval 40 % celkových tržeb ve výši 1,9 miliardy USD, což je meziroční pokles o 14 % a nárůst o 89 % oproti předchozímu roku.

Narušení dodavatelského řetězce ovlivnilo nasazení cloudových pevných disků u některých zákazníků, což vedlo k postupnému poklesu exabajtových dodávek ve druhém fiskálním čtvrtletí. Zdravá celková poptávka po kapacitních podnikových jednotkách spolu s vedoucí pozicí společnosti Western Digital na kapacitě 18 terabajtů však způsobily více než 50% meziroční nárůst exabajtových zásilek. Trh koncových klientů představoval 38 % z celkových výnosů ve výši 1,9 miliardy USD postupně a meziročně o 1 % méně. Pokračující nárůst 5G telefonů pomohl vyrovnat pokles příjmů z klientských SSD a klientských pevných disků, což umožnilo, aby celkové příjmy klientů zůstaly na stejné úrovni.

Klientské pevné disky představují méně než 15 % našich příjmů z pevných disků. A konečně, spotřebitelé představovali 22 % tržeb ve výši 1,1 miliardy USD, což je meziroční nárůst o 9 % a stagnace meziročně. Díky silné prázdninové sezóně vedl maloobchodní blesk k postupnému růstu spotřebitele. Na meziroční bázi byl růst spotřebitelských flash kompenzován poklesem spotřebitelských HDD.

Pokud jde nyní o tržby podle segmentů, vykázali jsme bleskové tržby ve výši 2,6 miliardy USD, což je meziroční nárůst o 5 % a meziroční nárůst o 29 %. Na smíšeném základě se flashová ASP postupně snížila o 6 % kvůli sezónnímu nárůstu zásilek do mobilních zařízení a maloobchodu. Na stejném základě se flashová ASP postupně snížila o 3 %. Dodávky flash bitů se postupně zvýšily o 13 % a meziročně o 37 %.

Tržby z pevných disků dosáhly 2,2 miliardy USD, což je meziroční pokles o 14 % a meziroční nárůst o 16 %. Celkové dodávky exabajtů pevných disků se postupně snížily o 14 %, zatímco průměrná cena za pevný disk klesla o 5 % na 97 USD. Meziročně se celkové dodávky exabajtů pevných disků zvýšily o 27 %. Když přejdeme k nákladům a výdajům, vezměte prosím na vědomí, že mé komentáře se budou týkat non-GAAP výsledků, pokud není uvedeno jinak.

Hrubá marže za druhé čtvrtletí činila 33,6 %, což představuje meziroční pokles o 0,3 procentního bodu. Jak již bylo zmíněno dříve, dopad související s COVID byl o 10 milionů dolarů vyšší, než jsme předpokládali, na 70 milionů dolarů. Naše blesková hrubá marže byla 36,1 %, což je o 0,9 procentního bodu sekvenčně nižší. To zahrnovalo dopad související s COVID ve výši 10 milionů $ nebo přibližně 0,4 procentního bodu.

Naše hrubá marže pevných disků byla 30,6 %, což je meziroční pokles o 0,3 procentního bodu. To zahrnovalo dopad související s COVID ve výši 60 milionů $ nebo přibližně 2,7 procentního bodu. Provozní náklady ve výši 741 milionů USD byly pod naším orientačním rozmezím kvůli obezřetné kontrole nákladů a nižším nákladům na variabilní odměny. Provozní příjem činil 882 milionů USD, což představuje 7% pokles oproti předchozímu čtvrtletí a 157% meziroční nárůst, což zdůrazňuje naši schopnost řídit ziskový růst.

Zisk na akcii činil 2,30 USD, což překročilo horní hranici našeho orientačního rozpětí. Provozní peněžní tok za druhé čtvrtletí činil 666 milionů USD a volný peněžní tok činil 407 milionů USD. Navzdory mírnému nárůstu zásob v důsledku narušení dodavatelského řetězce jsme ve čtvrtletí udrželi silnou tvorbu peněžních toků. Kapitálové výdaje, které zahrnují nákup pozemků, budov a zařízení a činnost související s našimi bleskovými společnými podniky na našem výkazu peněžních toků, s odlivem hotovosti ve výši 259 milionů USD.

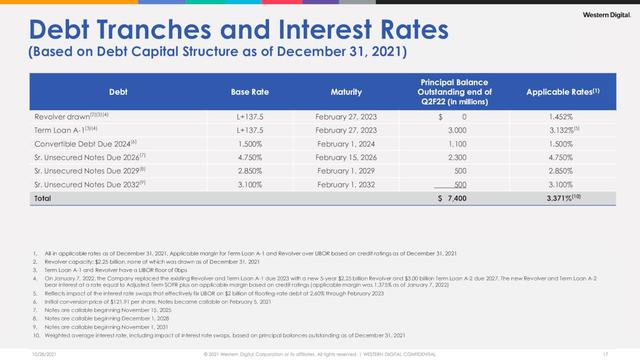

Zůstáváme obezřetní v investicích do výrobní kapacity a nadále očekáváme, že hrubé kapitálové výdaje za aktuální fiskální rok budou kolem 3 miliard USD. Nyní očekáváme, že cash capex bude kolem 1,5 miliardy USD, protože aktivně řídíme naše celkové výdaje. Jak jsme uvedli při naší poslední výdělkové výzvě, loni v říjnu jsme plně splatili náš termínovaný úvěr B ve výši 943 milionů USD. Kromě toho jsme loni v prosinci uzavřeli veřejnou nabídku v hodnotě 1 miliardy USD v přednostních nezajištěných dluhopisech a splatili 1,3 miliardy USD za náš termínovaný úvěr A, čímž jsme zvýšili náš hrubý nesplacený dluh na 7,4 miliardy USD na konci druhého fiskálního čtvrtletí.

Kromě toho jsme začátkem tohoto měsíce uzavřeli dohodu s našimi věřiteli o revizi podmínek naší úvěrové smlouvy tak, aby odrážely naše vylepšené úvěrové hodnocení a prodloužily splatnost naší termínované půjčky a revolvingového úvěru z roku 2023 na rok 2027. poslední 12měsíční upravená EBITDA na konci druhého čtvrtletí, jak je definována v naší úvěrové smlouvě, činila 4,8 miliardy USD, což má za následek 1,5násobek hrubého pákového poměru. Ve srovnání s 3,0násobkem ve třetím fiskálním čtvrtletí roku 2020, kdy jsme oznámili plán zaměřit se na splácení dluhu, abychom dosáhli větší finanční flexibility. Připomínáme, že naše úvěrová smlouva zahrnuje odpisy ve výši 1 miliardy USD spojené s bleskovými podniky.

To se neodráží v našem výkazu peněžních toků. Další podrobnosti naleznete v naší prezentaci zisků na webových stránkách Investor Relations. S ohledem na přechodné problémy dodavatelského řetězce, o kterých jsme hovořili dříve, bych rád uvedl trochu více barev na náš pohled na podnikání v oblasti pevných disků a Flash v kalendáři roku 2022. V našem segmentu pevných disků očekáváme, že příjmy z pevných disků budou postupně klesat. ve třetím fiskálním čtvrtletí.

I když se očekává, že narušení dodavatelského řetězce u některých našich zákazníků přetrvá, větším problémem poslední doby byla naše schopnost dodávat komponenty, abychom uspokojili poptávku zákazníků. Očekáváme, že se tržby ve čtvrtém fiskálním čtvrtletí vrátí k postupnému růstu. I když se očekává, že celkové ceny pevných disků zůstanou relativně stabilní, očekáváme, že hrubé marže od druhého fiskálního čtvrtletí do čtvrtého fiskálního čtvrtletí poklesnou o 2 až 3 procentní body především kvůli inflaci nákladů na komponenty. V rámci našeho segmentu Flash očekáváme, že tržby z Flash budou ve fiskálním třetím čtvrtletí postupně klesat díky ASP.

Očekáváme, že tržby z Flash se vrátí k růstu ve druhé polovině kalendářního roku 2022. Kromě toho očekáváme tlak na snižování hrubých marží v první polovině tohoto kalendářního roku, protože snižování nákladů se vrátí k našemu dlouhodobému cíli 15 %. Pokud jde o naše třetí fiskální čtvrtletí, naše non-GAAP pokyny jsou následující. Očekáváme, že příjmy se budou pohybovat v rozmezí 4,45 až 4,65 miliardy USD s postupným poklesem tržeb jak u flash disků, tak u pevných disků.

Očekáváme, že hrubá marže bude mezi 30 % a 32 %. Očekáváme, že provozní náklady budou mezi 750 miliony a 770 miliony dolarů. Očekává se, že úroky a další náklady budou činit přibližně 70 milionů USD. Očekává se, že naše daňová sazba bude ve třetím čtvrtletí a za fiskální rok přibližně 11 %.

Očekáváme, že zisk na akcii bude ve třetím čtvrtletí mezi 1,50 a 1,80 dolary, za předpokladu přibližně 318 milionů plně zředěných akcií v oběhu. Nyní předám hovor zpět Daveovi.

David Goeckeler - generální ředitel

Díky, Bobe. Pokud jde o budoucnost, zůstáváme optimističtí ohledně našeho obchodního výhledu v kalendářním roce 2022, protože naši zákazníci nadále indikují silnou koncovou poptávku na trzích s cloudem, klienty a koncovými spotřebiteli. Navzdory přechodným problémům, o kterých jsme hovořili dříve, je jasnější než kdy jindy, že máme správný základ pro dlouhodobý růst a správné technologické portfolio, abychom zajistili, že budeme úspěšní při rozšiřování našeho podnikání. Během posledních několika let jsme provedli významné změny nutné ke zlepšení našeho zaměření, zostření realizace a stanovení strategických cílů, abychom Western Digital dostali do pozice silnější.

A jsem nadšený, že začínáme vidět plody těchto změn. Než dnes skončím, rád bych se na chvíli vyjádřil k přechodu finančního ředitele, který jsme dnes odpoledne oznámili. Jak jste možná viděli, oznámili jsme, že Wissam Jabre se připojí k Western Digital jako finanční ředitel s platností v týdnu od 7. února. Wissam byl naposledy finančním ředitelem společnosti Dialog Semiconductor.

Kromě svých hlubokých finančních a polovodičových odborných znalostí má Wissam také technické znalosti, a co je důležité, sdílí hodnoty spolupráce a inovací Western Digital. Více o jeho minulosti si můžete přečíst v dnes vydané tiskové zprávě. Rád bych vyjádřil své upřímné poděkování jménem celého představenstva a manažerského týmu Bobovi za jeho obětavost a tvrdou práci ve službách Western Digital. Během mého působení ve funkci generálního ředitele jsem velmi těžil z jeho přátelství a odborných znalostí.

Byl nezbytnou součástí našeho vedoucího týmu a řídil klíčové aspekty naší strategie. Kromě mnoha dalších příspěvků Bob řídil strategii alokace kapitálu, která vedla k významnému splacení našeho dluhu, označeného v tomto čtvrtletí druhým investičním ratingem společnosti Western Digital. Bobův postřeh nám také pomohl zorientovat se v nejistotě COVID a provést další strategické změny ve společnosti, které nám umožní růst a vytvářet hodnoty. Příští čtvrtletí budete mít příležitost slyšet od Wissama.

Vím, že se těší. S tím, Petře, začněme otázky a odpovědi.

Otázky a odpovědi:

Operátor

Děkuji. [Pokyny pro operátora] Naše první otázka bude pocházet od Aarona Rakerse s Wells Fargo. Prosím, pokračujte.

Aaron Rakers – Wells Fargo Securities – Analytik

To jo. Děkuji za přijetí otázky. Myslím, že se chci ponořit, samozřejmě, do výsledků jednotky pevného disku. Myslím, podle mých výpočtů to vypadá, že se váš posun kapacity v blízké linii snížil přibližně o starší dospívající nebo dokonce o 20 % postupně.

Můžete pomoci rozebrat dopad vašich větších cloudových zákazníků, kteří mají svá vlastní omezení dodávek ve vztahu k poznámce o dostupnosti vašich vlastních komponent? A k tomu navíc hrubá marže v tomto příštím čtvrtletí, o které jste se zmiňoval, vím, ale kolik nákladů na COVID započítáváte do očekávané hrubé marže s poklesem o 2 až 3 procentní body? Děkuji.

David Goeckeler - generální ředitel

OK. Mrknu na to. Aaron díky za otázku a díky, že jsi se k nám přidal, jako vždy. Takže si nemyslím, že to bylo úplně dole, jak jsi říkal.

Myslím, že jsme něco jako teenageři. Velká část toho je, že jsme o tom mluvili minulé čtvrtletí, máme jednoho velmi, velmi velkého zákazníka, který prochází některými vlastními problémy. A nyní máme problémy s naším vlastním dodavatelským řetězcem. Takže bych řekl, že v posledním čtvrtletí to bylo primárně na straně zákazníků.

A jak jsme procházeli čtvrtletím, začalo se to vkrádat do našich vlastních komponent. A jak se přesouváme do dalšího čtvrtletí, je to mnohem více problém komponent, protože zbytek trhu se normalizuje nebo se normalizuje zákazník. Co se týče nákladů na COVID, viděli jste, že rostou, a nechám Boba, aby se k tomu vyjádřil podrobněji. Náklady na ochranu zdraví, bezpečnost a logistiku však stále rostou.

Viděli jsme to v posledních několika čtvrtletích a nyní vidíme, že náklady na komponenty se téměř blíží stejné úrovni výdajů, pokud jde o nárůst. Tak jsem si řekl, že vám dám představu o jeho velikosti. Ale Bobe, ty chceš...

Bob Eulau - finanční ředitel

To jo. Mohu přidat trochu více detailů. Myslím, že náklady na COVID, které jsme hlásili, což jsou náklady na logistiku a náklady v továrně spojené s udržováním bezpečnosti našich zaměstnanců, pravděpodobně vyvrcholily ve druhém fiskálním čtvrtletí na 70 milionech dolarů. Myslím, že ve třetím čtvrtletí to klesne a doufejme, že odtamtud bude klesat i nadále.

Náklady na logistiku, jak víte, jsou již pravděpodobně nejméně šest čtvrtletí zvýšené. Věc, která je jiná, když se podíváme na další čtvrtletí nebo dvě, jsou náklady na komponenty a vidíme mnoho inflačních tlaků na náklady na komponenty. Myslíme si, že jsou to přechodné, hodně urychlených poplatků, hodně výdajů spojených se snahou dostat díly dovnitř, abychom mohli produkty postavit a dodat. Takže si myslím, že to je opravdu to, co se liší, když se těšíme na další čtvrtletí nebo dvě.

David Goeckeler - generální ředitel

Další věc, Aarone, zakončím tím, že když se těšíme na další čtvrtletí, očekáváme u našeho podnikání v oblasti pevných disků sezonnost. Řekl bych, že dříve – v polovině minulého čtvrtletí jsme doufali, že se nám bude dařit lépe, protože jsme tam viděli poptávku. Existuje však značné množství neuspokojené poptávky, kterou prostě nemůžeme uspokojit vzhledem k omezením komponent. Ale i přes to všechno věříme, že jsme zpět na sezónnějším čísle.

Aaron Rakers – Wells Fargo Securities – Analytik

OK. Děkuji.

David Goeckeler - generální ředitel

Tak určitě. Dík.

Operátor

Děkuji. Naše další otázka bude pocházet od C. J. Muse s Evercore. Prosím, pokračujte.

C.J. Muse -- Evercore ISI -- Analyst

To jo. Dobré odpoledne. Děkuji, že jste vzal mou otázku. Myslím, že v návaznosti na Aaronovu otázku, můžete mluvit s tím, kdy očekáváte, že tato omezení již nebudou protivítr? A v rámci vyšších nákladů na komponenty, existuje nějaký časový okamžik, kdy můžete -- kdy lze smlouvy znovu projednat a můžete zvýšit tyto vyšší vstupní náklady z hlediska cen?

David Goeckeler - generální ředitel

To jo. Takže existuje -- v první řadě děkujeme za otázku a děkujeme, že jste se k nám znovu připojili. V této otázce je toho hodně co rozbalit. Dovolte mi, abych se na to trochu podíval.

Omezení komponent tedy nemusí být nutně nová. Zabýváme se jimi už dlouho. Myslím, že na začátku pandemie jsme byli schopni kvalifikovat další dodavatele komponent, diverzifikovat. A pak, jak věci pokračovaly, jsme vždy remixovali a dělali, co jsme mohli, abychom z komponent, které jsme mohli získat, dostali maximum.

Právě se to teď dostalo do bodu, kdy je to ještě více omezeno. A upřímně řečeno, ještě trochu překvapení, že objednávky, o kterých jsme si mysleli, že se objeví, jsou buď zpožděny, nebo zrušeny. Takže na tom pokračujeme. Takže k vašemu názoru existuje řada dynamiky o tom, proč se to zlepšuje.

Za prvé, zůstáváme velmi blízko našim dodavatelům a samozřejmě budeme pracovat mnoho čtvrtletí do budoucna. A vidíme, že jak se dostaneme přes první polovinu roku, věci se zlepšují. My také -- technologie jde dopředu. A v některých případech prostě přejdeme k různým uzlům v polovodičovém byznysu, které mají větší dostupnost.

Takže víme, že jak se portfolio posouvá, věci se uvolní. A pak k vaší věci, čím déle to půjde, můžeme vyjednávat delší smlouvy a podívat se na vztah se všemi našimi dodavateli, abychom se dostali zpět do pozice, kde máme větší předvídatelnost jak na straně nabídky, tak na straně cen. to.

C.J. Muse -- Evercore ISI -- Analyst

To je velmi užitečné. A jako pokračování na straně věcí NAND si myslím, že jste historicky mluvili o transakčním trhu jako o hlavním ukazateli. A tak zvědavý, jak se díváte na březen, jak přemýšlíte o cenách? A vím, že ceny neurčujete, ale zajímalo by mě, jestli tu dnes sedíte a zvažujete pravděpodobný mix, existuje větší protivítr, podobný nebo smíšeným?

David Goeckeler - generální ředitel

Řekl bych, že cena je -- podívejte, myslím, řekl jsem to ve scénáři. Na více transakčních trzích se ceny stabilizovaly. Myslím, že tam bylo trochu -- myslím, že by příběh v tomto odvětví vzhledem k některým odstávkám, které probíhají, prošel okamžitě? To jsme neviděli. Ale viděli jsme stabilizaci.

Také stojí za zmínku, že většina portfolia je oceněna před vstupem do čtvrtletí, a to se stalo před jakoukoli z událostí odstávek v Číně. Takže se to neukáže za další čtvrt nebo dvě. Ale řekl bych, že jsme svědky větší stabilizace. Myslím, že náš názor byl takový, že ve druhé polovině uvidíme lepší ceny, a to je do značné míry způsob, jakým se to odehrává.

V závislosti na druhu dopadů některých odstávek se to může trochu posunout kupředu. Ale myslím si, že hlavně dopady toho, co jsme viděli – dopad na ceny NAND bude v druhé polovině příznivější, včetně některých věcí, které nyní vidíme dokonce i na prodejcích nástrojů, problémy s komponentami, které je zasáhly. Takže to velmi bedlivě sledujeme. Řekl bych, že právě teď máme za poslední dva, tři týdny stabilnější prostředí.

C.J. Muse -- Evercore ISI -- Analyst

Děkuji.

David Goeckeler - generální ředitel

Ano. Děkuji.

Operátor

Děkuji. Naše další otázka bude pocházet od Joe Moorea s Morganem Stanleym. Prosím, pokračujte.

Joe Moore – Morgan Stanley – analytik

Skvělý. Děkuji. V návaznosti na otázku NAND jste procházeli tímto přechodem BiCS5 a vím, že část z toho má tak nějak – protože čekáte na kontrolory a kvalifikace, se kterými skončíte na těch více transakčních trzích. Kde jste z pohledu mixu? Je to stále negativní dopad v březnovém čtvrtletí? A vidíte, že se to v určitém okamžiku změní, když začnete získávat trakci na jiných trzích s BiCS5?

David Goeckeler - generální ředitel

To jo. Ahoj, Joe. Děkuji za otázku. Takže určitě, jak procházíme rokem, mix se na BiCS5 zlepšuje.

Začíná na více transakčních trzích. Spotřebitel, přesunulo se to do mobilů, je to do her. V tomto čtvrtletí začneme nabírat klienty a v průběhu roku ještě více. A pak v druhé polovině roku převedeme BiCS5 na podnikové SSD.

A to je skutečně místo, kde se celý příběh enterprise SSD spojuje. Máme -- letos jsme prošli všemi kvalifikacemi. To je právě materiál BiCS4, kterého je méně. A jak to v průběhu roku přecházíme do BiCS5, mix se během roku zlepšuje.

Takže je to opravdu důležitý bod a jeden z důvodů, proč když mluvíme o nastavení pro rok 2022, jak jdeme vpřed, portfolio sílí.

Joe Moore – Morgan Stanley – analytik

Skvělý. A pak v NAND, nevím, jestli jste se zmínil, protože jsem měl několik hovorů, ale měli jste omezení ze strany řadičů SSD, stejně jako HDD a správy napájení, cokoli jiného, co omezuje NAND stranu podnikání ?

David Goeckeler - generální ředitel

To jo. Řekl bych, že NAND – podnikání, které necháváme na stole v oboru NAND, je vyšší než v odvětví pohonů. Je to významné v oblasti pohonů, v řádu 100 až 150 milionů dolarů ve třetím čtvrtletí tamtéž. Ale ve Flash byznysu to platí v zásadě dvojnásob.

Takže ano, jsou to řadiče, jsou to výkonové integrované obvody, je to řada různých součástí na podnikových SSD a také vestavěných.

Joe Moore – Morgan Stanley – analytik

Skvělý. Děkuji.

David Goeckeler - generální ředitel

Tak určitě. Dík.

Operátor

Děkuji. Naše další otázka bude pocházet od Karla Ackermana s Cowenem. Prosím, pokračujte.

Karl Ackerman – Cowen and Company – analytik

Ano. Děkuji. Dvě otázky, jestli můžu. Je skvělé vidět crossover BiCS5 v tomto čtvrtletí.

Ale můžete diskutovat o načasování nárůstu BiCS6? Ptám se s ohledem na vaše plány na snížení peněžních prostředků a očekávání ohledně zmírnění poklesu nákladů na NAND. A mám pokračování, prosím.

David Goeckeler - generální ředitel

Takže očekáváme -- tak mi nejprve dovolte mluvit o tom, jak přemýšlíme o rampování různých uzlů. Myslím tím hlavní věc, na kterou se díváme, je nákladová stránka. Takže čísla nákladů jsou v tomto čtvrtletí opět dobré. Očekáváme, že se to vrátí blíže k 15 milionům dolarů, o kterých vždy mluvíme o modelování.

Myslím, že je nad tím už devět čtvrtletí v řadě. Ale přesto uzly produkují a my dostáváme náklady, které potřebujeme, jak postupujeme vpřed. My -- BiCS4 byl pro nás skvělým uzlem ve výnosech, rekordních výnosech. Očekáváme, že BiCS5 bude – že BiCS5 je kapitálově nejefektivnější uzel, jaký kdy tým postavil.

A tak v tuto chvíli očekáváme, že BiCS6 bude v typu rampy FY '23. Na BiCS5 máme spoustu ranvejí.

Karl Ackerman – Cowen and Company – analytik

Oceňuji, že. V návaznosti na to existují určité obavy investorů, že se zásoby kanálů zvyšují pro nepodnikové pevné disky a maloobchodní oblasti na trhu NAND. Zajímalo by mě, zda je to i váš případ. Nevypadá to tak vzhledem k omezením, která vidíte z pohledu komponent.

Ale pokud byste mohli diskutovat o úrovni viditelnosti a množství inventáře kanálu, který vidíte, nebo o jeho štíhlosti, bylo by to velmi užitečné. Děkuji.

David Goeckeler - generální ředitel

To jo. Nemyslím si, že je to něco pozoruhodného, co by se v rámci portfolia nějak zvlášť vymykalo normě. V minulém čtvrtletí jsme mluvili trochu o některých věcech, které jsou normalizované. Takže opravdu není co volat.

Neznám Bobe, napadá tě něco z tvého pohledu?

Bob Eulau - finanční ředitel

Ne. Myslím, že jsme v normálním rozmezí v každém regionu.

Karl Ackerman – Cowen and Company – analytik

Děkuji.

David Goeckeler - generální ředitel

Děkuji, Karle.

Operátor

Děkuji. Naše další otázka bude pocházet od Mehdiho Hosseiniho se SIG.

Mehdi Hosseini – Susquehanna International Group – Analytik

Ano. Děkuji, že jste vzal mou otázku. Dvě pokračování. Chci se vrátit k dynamice dodavatelského řetězce pro HDD.

A teď, to – zde dvě následná opatření, nyní, když jste skutečně postiženi nedostatkem komponent, je to – pokud byste byli ochotni zaplatit vyšší prémii, byli byste skutečně schopni obstarat komponenty, které jste potřebovali? Jde jen o zadržování v dodavatelském řetězci nebo jen díly nejsou dostupné, bez ohledu na to, jakou prémii jste ochotni zaplatit? A mám následovníka.

David Goeckeler - generální ředitel

No, myslím, že je za to získat. A tak máme dobré smlouvy s našimi dodavateli. Takže -- ale za získání kousků jsou prémie. Ale jak jsem řekl, existuje jen větší variabilita načasování, zejména ve skutečnosti, že objednávky, které byly zadány mnoho, mnoho, mnoho čtvrtletí předem, pak dostáváme push-out.

Myslím, že vaše otázka zní, neplatíme za ně? Jsou k dispozici? A myslím, že je to mix. Myslím tím, že rozhodně musíme – rozhodně musíme zaplatit víc, abychom dostali to, co potřebujeme, a některé kusy se právě zpožďují a – zvláště později v cyklu plánování, kde je obtížnější zmírnit dopady.

Mehdi Hosseini – Susquehanna International Group – Analytik

Děkuji. A v návaznosti na to, když se podívám na vaše prosincové čtvrtletí, byl jste ovlivněn jedním konkrétním zákazníkem a nyní je to problém dodavatelského řetězce. Znamená to, že bychom měli očekávat postupnou funkci ve vaší dodávce pevných disků, zejména do zářijového čtvrtletí, nebo bude obnova v kompenzaci těchto ztrátových dodávek a výnosů pozvolnější?

David Goeckeler - generální ředitel

To jo. Hele, pojďme si o tom promluvit. Myslím, že se vracíme k sezónnosti, když vstupujeme do Q1. Zjevně máme vliv na rozpětí.

Očekáváme, že příjmy ve 3. čtvrtletí budou nejnižší z příjmů v tomto oboru. Myslím, že marže pravděpodobně dosáhne dna v příštím čtvrtletí, ale uvidíme určitý sekvenční růst. Mohu říci, že když se podíváme na kalendář Q2, kalendář Q3 do konce roku, signály poptávky od našich zákazníků jsou velmi silné. Takže za předpokladu, že dostaneme díly, a jak jsem řekl, zejména v oblasti pohonů, jak se portfolio mění, přejdeme k různým uzlům, které jsou volnější, pokud jde o získávání ovladačů.

I proto máme ve druhé polovině roku větší důvěru.

Mehdi Hosseini – Susquehanna International Group – Analytik

Mám to. Děkuji. A Bobe, hodně štěstí v dalším snažení.

Bob Eulau - finanční ředitel

Dobře. Díky, Mehdi.

David Goeckeler - generální ředitel

Díky, Mehdi.

Operátor

Děkuji. Naše další otázka bude pocházet od Toshiyi Hari s Goldman Sachs. Prosím, pokračujte.

Toshiya Hari – Goldman Sachs – analytik

Dobré odpoledne. Děkuji mnohokrát za přijetí otázky. Taky mám dva. Dave, myslím, že ses soustředil na, myslím, přesunutí tvého podnikání s ACD z více druhu transakčního podnikání na takový, který je možná trochu strategičtější a dlouhodobější, pokud jde o to, jak komunikuješ se svými zákazníky.

Nějaký pokrok na frontě LTA za posledních pár čtvrtletí?

David Goeckeler - generální ředitel

To jo. Myslím, že byznys se určitě mění. Chci říct, že jsme o tom mluvili několik let. A dovolte mi to zarámovat jako druh toho, kde jsme byli, když jsme vstoupili do roku 2021, a kde jsme, když jsme vstoupili do roku 2022.

A tak, jak jdeme do roku 22, jsme jasně - máme jasně silnou poptávku zákazníků. Chci říct, že v prvním čtvrtletí máme větší poptávku, než jsme schopni uspokojit. Máme zákazníky, kteří nás žádají o výhody. A v průběhu roku dostáváme dobré signály poptávky.

Procento LTA k vašemu bodu jsou vícečtvrtletní dohody. Začínám říkat trochu přesněji. Když jsme vstoupili do roku 21, měli jsme -- věděli jsme, že možná nízké až střední procento našich exabajtů projde dohodami. A jak se dostáváme do roku 22, je to spíše třetina portfolia.

Viděli jste tedy dramatický rozdíl – viděli jsme dramatický rozdíl v tom, co rozumíme tomu, kolik si naši zákazníci vezmou, zejména největší z velkých zákazníků, jak bude vypadat jejich poptávka, k čemu se zavazují . To nám samozřejmě pomáhá plánovat, pomáhá nám to pracovat na stanovení cen. Takže je to velmi, velmi odlišná situace. Z pohledu portfolia jsme vstoupili do kalendářního roku 21, kdy jsme hovořili o komercializaci energetické pomoci.

Vcházíme do roku 22, nejen že máme komercializovanou energetickou pomoc a získáváme z ní nárůst plošné hustoty, ale také jsme spustili OptiNAND. Vrátili jsme se na přední nohu s 18 a zvedli jsme to. Nyní se rozrůstáme na 20. Něco, o čem jsme mluvili ve scénáři, který se v průběhu roku vyvíjel, je, že nyní vidíme mnohem větší zájem ze strany velkých zákazníků v SMR.

To je něco, do čeho investujeme mnoho let. Vždy jsme si mysleli, že je to dobrá technologie. OptiNAND pomáhá zajistit lepší SMR disk a lepší plošnou hustotu. A očekáváme, že do konce roku budeme mít několik cloudových titánů nasazujících SMR ve velkém.

Na bleskové straně podnikání jsme mluvili o BiCS5 ao tom, kde jsme a jak se toto portfolio v průběhu roku posiluje. A pak si myslím, že když procházíme rokem 22, jsme prostě v lepší finanční situaci, než jsme byli předtím. K -- a jak jsme o tom mluvili v hovoru, návratu k politice návratnosti akcionářů, na kterou se všichni velmi těšíme, když se přesuneme do FY '23. Takže možná trochu obsáhlejší než vaše otázka, omlouvám se, ale my -- LTA v oblasti disků významně zvýšili procento našich exabajtů a to, kam budou v průběhu roku umístěny.

Toshiya Hari – Goldman Sachs – analytik

Mám to. To je super užitečné. Děkuji. A pak, Dave, co jsem na to navázal, zmínil jsi úplně na konci své odpovědi o aspektu podnikání návratnosti akcionářů, že je příští fiskální rok, což je skvělé.

Co je to za vnitřní debatu, když přemýšlíte o dividendě versus zpětném odkupu akcií? A právě s ohledem na vyvíjející se makro pozadí a jakési pozadí sazeb, nějaká změna v tom, jak o tom přemýšlíte a jak přistupujete k alokaci kapitálu na vysoké úrovni? Děkuji.

David Goeckeler - generální ředitel

To jo. Myslím, že o tom budeme mít co říct, až se trochu přiblížíme. Myslím tím, že jednou z věcí, které se chystáme udělat, je promluvit si s našimi akcionáři a získat jejich názor na tuto otázku, a pak o tom budeme mít co říci. Takže nevím, jestli je to zatím interní debata, ale opravdu se těšíme, až se k tomu dostaneme.

Strávili jsme 18 měsíců splácením dluhu v hodnotě více než 2 miliard dolarů. Máme schopnost -- provedli jsme mnoho změn v našem provádění v portfoliu, abychom generovali více hotovosti, a těšíme se, že to vrátíme našim akcionářům.

Toshiya Hari – Goldman Sachs – analytik

Děkuji.

David Goeckeler - generální ředitel

Děkuji.

Operátor

Děkuji. [Pokyny pro operátora] Naše další otázka přijde od Timothyho Arcuriho z UBS. Prosím, pokračujte.

Jason Park – UBS – Analytik

Ahoj. Díky moc. Toto je Jason Park pro Tima Arcuriho. Takže mám jen jednu otázku.

Můj dotaz je na HDD. Chtěli jsme se tedy jen zeptat, jak v průběhu tohoto kalendářního roku narůstá vašich 20 terabajtů. Jak víte, váš konkurent to včera večer vybarvil a řekl, že 20 terabajtů bude jednou z nejrychlejších ramp vůbec. Takže pokud byste mohli poskytnout nějaké podrobnosti o tom, jak se letos daří vaší 18 terabajtové a 20 terabajtové rampě, bylo by to užitečné.

Děkuji.

David Goeckeler - generální ředitel

To jo. 20 je -- Řekl bych, že 20 terabajtů narůstá. Nebude to rampovat. Je to rampa.

Chci říct, když se podívám na jednotky dodané v posledním čtvrtletí, máme již jednociferné procento jednotek, které vycházejí na 20 terabajtů. A jak jsem řekl, vidíme velký zájem, protože máme několik velmi, velmi velkých zákazníků, kteří jdou do SMR. A tak tam se zisky, které získáte na SMR, dostanete další ránu za své peníze. A OptiNAND je technologie, díky které je to ještě efektivnější.

Takže z toho, kde je 20 terabajtů, máme opravdu dobrý pocit. Máme dobrý pocit z toho, kde jsou technologie. A myslíme si, že to bude velmi úspěšná rampa. Nechám to tak.

Operátor

Děkuji. Naše další otázka bude pocházet od Vijaye Rakeshe s Mizuho. Prosím, pokračujte.

Vijay Rakesh – Mizuho Securities – Analytik

Ahoj, Dave a Bob. Tady jen otázka. Na vašem březnovém kvartálním bleskovém průvodci si myslím, že jste mluvil o tom, že cena by mohla být trochu – ceny budou trochu měkčí. Zajímalo by mě, že mix by měl být pro vás pozitivnější, že jo, protože mobilní zařízení pravděpodobně přichází a vy máte lepší kombinaci, může to být maloobchod a podnik atd.

Tak mě zajímalo, proč by marže nebyly stabilnější na straně blesku v březnovém čtvrtletí. A také si myslím, že jste zmínil inflaci nákladů na komponenty. Zajímalo by mě, zda se jedná o skutečné náklady na komponenty nebo náklady na logistiku, nebo jaká přesně byla inflace nákladů na komponenty? Dík.

David Goeckeler - generální ředitel

Takže u druhého jsou to skutečné náklady na komponenty. Jako to, co dodavatelé kombinují náklady, je jiná věc. Samozřejmě, že oplatky jdou nahoru. Ale pro nás jsou to jen náklady na samotnou součástku.

Pokud jde o vaši otázku ohledně mixu, ano, mix se s postupem vpřed zlepšuje, protože se více zabýváme BiCS5 a více částmi portfolia. Myslím, že to, co řeknu, je dopad komponent na portfolio -- mám na mysli jedno z míst, kde dopad komponent na flash zasáhne portfolio, je podnikový HDD, což je --

Peter Andrew – viceprezident pro vztahy s investory

Enterprise SSD.

David Goeckeler - generální ředitel

Enterprise SSD. Děkuji, Petere. Enterprise SSD. Takže každopádně dopad komponent na portfolio je -- dopad nedostatku komponent na portfolio je součástí rovnice i tam.

Vijay Rakesh – Mizuho Securities – Analytik

Mám to. Dík.

David Goeckeler - generální ředitel

Děkuji.

Operátor

Děkuji. Naše další otázka bude pocházet od Toma O'Malleyho s Barclays. Prosím, pokračujte.

Tom O'Malley – Barclays – analytik

Ahoj. Dobré odpoledne, kluci, a děkuji za zodpovězení mého dotazu. Právě jsem měl dva na HDD. Za prvé, myslím, Davide, mluvil jsi o sezónnosti nebo sezónnějším pochodu.

Zjevně jste za poslední dva roky viděli nějaké pochody, které bych zařadil jako méně sezónní. Mohl byste nám připomenout, jak v tom byznysu tradičně vypadá sezónnost? A pak druhý je, že jste mluvili o hrubých maržích během příštích dvou čtvrtletí, které klesnou o 200 bazických bodů na 300 bazických bodů v oblasti pevných disků. Mohl byste nám dát nějakou barvu na kadenci tam? Vidíte prudký pokles v březnu a zploštění v červnu, nebo je to funkce krokování pro obě čtvrtletí? Děkuji.

David Goeckeler - generální ředitel

První otázka -

Bob Eulau - finanční ředitel

Byl na sezónnosti.

David Goeckeler - generální ředitel

Dobře, sezónnost, asi 4 %, že?

Bob Eulau - finanční ředitel

Pro společnost celkově, ano, obvykle pokles o 4% v březnovém čtvrtletí.

David Goeckeler - generální ředitel

A pak, Bobe, chceš komentovat hrubou marži, jak to vypadá v --

Peter Andrew – viceprezident pro vztahy s investory

HDD.

David Goeckeler - generální ředitel

V HDD fiskální Q3, fiskální Q4?

Bob Eulau - finanční ředitel

To jo. No, jak už jsem zmínil, máme teď dva velké protivětry. Ten, který už nějakou dobu máme, což jsou náklady na COVID, a doufáme, že dosáhly vrcholu v prosincovém čtvrtletí. Myslíme si, že dosáhli vrcholu v prosincovém čtvrtletí na zhruba 70 milionech dolarů a odtud to ještě trochu klesne.

Náklady na logistiku již delší dobu přetrvávají. Takže si myslím, že to opravdu přijde na to, až uvidíme více osobní dopravy přicházet z Asie, což bude moci snížit sazby za náklad. Takže to je jeden protivítr, který máme i nadále. A pokud jde o náklady na komponenty, myslím, že je to - skutečně očekáváme, že tyto náklady přetrvají až do čtvrtého čtvrtletí.

A očekáváme, že se budou v průběhu roku zlepšovat, jak zmínil Dave, protože některé ovladače se dostanou na různé uzly a my jsme schopni vidět více dostupných zásob. Ale myslím si, že i ve čtvrtém čtvrtletí budeme mít výzvu.

Tom O'Malley – Barclays – analytik

Díky za barvu.

Bob Eulau - finanční ředitel

Tak určitě.

Operátor

Děkuji. Naše další otázka bude pocházet od Jima Suvy se Citigroup. Prosím, pokračujte.

Jim Suva -- Citi -- Analytik

Děkuji. Pravděpodobně otázka pro Boba, ale když mluvíte o tom, že náklady na COVID tak nějak vrcholí, myslím, že jste řekl vrchol prosincového čtvrtletí. Mohou se dostat docela rychle, pokud pandemie COVID skončí tak, že jaro a léto odezní a kritická masa lidí ji překoná? Jen jsem zvědavý, jak rychle dokážou zmizet, nebo je to příliš optimistické myslet si, že by mohly zmizet, doufejme, že tak rychle, jak přijdou vyšší teploty?

Bob Eulau - finanční ředitel

To jo. Chci říct, myslím si, že -- jak jsem již zmínil, skutečným řidičem je, že z Asie právě teď přijíždí velmi málo cestujících. A tak je na těch letech v normálních časech hodně nákladu. Takže evidentně vidíme dobré náznaky.

Mnoho zemí se začíná otevírat a říká, že se otevřou na jaře. Pak musíte vidět, jak se cestující vrací, a pak samozřejmě musíte vyjednávat s dopravci a vidět, jak se sazby snižují. Takže nevím, že to bude super rychlé, ale myslím, že se to během roku sníží.

Jim Suva -- Citi -- Analytik

Skvělý. Díky moc.

Bob Eulau - finanční ředitel

Tak určitě.

David Goeckeler - generální ředitel

Díky, Jime.

Operátor

Děkuji. Naše další otázka bude pocházet od Stevena Foxe s Fox Advisors. Prosím, pokračujte.

Steven Fox – Fox Advisors – Analytik

Ahoj. Ode mě jen základní. Chápu, jak mohou různé uzly na straně řadiče pomoci a některé věci jsou mimo vaši kontrolu, pokud jde o náklady na dopravu, jak jste právě zmínil. Ale já se jen snažím -- s myšlenkou, že za pár čtvrtletí budete mít pocit, že některé z těchto problémů dodavatelského řetězce budou lépe zvládnutelné.

Děláte něco jiného, abyste řídili svůj vlastní osud, díky čemuž je trochu jiný, pokud jde o váš výhled, řekněme, na září, prosinec? A Bobe, gratuluji a vždy si vážím spolupráce s vámi. Dík.

David Goeckeler - generální ředitel

To jo. Takže si myslím, že děláme vše, co můžeme. Myslím tím, že jsme -- vždy se snažíme diverzifikovat náš dodavatelský řetězec, zvláště v tomto druhu prostředí. Jsme velmi blízko našim dodavatelům, abychom přesně pochopili, že chápou, co potřebujeme, a rozumíme tomu, co mohou poskytnout.

Jak jsem řekl, v poslední době je v tom větší variabilita. Tam zdvojnásobujeme své úsilí, abychom se tomu přiblížili. A myslím, že když se podíváme -- do budoucna plánujeme mnoho, mnoho čtvrtí. A tak když se podíváme na to, kde jsme, pokud odtamtud dokážeme dostat ta překvapení, o kterých si myslíme, že se zlepší, až se začne uvolňovat více uzlů ve fabii, budeme moci být v lepší pozici. .

A jak jsem řekl, je tu několik velkých problémů. Když posunete portfolio dopředu, změníte bombu produktu a získáte jinou sadu komponent, které používáte. Takže když se podíváte na to plánování, je to to, co nám dává jistotu ve druhé polovině.

Steven Fox – Fox Advisors – Analytik

To je opravdu užitečné. Děkuji mnohokrát.

Bob Eulau - finanční ředitel

A díky, Steve. Oceňujte své komentáře.

Operátor

Děkuji. Naše další otázka bude pocházet od Anandy Baruah s Loop Capital. Prosím, pokračujte.

Ananda Baruah – Loop Capital – Analytik

Hey, dobré odpoledne, kluci, a oceňuji, že jste vzali otázku. A Bob, jo, taky se mi moc líbilo pracovat s tebou.

Bob Eulau - finanční ředitel

Děkuji.

Ananda Baruah – Loop Capital – Analytik

To jo. Myslím, že moje otázka se drží 20 terabajtů. Lidi, omezují komponenty, brzdí to rychlost rampy v průběhu roku? A věřím, že v minulosti jste mluvili o tom, že možná někdy v polovině roku dosáhnete 20TB crossoveru a je to stále tak? Díky moc.

David Goeckeler - generální ředitel

To jo. Situace komponent je lepší na 20, myslím, že je to možná lepší způsob, jak říct to, co jsem řekl dříve. Ale -- tak myslím, že v tomto bodě neexistuje žádná překážka té cestovní mapy, správně, a té rampy. Tam, kde narážíme na problémy, jsou řadiče na 18, protože tam se právě teď nachází 75 % až 80 % portfolia, a to je sladká tečka toho, co zákazníci nasazují.

Takže si myslím, že jak se přes rok posuneme a přejdeme do 20, myslím, že se věci uvolní. Přiblížíme se našim dodavatelům a získáme větší kapacitu i na současné produkty. Ale jak postupujeme vpřed, máme i nějakou další dynamiku, která nám pomáhá.

Ananda Baruah – Loop Capital – Analytik

To je super užitečné. OK. Skvělý. Děkuji.

Operátor

Děkuji. Naše další otázka bude pocházet od Sriniho Pajjuriho s SMBC Nikko Securities. Prosím, pokračujte.

Srini Pajjuri – SMBC Nikko Securities – analytik

Děkuji. Jen navazuji na jednu z předchozích otázek na tuším nákladovou stránku věci. Je zřejmé, že některé náklady jsou přechodné, pokud jde o dodavatelský řetězec. Ale není žádným tajemstvím, že ceny polovodičů, IC, šly nahoru, možná trvale.

Takže jsem jen zvědavý, Dave, jak mluvíte se svými zákazníky, jaké rozhovory vedete se svými zákazníky? A já se snažím pochopit vaši schopnost přenést se přes některé z těchto trvalých nárůstů nákladů, když procházíme několika příštími čtvrtletími.

David Goeckeler - generální ředitel

To jo. Takže pracujeme -- myslím, že se to vrací k rozhovoru, který jsme měli dříve o dohodách na více čtvrtletí. Myslím tím, že jsme s našimi zákazníky docela dost pracovali na tom, jak vypadá jejich budoucnost a co plánují. To nám dává větší jistotu v procesu.

A upřímně řečeno, to pomohlo stabilizovat ceny v tomto prostředí. Myslím tím -- prvním úkolem je být co nejblíže našim zákazníkům a zmírnit tyto náklady tím, že s nimi zůstaneme v souladu. Pokud se to dostane do bodu, kdy tam je - myslíme si, že budou dlouhodobé, pak se samozřejmě bude muset ekonomika průmyslu resetovat, aby řídila pokračující investice do růstu exabajtů. Takže je to trochu o tom, jak o tom právě teď přemýšlíme.

Je to -- vidíme je ustupovat, jak se dodavatelský řetězec uvolňuje a my ženeme technologii kupředu. Pokud je náš výpočet mimo to, pak se podíváme na všechny ostatní páky, které v podnikání máme.

Srini Pajjuri – SMBC Nikko Securities – analytik

Mám to. A Bobe, děkuji za veškerou pomoc a přeji hodně štěstí.

Bob Eulau - finanční ředitel

Děkuji. Váž si toho, Srini.

Operátor

A naše poslední otázka přijde od Nika Todorova z Longbow Research. Prosím, pokračujte.

Nik Todorov – Longbow Research – analytik

To jo. Díky, že jsi mě zmáčkl, a díky, že jsi vzal otázku. Mluvili jsme o LTA na straně HDD. Zajímalo by mě, jaká je chuť zákazníků dělat LTA na straně NAND, zejména na podnikové SSD a možná na straně klientských SSD, protože nabídka to zjevně ovlivňuje?

David Goeckeler - generální ředitel

Řekl bych -- chci říct, že rozhodně LTA jsou rutinním způsobem, jakým trh NAND funguje s OEM a kýmkoli, kdo nakupuje na konzistentním základě. Takže to bylo součástí trhu po dlouhou dobu. Myslím, že je to -- půjčujeme si některé z těchto nápadů a přecházíme k podnikání s pohony. Znovu jsem mluvil o tom, proč jsem si ve dvaadvacátém roce jistější, když vstupujeme do roku a jak jdeme vpřed.

Na straně NAND se také zvýšilo procento portfolia pod LTA. Myslím tím, že když jsme vstoupili do loňského roku, byl konec -- už to bylo přes polovinu portfolia. Vstupujeme do tohoto roku, jsou to spíše dvě třetiny. A uvědomte si, že velké procento našeho portfolia máme na spotřebitelských trzích v kanálu.

Takže to nejsou věci, kde přemýšlíte o vícečtvrtletních dohodách se svými zákazníky. Ale na trhu NAND se obchod dělá tak, že se se zákazníky vyjednává podíl pro různé produkty a pak se samozřejmě čtvrtletně vyjednává cena v rámci tohoto podílu. A pak je tu vždy příležitost ke zvýšení nad rámec této výše podílu. A toho vidíme právě teď v oblasti NAND.

Mnoho zákazníků přichází k nám, zákazníkům PC, podnikovým zákazníkům SSD, kteří hledají výhodu NAND. Takže to nás opět činí optimistickými. Když mluvíme o silných signálech poptávky, je to jeden z nich, který nám v roce dodává důvěru. Vyřešíme problémy s komponentami.

A máme super dobrý pocit z toho, kde je plán, kde je technologie, která je základem. Máme dobrý pocit ze vztahů se zákazníky a poptávkových signálů. A znovu, abychom to všechno zabalili, strávili jsme rok a půl tím, že jsme společnost dostali do mnohem silnější finanční pozice. A těšíme se, až se vrátíme k politice návratnosti akcionářů.

Takže - ale znovu, abych shrnul vaši otázku, LTA jsou mnohem, mnohem rozšířenější v podnikání NAND.

Nik Todorov – Longbow Research – analytik

Mám to. Dík.

David Goeckeler - generální ředitel

Děkuji. Dobře. Je to tak, Petere?

Peter Andrew – viceprezident pro vztahy s investory

Ano.

David Goeckeler - generální ředitel

Dobře. Dík. Podívejte, všichni, opravdu si vážíme toho, že jste se k nám dnes připojili. Budeme si povídat v průběhu celého čtvrtletí a těšíme se na další spolupráci.

Děkuji mnohokrát.

Bob Eulau - finanční ředitel

Díky vám všem.

Operátor

[Odhlášení operátora]

Délka: 62 minut

Účastníci hovoru:

Peter Andrew – viceprezident pro vztahy s investory

David Goeckeler - generální ředitel

Bob Eulau - finanční ředitel

Aaron Rakers – Wells Fargo Securities – Analytik

C.J. Muse -- Evercore ISI -- Analyst

Joe Moore – Morgan Stanley – analytik

Karl Ackerman – Cowen and Company – analytik

Mehdi Hosseini – Susquehanna International Group – Analytik

Toshiya Hari – Goldman Sachs – analytik

Jason Park – UBS – Analytik

Vijay Rakesh – Mizuho Securities – Analytik

Tom O'Malley – Barclays – analytik

Jim Suva -- Citi -- Analytik

Steven Fox – Fox Advisors – Analytik

Ananda Baruah – Loop Capital – Analytik

Srini Pajjuri – SMBC Nikko Securities – analytik

Nik Todorov – Longbow Research – analytik

Další analýza WDC

Všechny výdělky přepisy hovorů