Image source: The Motley Fool.

Western Digital(NASDAQ:WDC)Q22022 Обаждане за печалби 27 януари 2022 г., 16:30 ч. ЕТ

Съдържание:

Подготвени бележки:

Оператор

Добър ден и ви благодаря, че сте до нас. Добре дошли в конферентния разговор на Western Digital за второто фискално тримесечие на 2022 г. [Инструкции на оператора] Като напомняне, това обаждане се записва. Сега ще прехвърлим обаждането на Mr.

Питър Андрю. Можете да започнете.

Питър Андрю - вицепрезидент, връзки с инвеститорите

Благодаря ви и добър следобед на всички. Към мен днес са Дейвид Гьокелер, главен изпълнителен директор; и Боб Еулау, главен финансов директор. Преди да започнем, позволете ми да напомня на всички, че днешната дискусия съдържа прогнозни изявления, включително очаквания за продуктово портфолио, бизнес планове и представяне, тенденции и финансови перспективи, базирани на текущите предположения и очаквания на ръководството, и като такива наистина включват рискове и несигурност. Ние не поемаме задължение да актуализираме тези изявления.

Моля, вижте нашия най-нов финансов отчет във формуляр 10-K, подаден в SEC, за повече информация относно рисковете и несигурностите, които биха могли да доведат до съществени разлики в действителните резултати. Днес също ще направим препратки към финансови мерки, различни от GAAP. Съпоставянето между финансовите мерки, различни от GAAP и сравнимите GAAP, са включени в съобщението за пресата и други материали, които се публикуват в раздела за връзки с инвеститорите на нашия уебсайт. С това сега ще предам разговора на Дейвид за уводни бележки.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря ти, Питър. Добър ден на всички и благодаря, че се присъединихте към обаждането за обсъждане на резултатите от второто тримесечие на фискалната 2022 г. Постигнахме силни резултати за второто фискално тримесечие с приходи от 4,8 милиарда долара и брутен марж извън GAAP от 33,6%, като и двете са в диапазона на насоките, които предоставихме през последното тримесечие. Освен това отчетохме не-GAAP печалба на акция от $2,30, което надмина нашите очаквания.

Гордея се с екипа, тъй като това бележи седмото поредно тримесечие на изпълнение или превишаване на насоките на фона на непрекъснато нарастващи предизвикателства по веригата на доставки. Преди да прегледам подробните резултати и бизнес тенденции, искам да предложа някои важни ключови изводи, идващи от календарната 2021 година. Първо, постигнахме значителен напредък в укрепването на нашето продуктово портфолио. Изпълнихме целите си за квалифициране на нашите корпоративни SSD продукти при трима облачни титани и двама OEM производители, комерсиализиране на енергийно подпомагани твърди дискове, както и започване на доставки на 20-терабайтови твърди дискове, базирани на технологиите OptiNAND.

Тези продукти са насочени към големите и бързо развиващи се възможности в облака за съхранение. Второ, търсенето на решения за съхранение на Western Digital в облачни, клиентски и потребителски крайни пазари остава постоянно силно. Ние сме оптимисти относно нашите перспективи за календарната 2022 година, тъй като нашите клиенти продължават да посочват солидно търсене на крайните пазари, които обслужваме. Ще споделя повече за това търсене и други макро фактори по-късно.

Трето, ние продължаваме да се ориентираме във все по-сложна верига на доставки, която оказва влияние както върху способността на нашите клиенти да доставят продукти, така и върху способността ни да създаваме продукти. За да отговорим на търсенето на нашите крайни клиенти, ние поемаме допълнителни разходи, които ще натежат предимно върху брутните печалби на нашия твърд диск през първата половина на календарната 2022 г. Тези проблеми са преходни по природа, засягат както приходите, така и брутния марж и очакваме те да отшумят, когато веригата за доставки се нормализира. Оставаме уверени, че възможностите за дългосрочен растеж и печалба пред нас не са се променили.

И накрая, получихме инвестиционен корпоративен рейтинг от Fitch през декември, който представлява вторият инвестиционен корпоративен рейтинг на Western Digital. Това бележи важен крайъгълен камък, тъй като работихме усилено през последните 18 месеца, за да укрепим финансовата си позиция, осигурявайки ни по-голяма финансова гъвкавост в бъдеще. Тъй като се доближаваме до нашите целеви нива на дълга, очакваме с нетърпение да се включим отново в програма за възвръщаемост на капитала през фискалната 2023 г. Обръщайки се към нашите резултати, през изминалото тримесечие, търсенето остава силно в нашите крайни пазари и нашите клиенти и екипите на Western Digital продължават да работят усърдно да смекчи въздействието на прекъсванията на веригата за доставки.

По-специално приходите от облак за второто фискално тримесечие са се увеличили с 89% спрямо същия период на миналата година. Продължаваме да очакваме нарастване на търсенето на съхранение, което е подкрепено от способността ни да продължим да предлагаме на пазара иновативни нови продукти, за да отговорим на нуждите на цифровата икономика. Потенциалът на това, което може да бъде постигнато чрез създаване на съдържание и възможност за лесен достъп до цифрова информация, никога не е бил по-голям. С нашата технология ние даваме възможност на бизнеса, създателите и иноваторите да мислят по-мащабно и да разширяват границите си още повече.

Western Digital изгради страхотна позиция на големите и растящи пазари за съхранение. Нашата доказана способност да правим иновации и да развиваме балансирано портфолио, съчетана с широките ни пътища към пазара, поставя Western Digital в силна позиция да се възползва от многото възможности за растеж пред нас. Сега ще повторя нашия бизнес с HDD и Flash. В HDD общото търсене на облачни крайни пазарни продукти остава високо, като приходите се увеличават с 50% през годината, водени от корпоративните твърди дискове с капацитет.

Въпреки че отбелязахме силен ръст през годината, капацитетът на корпоративните твърди дискове спадна последователно след две тримесечия на силни доставки, отчасти поради някои от предизвикателствата на нашите клиенти във веригата за доставки. Тъй като и двамата спечелени клиенти на Western Digital продължават да се сблъскват с предизвикателства по веригата за доставки, ще изпитаме някои краткосрочни проблеми с видимостта. Въпреки това, нашите общи сигнали за търсене продължават да бъдат много добри, докато вървим през календарната година и ще бъдем в по-силна позиция, след като тези насрещни ветрове отшумят. През второто фискално тримесечие започнахме обемни доставки на нашите 20-терабайтови CMR твърди дискове, базирани на технологиите OptiNAND.

Ние сме много развълнувани от OptiNAND, революционна технология, която използва светкавица в контролната равнина за допълнително увеличаване на площната плътност. Освен това виждаме нарастване на интереса на клиентите към възприемане на SMR технологията и очакваме множество облачни титани да внедрят SMR устройства в голям обем по-късно през тази календарна година. Във Flash приходите нараснаха през второто фискално тримесечие поради сезонната сила на мобилните и потребителските услуги. В областта на мобилните устройства доставките на нашите продукти BiCS5 във водещи 5G смартфони се увеличиха с над 60% последователно и 50% през годината, водени от силния растеж на съдържанието.

Доставките на BiCS5 представляват над 40% от общите приходи и преминаването на производството на BiCS5 се състоя през тримесечието, както се очакваше. Успешното развитие на BiCS5 спомогна за ускоряване на общия ни годишен ръст на доставките на битове до 37% през тримесечието. Нашата WD_BLACK премиум SSD продуктова линия, оптимизирана за най-доброто игрово изживяване, продължава да набира скорост, като приходите се увеличават с около 50% последователно и се удвояват през календарната 2021 година. Заедно с флаш продуктите за игрови конзоли, приходите нараснаха от нула до над 10% от нашите флаш портфолио през последните две години.

Тъй като потребителите изискват повече начини за достъп, генериране и съхраняване на съдържание, независимо дали чрез игри или сега възникващата Metaverse, нашето силно и нарастващо флаш портфолио ще бъде неразделна част, за да активира всички тези приложения. В съответствие с насоките, които предоставихме през последното тримесечие, бизнесът на нашите клиенти със SSD последователно намаля поради прекъсвания на веригата за доставки при някои от нашите клиенти за персонални компютри и ценови натиск на по-транзакционните пазари. Досега, в рамките на текущото тримесечие, започваме да виждаме стабилизиране на цените на по-транзакционните пазари. Както споменах по-рано, нашите корпоративни SSD продукти са квалифицирани при три облачни титана и два основни OEM производители на устройства за съхранение, отбелязвайки значителен напредък в сравнение с един облачен титан преди година.

Както знаете, това беше един от основните ми приоритети. Въз основа на ранния успех на внедряването на BiCS5 в мобилни и игрални конзоли, ние допълнително укрепваме нашето продуктово портфолио, докато преминаваме през календарната 2022 година. В клиентския SSD, основата на флаш портфолиото на Western Digital, стартирахме и разширяваме базираното на BiCS5 продукти през третото фискално тримесечие, с корпоративни SSD продукти BiCS5 по-късно през годината. За нашата 3D светкавица от следващо поколение започнахме първоначална търговска доставка на потребителски флаш устройства, базирани на нашия 162-слоен BiCS6.

Освен това, ние квалифицирахме и започнахме доставка на клиентски SSD, базирани на QLC и BiCS5 технология през второто фискално тримесечие. Въпреки че все още е в ранна фаза на неговото развитие, ние започваме да проправяме пътя за приемането на QLC от индустрията в бъдеще и нашето следващо поколение BiCS6 възел ще играе важна роля в това развитие. Позволете ми сега да предложа няколко наблюдения върху средата на търсенето. Ускорената дигитална трансформация през последните две години създаде свят, който е по-технологичен и зависим от всякога.

Очакваме тези тенденции да продължат да стимулират растежа на съхранението на данни във всеки краен пазар, който обслужваме: облак, клиент и потребител. Нашите клиенти остават оптимисти относно тенденциите в търсенето през календарната 2022 г., водени от капиталови инвестиции за изграждане на облак, продължаващо възстановяване на корпоративните разходи, растеж на интелигентни видео приложения, повишено приемане на 5G телефони, потребителски игри и нововъзникващи тенденции като VR/AR устройства. В облака нашите клиенти обявиха 36% годишно увеличение на капиталовите инвестиции за изграждането на облак. Това, съчетано с увеличаването на корпоративните разходи и продължаващия растеж на интелигентните видео приложения, се очаква да стимулира растежа на нашите флаш и HDD продукти в този растящ краен пазар.

В крайното търсене на клиенти, персонални компютри остава силно. Нашите клиенти стимулират по-постоянно търсене в сравнение с последните няколко тримесечия и виждаме продължителна стабилизация през 2022 г. Прогнозите за доставка на персонални компютри продължават да бъдат стабилни и значително изпреварват нивата отпреди пандемията. В допълнение, ние очакваме евентуално завръщане на сайта, за да насърчи смесено преминаване към търговски персонални компютри, които са склонни да предлагат по-богато клиентско SSD съдържание в сравнение с потребителски ориентирани компютри.

В мобилните устройства най-новите 5G телефони имат удвоено NAND съдържание от смартфоните от предишно поколение. Очакваме съдържанието на мобилните устройства да се облагодетелства, тъй като продължаващото внедряване на 5G и новите приложения, поддържащи 5G, се очаква да стимулират търсенето на съхранение и в двете крайни точки в облака. При потребителя акцентът на този краен пазар е нашата WD_BLACK SSD линия от продукти, оптимизирани за гейминг ентусиасти. Приходите са се удвоили повече от два пъти през календарната 2021 г.

Потребителското признаване на силата и стойността на WD_BLACK, заедно с марките SanDisk и SanDisk Professional, доведе до 34% годишен ръст на средния капацитет на единица в потребителска флаш памет. Докато търсенето на крайните клиенти през календарната 2022 г. изглежда обещаващо, предизвикателствата във веригата на доставки нарастват. Това едновременно ограничава способността ни да доставяме компоненти, за да отговорим на търсенето на клиентите, и увеличава разходите за компоненти. Тези разходи са в допълнение към продължаващите високи разходи за логистика и здраве и безопасност, свързани с COVID.

Въпреки че вярваме, че тези допълнителни разходи са преходни и ще намалеят с нормализиране на условията на веригата за доставки, те ще повлияят на нашите резултати през първата половина на тази календарна година. Позволете ми сега да предам обаждането на Боб, който ще обсъди нашите резултати от второто фискално тримесечие и ще предостави по-подробна перспектива за календарната 2022 г. Боб?

Боб Еулау - главен финансов директор

Благодаря, Дейв, и добър следобед на всички. Както спомена Дейв, общите резултати за второто фискално тримесечие бяха по-добри от нашите очаквания, отбелязвайки седмото поредно тримесечие, в което сме изпълнили или надхвърлили указанията. Общите приходи за тримесечието са 4,8 милиарда долара, спад от 4% последователно и ръст от 23% през годината. Печалбата на акция, която не е според GAAP, беше $2,30, което надхвърли горната граница на нашия ориентировъчен диапазон.

Моля, обърнете внимание, че тази цифра включва 70 милиона щатски долара общи разходи, свързани с COVID, което беше по-високо, отколкото очаквахме навлизайки в тримесечието. Ще предоставя повече подробности за тези разходи след минута, но сме доволни, че постигнахме толкова силни резултати в лицето на продължаващите проблеми с веригата за доставки и предизвикателствата, свързани с COVID. В допълнение към това стабилно финансово представяне, ние постигнахме важен крайъгълен камък това тримесечие с получаването на корпоративен рейтинг от инвестиционен клас от Fitch. Това бележи втория инвестиционен корпоративен рейтинг на компанията.

Радваме се да видим, че нашата работа за изграждане на по-силна финансова основа се признава и ни осигурява по-голяма финансова гъвкавост за бъдещето. Освен това приключихме предлагане на публичен дълг през декември миналата година и променихме договора си за заем с кредиторите през януари, като доведехме падежа на над 85% от нашия дълг до 2026 г. и след това. За повече подробности, моля, вижте нашата презентация за приходите. Обръщайки се към нашите крайни пазари, облакът представлява 40% от общите приходи на $1,9 милиарда, спад от 14% последователно и 89% повече от преди година.

Прекъсванията на веригата за доставки повлияха на внедряването на облачни твърди дискове при определени клиенти, което доведе до последователен спад в доставките на екзабайти през второто фискално тримесечие. Въпреки това, здравословното общо търсене на корпоративни дискове с капацитет, заедно с лидерската позиция на Western Digital в точката на капацитет от 18 терабайта, доведоха до повече от 50% годишно увеличение на доставките на екзабайт. Крайният клиентски пазар представлява 38% от общите приходи при 1,9 милиарда долара непрекъснато последователно и спад от 1% през годината. Продължаващото нарастване на 5G телефоните помогна да се компенсира спадът както в приходите от клиентски SSD, така и от твърд диск на клиента, позволявайки общите приходи на клиентите да останат непроменени.

Клиентските твърди дискове представляват по-малко от 15% от приходите ни от твърди дискове. И накрая, потребителите представляват 22% от приходите при 1,1 милиарда долара, което е ръст от 9% последователно и постоянно през годината. Със силния празничен сезон, флаш търговията на дребно доведе до последователния ръст на потребителите. На годишна база ръстът на потребителските флаш устройства беше компенсиран от спад на потребителските твърди дискове.

Обръщайки се сега към приходите по сегменти, отчетохме мигновени приходи от $2,6 милиарда, което е последователно увеличение от 5% и увеличение от 29% през годината. На смесена база, флаш ASP-ите са намалели с 6% последователно поради сезонно увеличение на доставките за мобилни устройства и на дребно. На съпоставима база, флаш ASP-тата спаднаха с 3% последователно. Доставките на флаш битове се увеличават с 13% последователно и 37% на годишна база.

Приходите от твърди дискове бяха 2,2 милиарда долара, спад от 14% последователно и ръст от 16% през годината. На последователна база общите ексабайтни доставки на твърди дискове намаляха с 14%, докато средната цена на твърд диск намаля с 5% до $97. На годишна база общите ексабайтни доставки на твърди дискове са се увеличили с 27%. Докато преминаваме към разходи и разноски, имайте предвид, че моите коментари ще бъдат свързани с резултати, различни от GAAP, освен ако не е посочено друго.

Брутният марж за второто тримесечие беше 33,6%, спад с 0,3 процентни пункта последователно. Както беше отбелязано по-рано, свързаното с COVID въздействие беше с 10 милиона долара по-високо, отколкото очаквахме на 70 милиона долара. Нашият бърз брутен марж беше 36,1%, спад с 0,9 процентни пункта последователно. Това включва свързано с COVID въздействие от 10 милиона долара или приблизително 0,4 процентни пункта.

Нашият брутен марж на твърдия диск беше 30,6%, спад с 0,3 процентни пункта последователно. Това включва свързано с COVID въздействие от 60 милиона долара или приблизително 2,7 процентни пункта. Оперативните разходи от 741 милиона щатски долара бяха под нашия ориентировъчен диапазон поради разумния контрол на разходите и по-ниските променливи разходи за компенсации. Оперативните приходи бяха 882 милиона щатски долара, което представлява 7% намаление спрямо предходното тримесечие и 157% увеличение през годината, което подчертава способността ни да стимулираме печеливш растеж.

Печалбата на акция беше $2,30, което надхвърли горната граница на нашия ориентировъчен диапазон. Оперативният паричен поток за второто тримесечие е 666 милиона долара, а свободният паричен поток е 407 милиона долара. Въпреки лекото увеличение на запасите поради прекъсване на веригата за доставки, ние поддържаме силно генериране на паричен поток през тримесечието. Капиталови разходи, които включват закупуване на имоти, машини и оборудване и дейност, свързана с нашите мигащи съвместни предприятия в нашия отчет за паричните потоци, с изходящ паричен поток от $259 милиона.

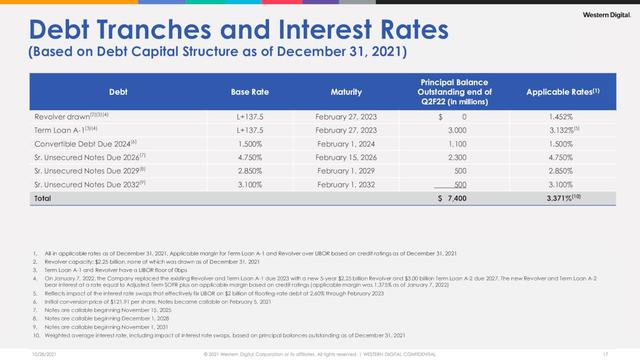

Ние оставаме предпазливи в инвестирането в производствен капацитет и продължаваме да очакваме брутните капиталови разходи за текущата фискална година да бъдат около $3 милиарда. Сега очакваме паричните капиталови разходи да бъдат около 1,5 милиарда долара, тъй като активно управляваме общите си разходи. Както споменахме при последното ни обаждане за приходите, изплатихме напълно нашия срочен заем B в размер на 943 милиона долара миналия октомври. В допълнение, миналия декември затворихме публично предлагане на $1 милиард в първостепенни необезпечени облигации и изплатихме $1,3 милиарда по нашия срочен заем А, с което брутният ни неизплатен дълг достигна $7,4 милиарда в края на второто фискално тримесечие.

Освен това по-рано този месец сключихме споразумение с нашите кредитори за преразглеждане на условията на нашето споразумение за заем, за да отразим подобрените ни кредитни рейтинги и да удължим падежа на нашия срочен заем и револвиращо кредитно улеснение от 2023 г. до 2027 г. Нашите коригираната EBITDA за последните 12 месеца в края на второто тримесечие, както е определено в нашето кредитно споразумение, беше 4,8 милиарда долара, което води до брутен коефициент на ливъридж от 1,5 пъти. Това се сравнява с 3,0 пъти през третото фискално тримесечие на 2020 г., когато обявихме плана да се съсредоточим върху изплащането на дълга, за да постигнем по-голяма финансова гъвкавост. Напомняме, че нашето кредитно споразумение включва 1 милиард долара добавена амортизация, свързана с флаш начинанията.

Това не е отразено в нашия отчет за паричните потоци. Моля, вижте нашата презентация за приходите на уебсайта за връзки с инвеститорите за повече подробности. Имайки предвид преходните предизвикателства във веригата на доставки, които обсъдихме по-рано, бих искал да дам малко повече цвят на нашия възглед както за бизнеса с твърди дискове, така и за Flash през календарната 2022 г. В рамките на нашия сегмент от твърди дискове очакваме приходите от твърди дискове да намаляват последователно през третото фискално тримесечие.

Въпреки че прекъсванията на веригата за доставки при някои от нашите клиенти се очаква да останат, по-големият проблем напоследък е способността ни да доставяме компоненти, за да отговорим на търсенето на клиентите. Очакваме приходите да се върнат към последователен растеж през фискалното четвърто тримесечие. Въпреки че се очаква цялостното ценообразуване на твърдия диск да остане относително стабилно, очакваме брутните печалби да намалеят с 2 до 3 процентни пункта от фискалното второ тримесечие до фискалното четвърто тримесечие, което се дължи основно на инфлацията на разходите за компоненти. В рамките на нашия Flash сегмент очакваме приходите от Flash да намалеят последователно през третото фискално тримесечие, водени от ASP.

Очакваме приходите от Flash да се върнат към растеж през втората половина на календарната 2022 г. Освен това очакваме натиск за намаляване на брутните маржове за първата половина на тази календарна година, тъй като намаленията на разходите се връщат към нашата дългосрочна цел от 15%. По отношение на нашето фискално трето тримесечие, нашите не-GAAP насоки са както следва. Очакваме приходите да бъдат в диапазона от $4,45 милиарда до $4,65 милиарда с последователен спад на приходите както за Flash, така и за бизнеса с твърди дискове.

Очакваме брутният марж да бъде между 30% и 32%. Очакваме оперативните разходи да бъдат между 750 и 770 милиона долара. Лихвите и другите разходи се очаква да бъдат приблизително 70 милиона долара. Нашата данъчна ставка се очаква да бъде приблизително 11% през третото тримесечие и за фискалната година.

Очакваме печалбата на акция да бъде между $1,50 и $1,80 през третото тримесечие, като се приеме, че са в обращение приблизително 318 милиона акции с пълна намалена стойност. Сега ще върна обаждането на Дейв.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря, Боб. Гледайки напред, ние оставаме оптимисти за нашите бизнес перспективи през календарната 2022 година, тъй като нашите клиенти продължават да посочват силно крайно търсене в облачни, клиентски и потребителски крайни пазари. Въпреки преходните проблеми, които обсъдихме по-рано, по-ясно от всякога е, че имаме правилната основа за дългосрочен растеж и правилното технологично портфолио, за да гарантираме, че сме успешни в мащабирането на нашия бизнес. През последните няколко години направихме значителни промени, необходими, за да подобрим нашия фокус, да изострим изпълнението и да си поставим стратегически цели, за да поставим Western Digital в по-силна позиция.

И се вълнувам, че започваме да виждаме плодовете на тези промени. Преди да завърша днес, бих искал да отделя малко време, за да коментирам прехвърлянето на финансовия директор, което обявихме по-рано този следобед. Както може би сте видели, обявихме, че Wissam Jabre ще се присъедини към Western Digital като главен финансов директор от седмицата на 7 февруари. Wissam беше последно главен финансов директор в Dialog Semiconductor.

В допълнение към задълбочената си финансова и полупроводникова експертиза, Wissam има и техническа експертиза и, което е важно, споделя ценностите на Western Digital за сътрудничество и иновации. Можете да прочетете повече за неговото минало в прессъобщението, публикувано днес. Бих искал да изразя искрените си благодарности от името на целия борд и управленския екип на Боб за неговата отдаденост и упорит труд в услуга на Western Digital. По време на моя мандат като главен изпълнителен директор се възползвах много от неговото приятелство и опит.

Той е съществена част от нашия ръководен екип, ръководейки ключови аспекти от нашата стратегия. Сред много други приноси, Боб ръководи стратегия за разпределение на капитала, която доведе до значително изплащане на дълга ни, белязано през това тримесечие от втория инвестиционен рейтинг на Western Digital. Прозрението на Боб също ни помогна да се справим с несигурността, свързана с COVID, и да изпълним други стратегически промени в компанията, за да ни позиционира за растеж и създаване на стойност. Следващото тримесечие ще имате възможност да се чуете с Wissam.

Знам, че го очаква с нетърпение. С това, Питър, нека започнем въпросите и отговорите.

Въпроси и отговори:

Оператор

Благодаря ти. [Инструкции на оператора] Първият ни въпрос ще дойде от Арън Рейкърс от Wells Fargo. Моля, давай напред.

Арън Рейкърс – Wells Fargo Securities – Анализатор

да Благодаря, че отговорихте на въпроса. Предполагам, че искам да се потопя в, очевидно, резултатите от твърдия диск. Искам да кажа, според моята математика, изглежда, че промяната на капацитета ви в почти линия е намаляла с около тийнейджъри или дори с 20% последователно.

Можете ли да помогнете да анализирате въздействието на вашите по-големи облачни клиенти, които имат свои собствени ограничения на доставките спрямо коментара за наличността на вашите собствени компоненти? И на всичкото отгоре, брутен марж през това следващо тримесечие, знам, че споменахте, но колко разходи за COVID включвате в очаквания брутен марж с 2 до 3 процентни пункта спад? Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

ДОБРЕ. Ще го пробвам. Аарон благодари за въпроса и благодаря, че се присъединихте към нас, както винаги. Така че не мисля, че беше толкова намаляло, колкото казахте.

Мисля, че сме като тийнейджъри. Голяма част от това е, че говорихме за това през последното тримесечие, че имаме един много, много голям клиент, който преминава през някои собствени предизвикателства. И сега имаме проблеми със собствената си верига за доставки. Така че бих казал, че през последното тримесечие това беше предимно от страна на клиента.

И докато преминавахме през тримесечието, това започна да се промъква върху нашите собствени компоненти. И тъй като преминаваме към следващото тримесечие, това е много по-скоро проблем с компоненти, тъй като останалата част от пазара се нормализира или клиентът се нормализира. Що се отнася до разходите за COVID, видяхте, че се покачват и ще позволя на Боб да коментира това по-подробно. Но разходите за здраве, безопасност и логистика продължават да растат.

Видяхме това през последните няколко тримесечия и сега виждаме разходи за компоненти, които почти се доближават до същото ниво на разходите, що се отнася до увеличения. Така че реших да ви дам някаква идея за оразмеряването му. Но Боб, ти искаш да...

Боб Еулау - главен финансов директор

да Мога да добавя още малко подробности. Мисля, че разходите за COVID, които отчитаме, които са логистичните разходи и разходите във фабриката, свързани с поддържането на безопасността на нашите служители, вероятно са достигнали своя връх през второто фискално тримесечие на 70 милиона долара. Мисля, че ще спадне малко през третото тримесечие и се надяваме, че ще продължи да намалява оттам.

Разходите за логистика, както знаете, са повишени от вероятно поне шест тримесечия. Нещото, което е различно, когато гледаме към следващото тримесечие или две, са разходите за компоненти и виждаме много инфлационен натиск върху разходите за компоненти. Смятаме, че това са преходни, много бързи такси, много разходи, свързани с опитите да вкараме частите, за да можем да изградим и доставим продуктите. Така че мисля, че това наистина е различното, докато очакваме следващото тримесечие или две.

Дейвид Гьокелер - главен изпълнителен директор

Другото нещо, Арън, просто ще завърша, като кажа, имам предвид, че докато очакваме следващото тримесечие, очакваме точно сезонност за нашия бизнес с твърди дискове. Бих казал по-рано -- в средата на последното тримесечие се надявахме да се справим по-добре от това, защото видяхме търсенето там. Но има значително количество незадоволено търсене, което просто не можем да отговорим предвид ограниченията на компонентите. Но дори и с всичко това, ние вярваме, че се връщаме към по-сезонно число.

Арън Рейкърс – Wells Fargo Securities – Анализатор

ДОБРЕ. Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Сигурен. Благодаря.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от C.J. Muse с Evercore. Моля, давай напред.

C.J. Muse – Evercore ISI – Анализатор

да Добър ден. Благодаря, че приехте въпроса ми. Предполагам, че в продължение на въпроса на Аарон, можете ли да говорите с кога очаквате тези ограничения вече да не са насрещен вятър? И като част от по-високите разходи за компоненти, има ли момент във времето, когато можете - когато договорите могат да бъдат предоговорени и вие можете да увеличите тези по-високи входни разходи по отношение на вашето ценообразуване?

Дейвид Гьокелер - главен изпълнителен директор

да Така че има -- първо, благодаря за въпроса и благодаря, че се присъединихте към нас отново. Има много за разопаковане в този въпрос. Позволи ми да го попробвам малко.

Така че ограниченията на компонентите не са непременно нови. Отдавна се занимаваме с тях. Мисля, че в началото на пандемията успяхме да квалифицираме допълнителни доставчици на компоненти, да диверсифицираме. И след това, докато нещата вървяха, ние винаги ремиксирахме и правехме каквото можем, за да извлечем максимума от компонентите, които можехме да получим.

Сега просто се стигна до точката, в която става още по-ограничено. И честно казано, малко повече изненади, че поръчките, които смятахме, че ще се появят, се забавят или отменят. Така че ние продължаваме да работим по този въпрос. Така че според вас има редица динамики за това защо става по-добре.

Първо, ние оставаме много близо до нашите доставчици и очевидно ще работим много тримесечия в бъдеще. И виждаме, че с преминаването през първата половина на годината нещата се подобряват. Ние също... технологията върви напред. И в някои случаи ние просто преминаваме към различни възли в бизнеса с полупроводници, които имат по-голяма наличност върху тях.

Знаем, че докато портфолиото се променя, нещата ще се освободят. И след това към вашата гледна точка, колкото по-дълго минава, можем да договаряме по-дълги договори и някак да разгледаме отношенията с всички наши доставчици, за да се върнем към позиция, в която имаме по-голяма предвидимост както от страна на предлагането, така и от страна на ценообразуването то.

C.J. Muse – Evercore ISI – Анализатор

Това е много полезно. И като мое продължение на нещата от страна на NAND, мисля, че в миналото сте говорили за транзакционния пазар като водещ индикатор. И толкова любопитно, докато гледате през март, как мислите за ценообразуването? И знам, че вие не насочвате ценообразуването, но любопитно, има ли по-голям насрещен вятър като за подобни или на смесена основа, докато седите тук днес и обмисляте вероятния микс?

Дейвид Гьокелер - главен изпълнителен директор

Бих казал, че ценообразуването е -- вижте, искам да кажа, казах го в сценария. Ценообразуването се стабилизира на по-транзакционните пазари. Мисля, че имаше малко -- мисля, че разказът в индустрията, като се имат предвид някои от спиранията, които се случват, щеше ли да протече веднага? Това не сме го виждали. Но видяхме стабилизация.

Също така си струва да се отбележи, че по-голямата част от портфолиото е оценено преди да влезем в тримесечието и това се случи преди някое от събитията на спиранията в Китай. Така че това няма да се появи след още тримесечие или две. Но бих казал, че виждаме по-голяма стабилизация. Мисля, че нашето виждане е, че ще видим по-добро ценообразуване през второто полувреме и това е почти начина, по който се развива.

В зависимост от вида на въздействието на някои от спиранията, това може да се придвижи малко напред. Но мисля, че основно въздействието на това, което видяхме -- въздействието върху ценообразуването на NAND ще бъде по-благоприятно през втората половина, включително някои от нещата, които виждаме сега дори при доставчиците на инструменти, проблемите с компонентите, които ги засягат. Така че наблюдаваме това много внимателно. Бих казал точно сега, че имаме по-стабилна среда през последните две, три седмици.

C.J. Muse – Evercore ISI – Анализатор

Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Мда. Благодаря ти.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Джо Мур от Morgan Stanley. Моля, давай напред.

Джо Мур - Morgan Stanley - Анализатор

Страхотен. Благодаря ти. Продължавайки въпроса за NAND, вие, момчета, преминахте през този преход към BiCS5 и знам, че част от това има нещо като... докато чакате контролери и квалификации, които в крайна сметка се озовавате на тези по-транзакционни пазари. Къде си от гледна точка на смесването? Това все още ли е отрицателно въздействие през мартенското тримесечие? И виждате ли това в даден момент да се обърне, когато започнете да получавате сцепление на други пазари с BiCS5?

Дейвид Гьокелер - главен изпълнителен директор

да Хей, Джо. благодаря за въпроса Така че определено, докато минаваме през годината, миксът става по-добър на BiCS5.

Започва на по-транзакционни пазари. Потребител, той се премести в мобилните устройства, в игрите. Това тримесечие ще започнем да увеличаваме броя на клиентите и след това повече от това през годината. И след това през втората половина на годината ще развием BiCS5 в корпоративни SSD.

И това наистина е мястото, където се събира цялата корпоративна история на SSD. Имаме... тази година преминахме през всички квалификации. Това е BiCS4 материал в момента, който е в по-малко количество. И след това, докато увеличаваме това в BiCS5 през цялата година, миксът става по-добър с течение на годината.

Така че това е наистина важен момент и една от причините, поради които, когато говорим за настройката за 2022 г., докато вървим напред, портфолиото става по-силно.

Джо Мур - Morgan Stanley - Анализатор

Страхотен. И след това в NAND, не знам дали споменахте, защото бях на многократни обаждания, но имахте ли ограничения от SSD контролери, както и HDD и управление на захранването, нещо друго, което ограничава NAND страната на бизнеса ?

Дейвид Гьокелер - главен изпълнителен директор

да Бих казал, че NAND -- бизнесът, който оставяме на масата в бизнеса с NAND, е по-висок от този в бизнеса с устройства. Това е значително в бизнеса със задвижвания, от порядъка на $100 милиона до $150 милиона през третото тримесечие там. Но в бизнеса с Flash това е два пъти повече.

Така че, да, това са контролери, това са захранващи интегрални схеми, това са редица различни части на корпоративни SSD дискове, както и вградени.

Джо Мур - Morgan Stanley - Анализатор

Страхотен. Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Сигурен. Благодаря.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Карл Акерман с Коуен. Моля, давай напред.

Карл Акерман - Коуен и компания - анализатор

да Благодаря ти. Два въпроса, ако може. Страхотно е да видим кросоувър на BiCS5 това тримесечие.

Но можете ли да обсъдите времето за увеличаване на BiCS6? Питам предвид вашите планове за намаляване на капиталовите разходи в брой и очакванията за умереност в спадовете на разходите за NAND. И имам последващи действия, моля.

Дейвид Гьокелер - главен изпълнителен директор

Така че ние очакваме -- така че първо, позволете ми да говоря за това как мислим за увеличаване на различни възли. Искам да кажа, че основното нещо, което разглеждаме, е разходната страна на това. Така че стойността на разходите отново е добра през това тримесечие. Очакваме това да се върне по-близо до 15 милиона долара, за които винаги говорим за моделиране.

Мисля, че е над него вече девет поредни тримесечия. Но въпреки това възлите произвеждат и ние получаваме разходите, от които се нуждаем, докато вървим напред. Ние -- BiCS4 беше страхотен възел за нас по отношение на добиви, рекордни добиви. Очакваме BiCS5 да бъде -- че BiCS5 е най-ефективният откъм капитал възел, който екипът някога е изграждал.

И така в този момент очакваме BiCS6 да бъде тип рампа за ФГ '23. Имаме много писта на BiCS5.

Карл Акерман - Коуен и компания - анализатор

Оценявам това, че. За моите последващи действия има някои опасения на инвеститорите, че инвентарът на каналите се увеличава за некорпоративни твърди дискове и търговски площи на пазара на NAND. Интересно ми е дали и при вас е така. Не изглежда така предвид ограниченията, които виждате от гледна точка на компонента.

Но ако можете просто да обсъдите нивото на видимост и количеството инвентар на канала, което виждате, или оскъдността на това, това би било много полезно. Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

да Не мисля, че има нещо забележително, което да е особено извън нормата в портфолиото. Поговорихме малко за някои неща през последното тримесечие, които са нормализирани. Така че наистина няма какво да се вика.

Не знам, Боб, има ли нещо, което да ми хрумне от твоя гледна точка?

Боб Еулау - главен финансов директор

Не. Мисля, че сме в нормалните граници във всеки регион.

Карл Акерман - Коуен и компания - анализатор

Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря ти, Карл.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Мехди Хосейни от SIG.

Мехди Хосейни – Susquehanna International Group – анализатор

да Благодаря, че приехте въпроса ми. Две последващи действия. Искам да се върна към динамиката на веригата за доставки за HDD.

И сега, това -- две последващи действия тук, сега, когато всъщност сте засегнати от недостига на компоненти, е това -- ако бяхте готови да платите по-висока премия, всъщност бихте ли могли да набавите компонентите, от които се нуждаете? Това просто задържане ли се случва във веригата за доставки или просто частите не са налични, независимо колко премия сте готови да платите? И имам последващи действия.

Дейвид Гьокелер - главен изпълнителен директор

Е, мисля, че има премия за получаването им. И така имаме добри договори с нашите доставчици. Така че -- но има премии за получаване на парчетата. Но както казах, има просто повече променливост по отношение на времето, особено във факта, че поръчки, които са били направени много, много, много тримесечия предварително, след това получаваме изтласквания.

Мисля, че въпросът ви е дали просто не плащаме за тях? Налични ли са? И мисля, че е смесица. Искам да кажа, че определено... определено трябва да платим повече, за да получим това, от което се нуждаем, и има някои части, които просто се забавят и... особено по-късно в цикъла на планиране, където е по-трудно да се смекчат въздействията.

Мехди Хосейни – Susquehanna International Group – анализатор

Благодаря ти. И като продължение на това, когато гледам вашето декемврийско тримесечие, бяхте повлияни от един конкретен клиент и сега това е проблем във веригата за доставки. Означава ли това, че трябва да очакваме стъпкова функция във вашата доставка на твърди дискове, особено през септемврийското тримесечие, или възстановяването при възстановяването на тези загуби на доставка и приходи ще бъде по-постепенно?

Дейвид Гьокелер - главен изпълнителен директор

да Е, виж, нека поговорим за това. Искам да кажа, че мисля, че се връщаме към сезонността, когато навлизаме в Q1. Очевидно имаме влияние върху маржа.

Очакваме приходите -- Q3 да бъдат дъното на приходите в този бизнес. Мисля, че маржът вероятно ще достигне дъното през следващото тримесечие, но ще видим известен последователен растеж. Това, което мога да кажа, е, че когато погледнем календара Q2, календара Q3 до края на годината, сигналите за търсене от нашите клиенти са много силни. Така че ако приемем, че получаваме частите и както казах, особено в бизнеса с устройства, докато портфолиото се променя, ние преминаваме към различни възли, които са по-свободни, що се отнася до получаването на контролерите.

Затова имаме повече увереност през втората половина на годината.

Мехди Хосейни – Susquehanna International Group – анализатор

Схванах го. Благодаря ти. И Боб, добре - успех в следващото ти начинание.

Боб Еулау - главен финансов директор

Добре. Благодаря, Мехди.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря, Мехди.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Тошия Хари от Goldman Sachs. Моля, давай напред.

Тошия Хари - Goldman Sachs - анализатор

Добър ден. Благодаря много, че отговорихте на въпроса. И аз имам две. Дейв, предполагам, че си се съсредоточил върху, предполагам, пренасочване на вашия ACD бизнес от по-вид транзакционен бизнес към такъв, който е по-вероятно малко по-стратегически и по-дългосрочен по отношение на това как се ангажирате с клиентите си.

Има ли напредък по отношение на LTA през последните няколко тримесечия?

Дейвид Гьокелер - главен изпълнителен директор

да Мисля, че бизнесът определено се променя. Искам да кажа, че сме говорили за това от няколко години. И нека просто го формулирам като нещо като къде бяхме, когато влязохме в 2021 г. и къде сме, когато влязохме в 2022 г.

И така, когато навлизаме в '22, ние очевидно имаме - очевидно имаме силно търсене от страна на клиентите. Искам да кажа, че през първото тримесечие имаме повече търсене, отколкото можем да посрещнем. Имаме клиенти, които искат от нас предимства. И получаваме добри сигнали за търсене, докато се движим през годината.

Процентът на LTA според вас са споразумения за няколко тримесечия. Започвам да говоря малко по-точно. Що се отнася до бизнеса с устройства, когато влязохме в '21, имахме -- знаехме, че може би нисък до среден процент от нашите екзабайти ще преминат през споразумения. И докато влизаме в 22-ра, това е по-скоро една трета от портфолиото.

Така че видяхте драматична -- ние видяхме драматична разлика в това, което разбираме за това колко нашите клиенти ще вземат, особено най-големите от големите клиенти, как ще изглежда тяхното търсене, с какво се ангажират . Това очевидно ни помага да планираме, това ни помага да работим върху ценообразуването. Така че това е много, много различна ситуация. От гледна точка на портфолиото, влязохме в календарната 21 година, когато говорихме за комерсиализиране на енергийната помощ.

Влизаме в '22 не само като комерсиализирахме енергийната помощ и получихме печалбите от плътността на площта от нея, но и стартирахме OptiNAND. Върнахме се на предния си крак с 18 и го увеличихме. Сега набираме 20. Нещо, за което говорихме в сценария, който се разви през годината, е, че сега виждаме много по-голям интерес от големите клиенти в SMR.

Това е нещо, в което инвестираме от много години. Винаги сме смятали, че това е добра технология. OptiNAND помага да се осигури по-добро SMR устройство и по-добра площна плътност. И очакваме до края на годината да имаме множество облачни титани, които внедряват SMR в мащаб.

От бързата страна на бизнеса говорихме за BiCS5 и за това къде сме там и как това портфолио става по-силно през годината. И тогава си мисля, че докато минаваме през 22 г., просто сме в по-добра финансова ситуация, отколкото бяхме преди. Към -- и както говорихме по време на разговора, връщане към политиката за връщане на акционерите, която всички очакваме с нетърпение, докато преминаваме към финансовата година '23. Така че може би малко по-обширно от въпроса ви, съжалявам, но ние -- LTA в бизнеса с устройства се превърнаха в значително увеличение на процента на нашите екзабайти и къде ще бъдат поставени през цялата година.

Тошия Хари - Goldman Sachs - анализатор

Схванах го. Това е супер полезно. Благодаря ти. И след това като мое продължение, Дейв, вие споменахте в самия край на вашия отговор относно аспекта на възвръщаемостта на бизнеса на акционерите, че е следващата фискална година, което е страхотно.

Какъв е вътрешният дебат, когато мислите за дивидент срещу обратно изкупуване на акции? И само като се има предвид развиващият се макро фон и нещо като фон на лихвените проценти, някаква промяна в начина, по който мислите и как подхождате към разпределението на капитала на високо ниво? Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

да Мисля, че ще имаме какво да кажем повече за това, когато се приближим малко. Искам да кажа, че едно от нещата, които ще направим, е да говорим с нашите акционери и да получим тяхното мнение по този въпрос и тогава ще имаме какво да кажем повече за него. Така че не знам дали все още е вътрешен дебат, но наистина очакваме с нетърпение да стигнем до тази точка.

Прекарахме 18 месеца в изплащане на дълг на стойност над 2 милиарда долара. Имаме способността -- направихме много промени в нашето изпълнение в портфолиото, за да генерираме повече пари и очакваме с нетърпение да ги върнем на нашите акционери.

Тошия Хари - Goldman Sachs - анализатор

Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря ти.

Оператор

Благодаря ти. [Инструкции на оператора] Следващият ни въпрос ще дойде от Тимъти Аркури от UBS. Моля, давай напред.

Джейсън Парк - UBS - анализатор

здрасти Благодаря много. Това е Джейсън Парк за Тим Аркури. Така че имам само един въпрос.

Въпросът ми е за HDD. Затова просто искахме да попитаме как се увеличават вашите 20 терабайта през тази календарна година. Както знаете, вашият конкурент даде малко цвят на това снощи, като каза, че 20 терабайта ще бъде една от най-бързите рампи досега. Така че, ако вие, момчета, можете да предоставите някакви подробности за това как върви вашата 18 терабайтова и 20 терабайтова рампа тази година, това би било полезно.

Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

да 20 е -- предполагам, че бих казал, че 20 терабайта нарастват. Няма да се надигне. Рампва се.

Искам да кажа, че ако погледна единиците, доставени през последното тримесечие, вече сме до висок едноцифрен процент от единици, които излизат на 20 терабайта. И както казах, виждаме голям интерес, защото имаме някои много, много големи клиенти, които отиват в SMR. И така вие ще получите повече за вашите пари там с печалбите, които получавате от SMR. И OptiNAND е технология, която прави това още по-ефективно.

Така че се чувстваме много добре къде са 20 терабайта. Чувстваме се добре къде е технологията. И смятаме, че ще бъде много успешна рампа. Просто ще го оставя така.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Виджай Ракеш с Мизухо. Моля, давай напред.

Виджай Ракеш – Mizuho Securities – Анализатор

Здравейте, Дейв и Боб. Само един въпрос тук. Във вашето ръководство за тримесечие през март, мисля, че говорихте за цената може да е малко - ценообразуването ще бъде малко по-меко. Чудя се, комбинацията трябва да е по-положителна за вас, момчета, нали, защото мобилните устройства вероятно идват и имате по-добра комбинация от, може да е търговия на дребно и предприятие и т.н.

Така че се чудех защо маржовете няма да бъдат по-стабилни във флаш страната през тримесечието на март. И също така, мисля, че споменахте инфлацията на разходите за компоненти. Чудех се дали това са действителни разходи за компоненти или логистични разходи, или какво точно беше инфлацията на разходите за компоненти? Благодаря.

Дейвид Гьокелер - главен изпълнителен директор

Така че на втория, това е действителната цена на компонента. Подобно на комбинацията от разходи на доставчиците е различно нещо. Имам предвид очевидно вафлите се покачват. Но за нас това е само цената на самия компонент.

Относно вашия въпрос за микса, да, миксът става по-добър, докато вървим напред, защото навлизаме повече в BiCS5 и повече части от портфолиото. Предполагам, че това, което ще кажа, е въздействието на компонентите върху портфолиото -- имам предвид, че едно от местата, където влиянието на компонентите върху флаш удря портфолиото, е корпоративният твърд диск, който е --

Питър Андрю - вицепрезидент, връзки с инвеститорите

Enterprise SSD.

Дейвид Гьокелер - главен изпълнителен директор

Enterprise SSD. Благодаря ти, Питър. Enterprise SSD. Така че, така или иначе, въздействието на компонента върху портфолиото е -- въздействието на недостига на компонент върху портфолиото също е част от уравнението.

Виджай Ракеш – Mizuho Securities – Анализатор

Схванах го. Благодаря.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря ти.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Том О'Мали от Barclays. Моля, давай напред.

Том О'Мали - Barclays - анализатор

здрасти Добър ден, момчета, и благодаря, че приехте въпроса ми. Току-що имах два в бизнеса с HDD. Първо, мисля, Дейвид, ти говори за сезонност или по-сезонен марш.

Очевидно сте виждали някои маршове през последните две години, които бих класифицирал като по-малко сезонни. Бихте ли ни припомнили как традиционно изглежда сезонността в този бизнес? И второто е, че говорихте за брутните печалби през следващите две тримесечия, спадайки с 200 базисни пункта до 300 базисни пункта в бизнеса с твърди дискове. Можете ли да ни дадете някакъв цвят на ритъма там? Виждате ли рязък спад през март и изравняване през юни, или това е стъпкова функция и за двете тримесечия? Благодаря ти.

Дейвид Гьокелер - главен изпълнителен директор

Първи въпрос --

Боб Еулау - главен финансов директор

Беше на сезонност.

Дейвид Гьокелер - главен изпълнителен директор

Нали, сезонността, около 4%, нали?

Боб Еулау - главен финансов директор

За компанията като цяло, да, обикновено спад с около 4% през тримесечието на март.

Дейвид Гьокелер - главен изпълнителен директор

И тогава, Боб, искаш ли да коментираш брутния марж, как изглежда в...

Питър Андрю - вицепрезидент, връзки с инвеститорите

HDD.

Дейвид Гьокелер - главен изпълнителен директор

В HDD фискален Q3, фискален Q4?

Боб Еулау - главен финансов директор

да Е, както споменах, в момента имаме два големи насрещни ветрове. Този, който имаме от известно време, а това са разходите за COVID и се надяваме, че са достигнали своя връх през декемврийското тримесечие. Смятаме, че те са достигнали своя връх през декемврийското тримесечие на около 70 милиона долара и ще паднат малко оттам.

Логистичните разходи са постоянни от известно време. Така че мисля, че наистина се свежда до това, когато видим повече пътнически трафик да идва от Азия, което ще може да намали цените на товарите. Така че това е един насрещен вятър, който продължаваме да имаме. И след това относно разходите за компоненти, искам да кажа, че е - наистина очакваме те да продължат през четвъртото тримесечие.

И ние очакваме те да се подобряват с течение на годината, както спомена Дейв, тъй като някои от контролерите се намират на различни възли и ние можем да видим повече налични доставки. Но мисля, че през четвъртото тримесечие ще продължим да имаме предизвикателство.

Том О'Мали - Barclays - анализатор

Благодаря за цвета.

Боб Еулау - главен финансов директор

Сигурен.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Джим Сува от Citigroup. Моля, давай напред.

Джим Сува – Citi – Анализатор

Благодаря ти. Вероятно въпрос към Боб, но когато говорите за тези разходи за COVID, които достигат пик, мисля, че казахте пик през тримесечието през декември. Могат ли да изчезнат доста бързо, ако пандемията от COVID приключи през пролетта и лятото някак си отшумява и критична маса хора я преодолеят? Просто съм любопитен колко бързо могат да изчезнат, или е твърде оптимистично да се мисли, че могат да изчезнат, да се надяваме толкова бързо, колкото се повишат температурите?

Боб Еулау - главен финансов директор

да Искам да кажа, че мисля, че -- както споменах, истинският двигател е, че в момента има много малък пътнически трафик, идващ от Азия. И така има много товари на тези полети в нормално време. Така че очевидно виждаме добри индикации.

Много от страните започват да се отварят и казват, че ще се отворят през пролетта. След това трябва да видите как пътническите пътувания се връщат и след това очевидно трябва да преговаряте с превозвачите и да видите как цените падат. Така че не знам, че ще бъде супер бързо, но мисля, че ще намалее в течение на годината.

Джим Сува – Citi – Анализатор

Страхотен. Много благодаря.

Боб Еулау - главен финансов директор

Сигурен.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря, Джим.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Стивън Фокс от Fox Advisors. Моля, давай напред.

Стивън Фокс -- Fox Advisors -- Анализатор

здрасти Само едно основно от мен. Разбирам как различните възли от страна на контролера могат да помогнат и някои неща са извън вашия контрол по отношение на разходите за превоз, както току-що споменахте. Но аз просто се боря да -- с идеята, че след няколко тримесечия смятате, че някои от тези проблеми с веригата за доставки ще бъдат по-управляеми.

Има ли нещо друго, което правите, за да контролирате собствената си съдба, което я прави малко по-различна от гледна точка на вашата перспектива, да речем, през септември, декември? И Боб, поздравления и винаги оценявам работата с теб. Благодаря.

Дейвид Гьокелер - главен изпълнителен директор

да Така че мисля, че правим всичко възможно. Искам да кажа, че сме -- искам да кажа, че винаги се стремим да диверсифицираме нашата верига за доставки, особено в този вид среда. Оставаме много близо до нашите доставчици, за да разберем точно, че те разбират от какво се нуждаем и ние разбираме какво могат да осигурят.

Както казах, напоследък има повече променливост в това. Ние удвояваме усилията си там, за да се доближим до него. И мисля, че когато погледнем -- планираме много, много тримесечия в бъдещето. И така, когато погледнем къде се намираме, ако успеем да извадим изненадите оттам, което смятаме, че ще стане по-добро, тъй като повече от възлите във фабриката започнат да се освобождават, ще можем да бъдем в по-добра позиция .

И както казах, има някои големи проблеми. Когато преместите портфолиото напред, променяте бомбата на продукта и това ви дава различен набор от компоненти, които използвате. Така че когато погледнете това планиране е това, което ни дава увереност през второто полувреме.

Стивън Фокс -- Fox Advisors -- Анализатор

Това наистина е полезно. Благодаря ти много.

Боб Еулау - главен финансов директор

И благодаря, Стив. Оценявам вашите коментари.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Ananda Baruah с Loop Capital. Моля, давай напред.

Ананда Баруа – Loop Capital – анализатор

Хей, добър ден, момчета, и благодаря, че приехте въпроса. И Боб, да, наистина ми хареса да работя с теб.

Боб Еулау - главен финансов директор

Благодаря ти.

Ананда Баруа – Loop Capital – анализатор

да Предполагам, че въпросът ми се придържа към 20 терабайта. Момчета, ограниченията на компонентите пречат ли на скоростта на рампата през годината? И вярвам, че в миналото сте говорили за може би достигане на кросоувър от 20 TB някъде в средата на годината и дали все още е така? Благодаря много.

Дейвид Гьокелер - главен изпълнителен директор

да Ситуацията с компонентите е по-добра при 20, искам да кажа, че е може би по-добър начин да се каже това, което казах по-рано. Но... искам да кажа, че в този момент няма пречка за тази пътна карта, нали, и тази рампа. Там, където се сблъскваме с проблеми, са контролерите на 18s, защото там са 75% до 80% от портфолиото в момента и това е най-доброто място на това, което клиентите внедряват.

Така че мисля, че докато преминаваме през годината и преминаваме към 20, искам да кажа, че ще освободим неща. Ще се доближим до нашите доставчици и ще получим повече капацитет и за настоящите продукти. Но докато вървим напред, имаме и други динамики, които ни помагат.

Ананда Баруа – Loop Capital – анализатор

Това е супер полезно. ДОБРЕ. Страхотен. Благодаря ти.

Оператор

Благодаря ти. Следващият ни въпрос ще дойде от Srini Pajjuri от SMBC Nikko Securities. Моля, давай напред.

Шрини Паджури – SMBC Nikko Securities – анализатор

Благодаря ти. Просто продължение на един от предишните въпроси относно, предполагам, разходната страна на нещата. Очевидно някои от разходите са преходни, когато става въпрос за веригата за доставки. Но не е тайна, че цените на полупроводниците, цените на IC, се повишиха, може би за постоянно.

Така че просто съм любопитен, Дейв, докато разговаряш с клиентите си, какви разговори водиш с клиентите си? И се опитвам да разбера способността ви да преминете през някои от тези постоянни увеличения на разходите, докато преминаваме през следващите няколко тримесечия.

Дейвид Гьокелер - главен изпълнителен директор

да Така че ние работим -- искам да кажа, че мисля, че това се връща към разговора, който имахме по-рано относно споразуменията за няколко тримесечия. Искам да кажа, че работихме доста с нашите клиенти върху това как изглежда тяхното бъдеще и какво планират. Това ни дава повече сигурност в процеса.

И честно казано, това помогна за стабилизиране на цените в тази среда. Искам да кажа -- първата цел на бизнеса е да бъдем възможно най-близо до нашите клиенти и да смекчим тези разходи, като останем в съответствие с тях. Ако се стигне до точката, в която има -- смятаме, че те ще бъдат дългосрочни, тогава, разбира се, добре, икономиката на индустрията ще трябва да се пренастрои, за да стимулира непрекъснатите инвестиции за стимулиране на растежа на екзабайтите. Така че това е малко от това как мислим за това в момента.

Това е -- виждаме как те намаляват, тъй като веригата за доставки се разхлабва и ние движим технологията напред. Ако нашето изчисление не е насочено към това, тогава ще разгледаме всички други лостове, които имаме в бизнеса.

Шрини Паджури – SMBC Nikko Securities – анализатор

Схванах го. И Боб, благодаря ти за цялата ти помощ и успех.

Боб Еулау - главен финансов директор

Благодаря ти. Оценявам го, Шрини.

Оператор

И последният ни въпрос ще дойде от Ник Тодоров с Longbow Research. Моля, давай напред.

Ник Тодоров -- Longbow Research -- Анализатор

да Благодаря, че ме притиснахте и благодаря, че приехте въпроса. Говорихме за LTA от страната на HDD. Чудя се какъв е апетитът на клиентите за извършване на LTA от страна на NAND, особено от корпоративния SSD бизнес и може би от страна на клиентски SSD, тъй като предлагането очевидно оказва влияние?

Дейвид Гьокелер - главен изпълнителен директор

Бих казал -- искам да кажа, че определено LTA са рутинният начин, по който пазарът на NAND работи с OEM производителите и всеки, който купува постоянно. Така че това е част от пазара от дълго време. Мисля, че е... ние заимстваме някои от тези идеи и преминаваме към бизнеса със задвижвания. Отново говорих по-рано защо съм по-уверен през 22 г., докато вървим в годината и докато вървим напред.

От страна на NAND, процентът на портфолиото по LTAs също се е повишил. Искам да кажа, когато влязохме в миналата година, тя беше приключила -- вече беше над половината от портфолиото. Влизаме в тази година, по-скоро са две трети. И осъзнайте, че имаме голям процент от нашето портфолио на потребителските пазари в канала.

Така че това не са неща, при които мислите за многомесечни споразумения с вашите клиенти. Но на пазара на NAND просто начинът, по който се прави бизнес, е да се договаря дял за различни продукти с клиентите и след това, разбира се, на тримесечна база, да се договаря цена в рамките на този плик за акции. И след това винаги има възможност за повишения над тази сума на акциите. И в момента виждаме доста от това в NAND бизнеса.

Има много клиенти, които идват при нас, клиенти на персонални компютри, корпоративни клиенти на SSD, които търсят предимства в NAND. Така че - отново, това ни прави оптимисти. Когато говорим за силни сигнали за търсене, това е един от тях, който ни дава увереност през годината. Ще управляваме проблемите с компонентите.

И се чувстваме супер добре къде е пътната карта, къде е технологията, която е в основата на това. Чувстваме се добре за взаимоотношенията с клиентите и сигналите за търсене. И отново, за да завършим всичко, прекарахме година и половина, за да поставим компанията в много по-силна финансова позиция. И ние очакваме с нетърпение да се върнем към политика за връщане на акционерите.

Така че -- но отново, за да обобщим вашия въпрос, LTAs, много, много по-разпространени в NAND бизнеса.

Ник Тодоров -- Longbow Research -- Анализатор

Схванах го. Благодаря.

Дейвид Гьокелер - главен изпълнителен директор

Благодаря ти. Добре. Това ли е, Питър?

Питър Андрю - вицепрезидент, връзки с инвеститорите

Мда.

Дейвид Гьокелер - главен изпълнителен директор

Добре. Благодаря. Вижте всички, ние наистина оценяваме, че се присъединихте към нас днес. Ще говорим през цялото тримесечие и ще очакваме с нетърпение да се ангажираме тогава.

Благодаря ти много.

Боб Еулау - главен финансов директор

Благодаря на всички.

Оператор

[Отговор на оператора]

Продължителност: 62 минути

Участници в разговора:

Питър Андрю - вицепрезидент, връзки с инвеститорите

Дейвид Гьокелер - главен изпълнителен директор

Боб Еулау - главен финансов директор

Арън Рейкърс – Wells Fargo Securities – Анализатор

C.J. Muse – Evercore ISI – Анализатор

Джо Мур - Morgan Stanley - Анализатор

Карл Акерман - Коуен и компания - анализатор

Мехди Хосейни – Susquehanna International Group – анализатор

Тошия Хари - Goldman Sachs - анализатор

Джейсън Парк - UBS - анализатор

Виджай Ракеш – Mizuho Securities – Анализатор

Том О'Мали - Barclays - анализатор

Джим Сува – Citi – Анализатор

Стивън Фокс -- Fox Advisors -- Анализатор

Ананда Баруа – Loop Capital – анализатор

Шрини Паджури – SMBC Nikko Securities – анализатор

Ник Тодоров -- Longbow Research -- Анализатор

Още анализ на WDC

Преписи на всички печалби